Los mercados monetarios USA mostraron la semana pasada sus vergüenzas más íntimas mediante la demostración de una falta de liquidez tremenda, fruto de diversos factores comentados en distintos post la pasada semana, evento que en el pasado tambaleaba los mercados financieros.

Las autoridades -FED- no supieron anticipar el problema pero sí reaccionaron con una potencia increíble, temerosos de asistir a una crisis de liquidez (liquidity crunch) y de su traslado al resto de mercados.

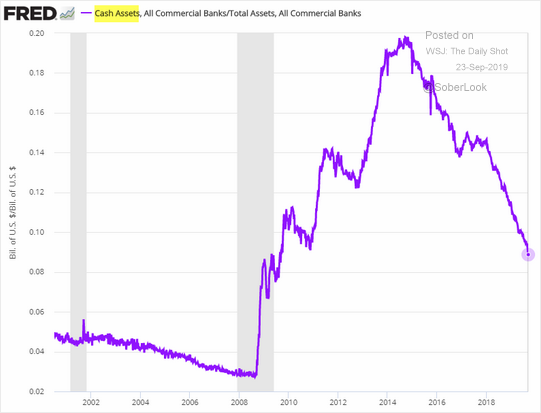

Los bancos han llegado a esta situación tras varios años de reducción sistemática del efectivo en sus balances, en parte reclamados para actuar como demandantes de las ingentes emisiones de deuda del Tesoro.

EFECTIVO EN BALANCES BANCARIOS, USA.

Es más rentable «jugar» a la reflación de activos, participando de las rentabilidades gentileza de la intervención en los mercados de las autoridades, y comprar a manos llenas que dejar el dinero aparcado en liquidez.

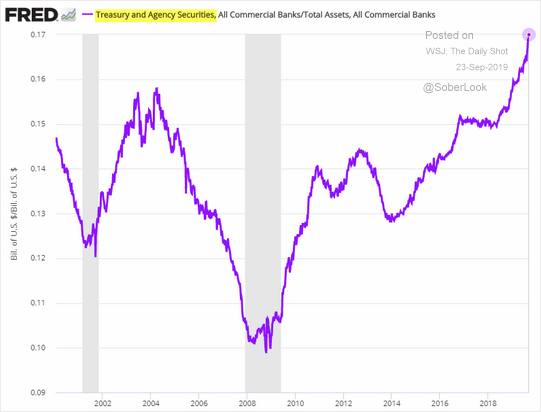

DEUDA SOBERANA Y CORPORATIVA EN BALANCE DE BANCA USA.

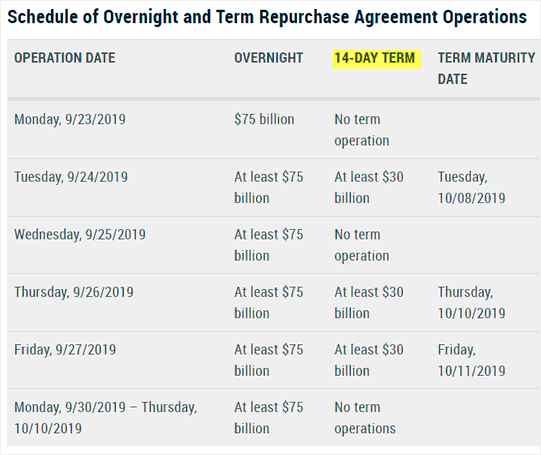

La Reserva Federal ha facilitado un programa de inyecciones de liquidez masivas hasta el 10 de octubre, para eliminar cualquier duda sobre su capacidad omnipotente para manejar cualquier situación manipulando e interviniendo el sistema, contra una deuda que se carga contra futuras generaciones.

Vean las intervenciones hasta ahora realizadas desde que el pasado martes la FED se vio obligada a rescatar los mercados monetarios, inyecciones de efectivo hasta ayer superiores a los $300.000 millones, además de haber creado un programa de barra libre vigente hasta el 10 de octubre de acuerdo con el siguiente guión:

El mercado de REPOs, oscuro área de los mercados financieros de gran volumen de transacciones, está siendo sido inundado con liquidez, por primera vez desde 2008, para tratar de mantener el tipo de interés de las operaciones repo en niveles próximos a los tipos oficiales, después de que se disparase la semana pasada hasta el 10%, y para evitar una crisis.

Coincidencias del destino, dos semanas antes del final del tercer trimestre de 2008, la FED tuvo que intervenir también con gran energía en los mercados monetarios para solventar una crisis de liquidez y poco después Lehman Brothers se declaró en quiebra, desencadenando una gran crisis financiera y económica globales.

El presidente de la FED, Sr. Powell, respondió la semana pasada a la cuestión sobre la presión en los mercados monetarios de manera demasiado diplomática como para ser creíble, especialmente al considerar la avalancha de dinero ha dispuesto para inyectar al sistema:

- «They have no implications for the economy or the stance of monetary policy».

Perfecto, el mercado regresa a la normalidad como si nada hubiese sucedido, ningún banco ha suspendido pagos o quebrado, nadie ha dimitido ni se ha señalado como responsable de la falta de previsión y la Reserva Federal ha quedado como un héroe capaz de resolver cualquier crisis con inmediatez y éxito.

Sin embargo, pecar de exceso de confianza es peligroso en los mercados, sería una ingenuidad pensar que lo sucedido es inocuo y además está resuelto, sería un buen consejo para dejarse llevar por las garras de los mercados.

La fontanería del sistema monetario USA ha quebrado y uno de los principales motivos es el ingente volumen de deuda que necesita emitir el gobierno USA para atender sus desmanes.

Desde que Trump llegó a la presidencia, la deuda USA ha crecido en $2.7 billones y supera ya los $22, este año va a generar un déficit próximo a un Billón de dólares y la Oficina de Presupuestos USA proyecta unos déficit aún mayores para próximos ejercicios. Financiar esas cuantías supone inundar al mercado con papel, contra dinero.

Así, la oferta de dólares circulando por el sistema se ha quedado corta para atender semejante demanda y la Reserva Federal se ha visto forzada a cubrir los diferenciales, monetizando la deuda, inventando dinero ex novo y ex nihilo para que el Tesoro pueda continuar cubriendo sus emisiones de deuda.

El gobierno de Trump está gastando dinero a marchas forzadas y confiando en la capacidad de la FED para absorber cualquier necesidad que se le antoje a un presidente acostumbrado a criticar la acción monetaria del Sr Powell y a acosar para que rebaje tipos.

En un año habrá elecciones en Estados Unidos y el Sr Trump está dispuesto a ganarse la simpatía de los votantes de cualquier forma. La reforma fiscal a las empresas no se ha pagado por si sola tal como él y su equipo esperaban, ha supuesto un elevado coste para las arcas del gobierno pero ahora, está pensando en lanzar una nueva reforma fiscal, esta vez orientada a los ciudadanos.

- “It will be a very substantial tax cut”, «very, very inspirational”

Una noticia que, previsiblemente, quedará sólo en un mensaje de propaganda electoral habida cuenta de la necesidad de aprobar cualquier iniciativa en el Congreso y el partido demócrata se opondrá frontalmente a regalar votos a su adversario.

Monetizar deuda no es un problema menor, en los distintos países que ha sucedido a lo largo de la historia ha sido un signo de debilidad del sistema, de fragilidad y vulnerabilidad del ciclo.

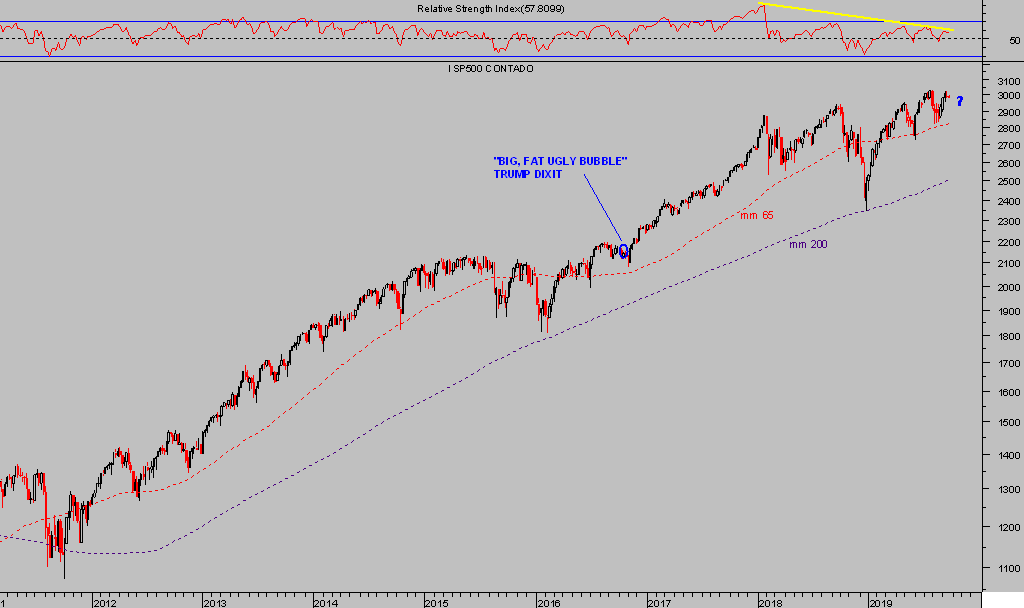

Los inversores continúan animados con el comportamiento de las bolsas, más aún de los metales preciosos. Las bolsas americanas cotizan en zona de máximos históricos

S&P500, semana.

Los flujos de fondos reflejan entrada de dinero nuevo a la renta variable USA en las últimas semanas, durante el rally desde los mínimos del 15 de agosto.

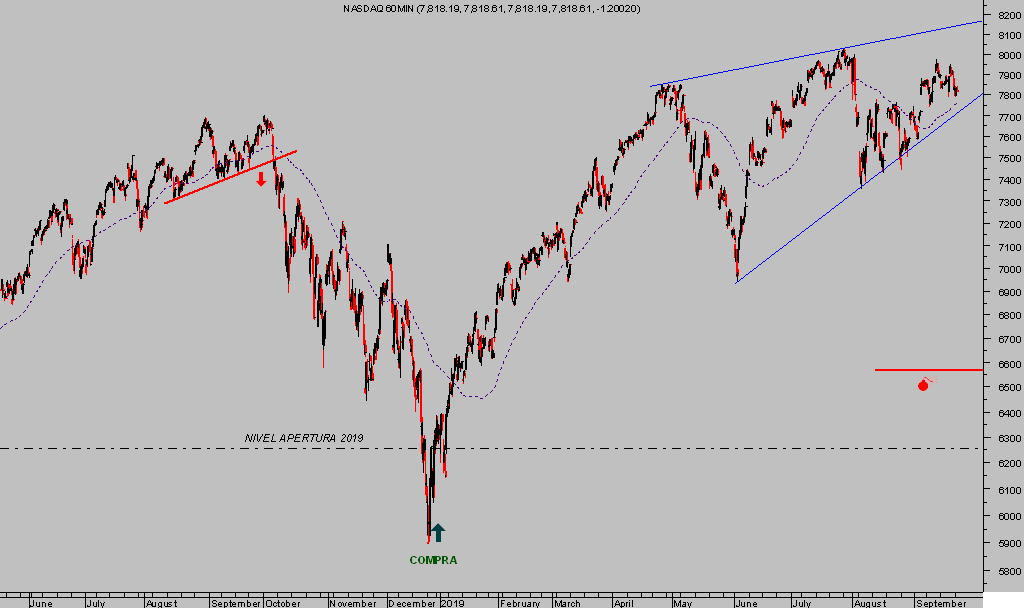

NASDAQ-100, 60 minutos.

El análisis desglosado por tipo de inversor (retail, fondos, insiders, empresas y compra de autocartera, etc… explorados en post recientes) es muy importante para evaluar la fortaleza interna y posibilidades del mercado, las conclusiones indican (reservado en atención a suscriptores).

El análisis de pauta y técnico en general refrendan las lecturas de participación y flujos de demanda de acciones. Además la estacionalidad también sugiere un mes de octubre interesante y volátil que, combinado con el comportamiento de mercado en su ciclo presidencial, recomiendan ser selectivos y prestar atención a las posibilidades y proyecciones (reservado).

Se está gestando un entorno de interesantes oportunidades muy apropiada para inversores pacientes y selectivos. Mantenemos estrategias abiertas recientemente en rentabilidad y muy prometedor futuro, exentas de riesgo gracias al método de gestión aplicado.

También disponemos de una serie de activos bajo la lupa, ofreciendo un binomio rentabilidad-riesgo realmente favorable en espera sólo de entornos operativos de oportunidad que permitan elaborar nuevas estrategias.

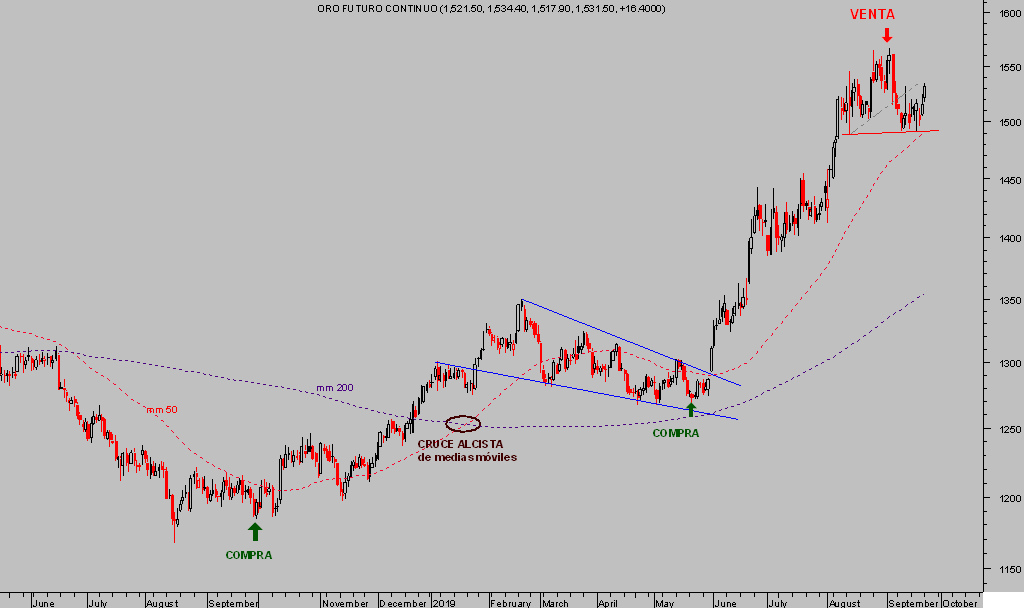

Los metales preciosos, por su parte, también han acaparado gran atención de los inversores, particularmente en las últimas semanas y después de un intenso rally de los últimos meses.

Las perspectivas del Oro y Plata son realmente interesantes, de momento hemos conseguido extraer potentes retornos de las alzas. Vean uno de los ejemplos:

SI3L, diario.

Aunque según análisis técnico y de pauta de los metales preciosos, particularmente Oro y Plata, o del posicionamiento -vía Commitment Of Traders- y sentimiento de los inversores, el más corto plazo ofrece lecturas menos atractivas (rentabilidad-riesgo) y sugiere prudencia. Los últimos en llegar pueden iniciar su aventura perdiendo dinero.

ORO diario

La pasada semana activamos nueva estrategia en un interesante activo, ajeno al comportamiento general de los mercados, con un potencial explosivo. De momento suma una rentabilidad próxima al 8% y hemos conseguido limitar el riesgo máximo de pérdida a un exiguo 1%.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com