La plaga de la banca en la sombra avanza con rapidez y nadie la detiene. Cuando lo intenten, será tarde. Ya se ha instalado en el Reino de España, aunque solo disponemos de datos de hace dos años: la banca en la sombra gestionaba ya 1,34 billones de euros en España «¿Cuál es al papel que juega en la actualidad la denominada banca en la sombra? ¿Por qué la banca tradicional no abre el grifo del crédito en la cantidad y calidad que le gustarías a las Autoridades después de las QE? El Banco Central Europeo parece que está dispuesto a poner orden en el fenómeno e inicio hace meses un proceso de encuestas al respecto. Pero nada sabemos ¿Por qué se ha desarrollado este movimiento paralelo al modelo bancario tradicional? En los últimos 10 años (o más) las empresas con mayor restricción a la financiación bancaria apelaron al crédito comercial y leasing en mayor medida para cubrir los desfases de financiación. Al mismo tiempo, la restricción de financiación bancaria no tuvo en muchos casos como posible alternativa las subvenciones públicas.

De este modo, el desarrollo de la financiación no bancaria ha sido considerado por muchos expertos como una alternativa saludable a la excesiva dependencia del crédito bancario. Es, precisamente, la rapidez de este desarrollo lo que causa más inquietud a las Autoridades. A nivel europeo, los intentos por la Comisión Europea para unificar mercados es un buen escenario para clarificar y resolver las dudas que vayan surgiendo en términos de supervisión y regulación de esta financiación. Y un aviso para navegantes: según Financial Stability Board, en USA es el 40% del total mundial, que asciende a 36 trillones de dólares y en Reino Unido, el 11%. En la Eurozona se calculan niveles de financiación no bancaria inferiores al 30%. Hay que preocuparse, en efecto, de este fenómeno», me dice el director de análisis de un importante banco.

Señalaba hace unas semanas José Luis Martínez Campuzano, portavoz de la Asociación Española de Banca, que «la crisis ha puesto de manifiesto que los potenciales riesgos para la estabilidad financiera pueden ser originados y transmitidos por el sector financiero no bancario. Esto ha llevado a las autoridades a estudiar en detalle los potenciales riesgos derivados de su actividad y de esta forma crear los instrumentos adecuados para prevenirlos o mitigarlos. En España forman parte de la intermediación financiera no bancaria los fondos de inversión, las titulizaciones, los establecimientos financieros de crédito, las sociedades de valores y las sociedades de garantía recíproca.

Es importante realizar este tipo de estudios y que se traduzcan en medidas concretas con el doble objetivo de proteger al cliente y reforzar la estabilidad financiera. Para alcanzarlos se debe priorizar que la regulación y supervisión sea idéntica para aquellos que realizan la misma actividad, sin generar nichos regulatorios o diferencias que perjudiquen la libre competencia en la prestación de servicios financieros.

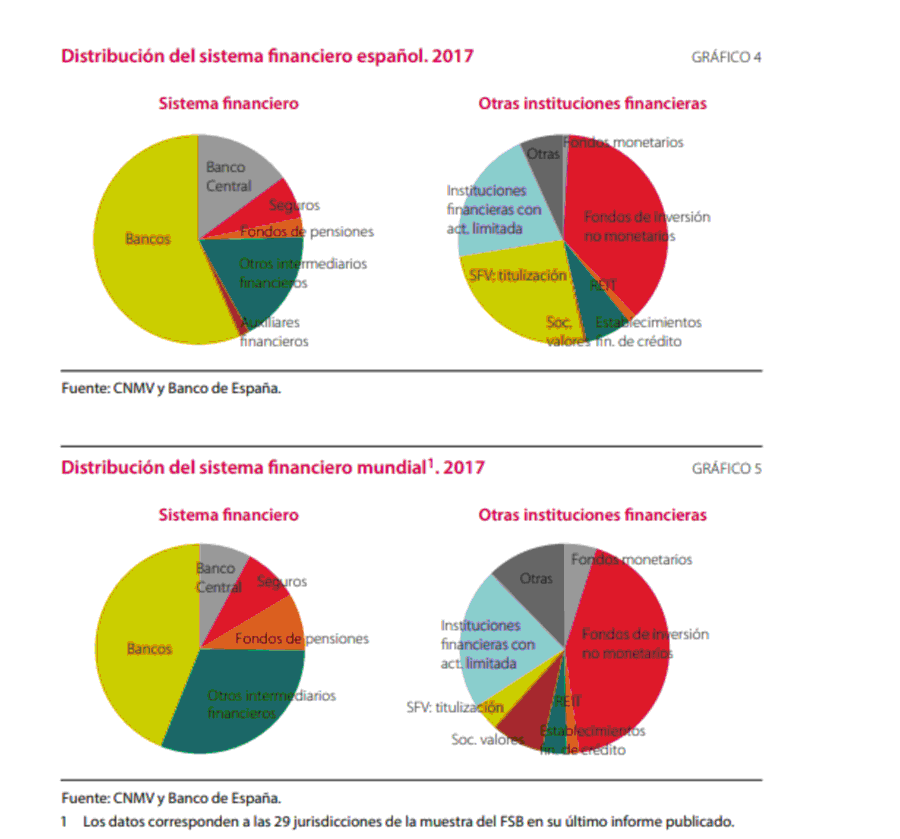

Más datos. De acuerdo con un reciente informe publicado por la CNMV, los activos totales del sistema financiero español eran de 4,7 billones de euros a finales de 2017, casi cuatro veces el PIB. En 2012 llegó a superar los 5,2 billones. Si el tamaño total es algo inferior a la media mundial, el peso de los bancos es muy superior del 60 % frente al 45 %.

http://www.cnmv.es/DocPortal/Publicaciones/Boletin/Boletin_I_2019.pdf

El estudio también analiza el grado de interconexión entre los diferentes componentes del sistema financiero. En el caso de los bancos, tanto los derechos como las obligaciones frente a las Otras instituciones financieras (OIF) quedan delimitados a un porcentaje cercano al 10 % de sus activos.

Mar Revuelta

La Carta de la Bolsa