La Bolsa está muy interesante por dentro. Pero hay que saber interpretarla: ¿Qué nos quiere decir?

Me contaba hace unos días J.L.L empresario y bolsista empedernido desde su infancia, que «la Bolsa se ha puesto en un lugar my interesante. Hay que tener la mente fría, leer pocos periódicos y redes sociales y escasos (o ninguno) análisis sesudos de otros tantos analistas. Vamos, que no tenéis ni puta idea. Tras tamaño exabrupto, amplía su visión y apunta que nunca los mercados han aguantado tanto presión. Desde la geopolítica pasando a las guerras comerciales, a la paulatina desglobalización y a un enfriamiento económico global, que no terminará en recesión, porque lo que está pasando, lo que estamos viviendo son los procesos lógicos de una crisis sistémica, que ya se inició al principio de 2000 y culminó con la crisis de Lehman. Es cierto que falla el negocio. El dinero es presa del miedo y las oportunidades también. En un escenario futuro más favorables hay muchas oportunidades. Eso es lo que nos está diciendo el mercado. Pero hay que saber interpretarlo»

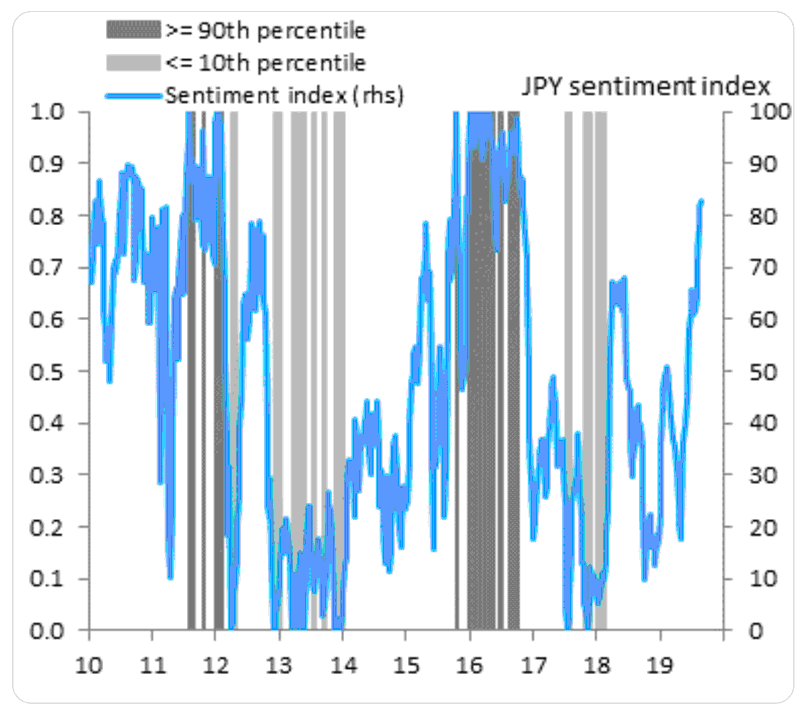

Por su parte Robin Brooks@RobinBrooksIIF añade que estamos en una situación única en los mercados. Miras el S&P 500 y las cosas se ven bastante normales. Miras a VIX y lo mismo es más o menos cierto. ¡Pero los rendimientos del Tesoro a 10 años, los Bunds a 10 años indican un gran vuelo hacia la seguridad y nuestra medida de posicionamiento en yenes es la más optimista desde 2016!

Decía Nicólas López Medina a finales de junio, análisis de máxima actualidad que «el inversor europeo tiene que lidiar con un entorno de inversión muy difícil. Los activos sin riesgo ofrecen rentabilidad cero o negativa pero la inflación pese a todo sigue siendo positiva en el entorno del 1%. Esta situación además parece haberse convertido en algo estructural y ahora mismo la probabilidad de que los tipos vayan a subir en los próximos años parece remota…»

«Por otra parte, la inversión en activos de riesgo choca con el temor a la posibilidad de un escenario “fin de ciclo” y en general al entorno de debilidad de la economía y del crecimiento de los beneficios de las empresas. El inversor se encuentra atrapado entre la fuerte penalización que supondría una estrategia muy defensiva de liquidez o bonos soberanos (rentabilidad negativa) y el alto riesgo que se percibe en la situación actual de invertir en bolsa u otros activos de riesgo…»

«Si interpretamos la situación en los mercados de bonos en clave de riesgo de recesión la estrategia más razonable sería mantenerse en posición defensiva (bonos + liquidez) en espera de una corrección en la bolsa. Sin embargo, creemos que la percepción de que vamos hacia una gran crisis es errónea. La situación de los mercados sería más bien reflejo de un escenario de crecimiento modesto e inflación baja a largo plazo…»

«En este escenario es improbable que se produzca una caída significativa del precio de los activos de riesgo. Puede haber episodios puntuales como el del otoño pasado, pero en general la bolsa puede mantener una tendencia alcista moderada ya que pese a todo la economía crece, los beneficios de las empresas también y los bajos tipos de interés justifican valoraciones elevadas de los activos de riesgo…»

Enzo Martínez

La Carta de la Bolsa