A toro pasado resulta muy sencillo analizar recuentos. Ahora vemos de forma muy clara cómo el escenario que fuimos trazando durante la pasada semana se fue cumpliendo al pie de la letra sin muchas alteraciones del guion. Sin embargo, lo complejo es el análisis en tiempo real que nos lleve a la toma de decisiones, el análisis operativo que llamamos.

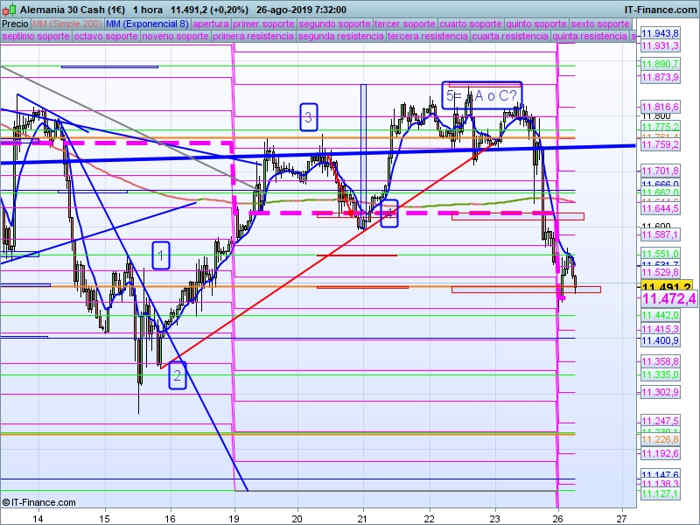

Y para comenzar la semana, lo hacemos con un activo que se encuentra en un momento de cierta complejidad analítica en tanto en cuanto podemos tener dos escenarios muy distintos. El Dax Xetra, al haber realizado el pasado 15 de agosto mínimos por debajo de los marcados el pasado día 6 nos deja varios recuentos probables.

La duda sobre la que giran estos escenarios alternativos es la de saber si esos mínimos de mediados de agosto se pueden catalogar, dentro de la teoría de la Onda de Elliot en final de 3, final de 5 o en final de B fuerte. En este momento, todas estas alternativas son posibles, trataremos de ver cual de ellas es más probable y cuáles son los niveles que pueden ayudarnos en la toma de decisiones operativa.

En gráfico diario, nos encontramos a la hora que escribimos estas líneas en el SOR de grado anual 11.494. Ese va a ser un punto importante, ya que cierres diarios por debajo de este nivel nos predispondrá a buscar el siguiente por abajo, el SOR 11.227. Por tanto el primer nivel operativo en el que nos vamos a fijar será el 11.494.

Si bajamos a gráficos de H1, vemos cómo el tramo alcista que hemos tenido entre el día 15 y el 22 de agosto ha tenido carácter impulsivo, con 5 ondas muy bien identificadas y relaciones de impulso y correcciones bien definidas. ¿Cuales son las alternativas?

1.- Si el mínimo del 15 fuese final de onda 3 o final de onda 5, el escenario sería muy similar, ya que el impulso de 5 ondas alcista señalado tendría consideración de onda A. En esta situación, las bajadas del pasado viernes tendrían consideración de corrección (B) y tendríamos que esperar una onda C alcista también en 5 ondas, cuyo objetivo por arriba ya lo definiríamos más adelante.

2.- Por el contrario, si el mínimo del 15 fuese una onda B fuerte, eso implicaría que el tramo alcista que vimos a continuación sería una onda C y por tanto final de corrección, nos quedaría un tramo por abajo para completar la onda 5 que nos debería llevar primero al SOR anual 11226 con extensión probable al SOR trimestral 11147.

Un detalle importante, cuando nos encontramos dentro de una corrección con una primera onda A en forma de impulso, como sería el caso del supuesto 1, la onda B que vendría a continuación no debería corregir a esa supuesta A en más de un 61,8%. Este porcentaje de retroceso coincide con el citado SOR 11.494.

¿Qué niveles nos pueden ayudar en la toma de decisiones? Como hemos comentado, el comportamiento de la vela diaria sobre el SOR anual 11.494 suele dar pistas de alta probabilidad, pero también debemos fijarnos es en el precio de apertura semanal, que para esta semana está en 11.472 (línea gruesa discontinua de color rosa) a más corto plazo.

Para terminar de complicar el recuento, habrá que ver en que punto de desarrollo se encuentra el movimiento bajista iniciado el pasado jueves.

En días como hoy, donde tenemos recuentos alternativos en donde los caminos pueden ser muy diferentes, el complejo SOR intradiario puede sernos de gran ayuda en el más corto plazo.

Julio Fernández

Un artículo de investing.com