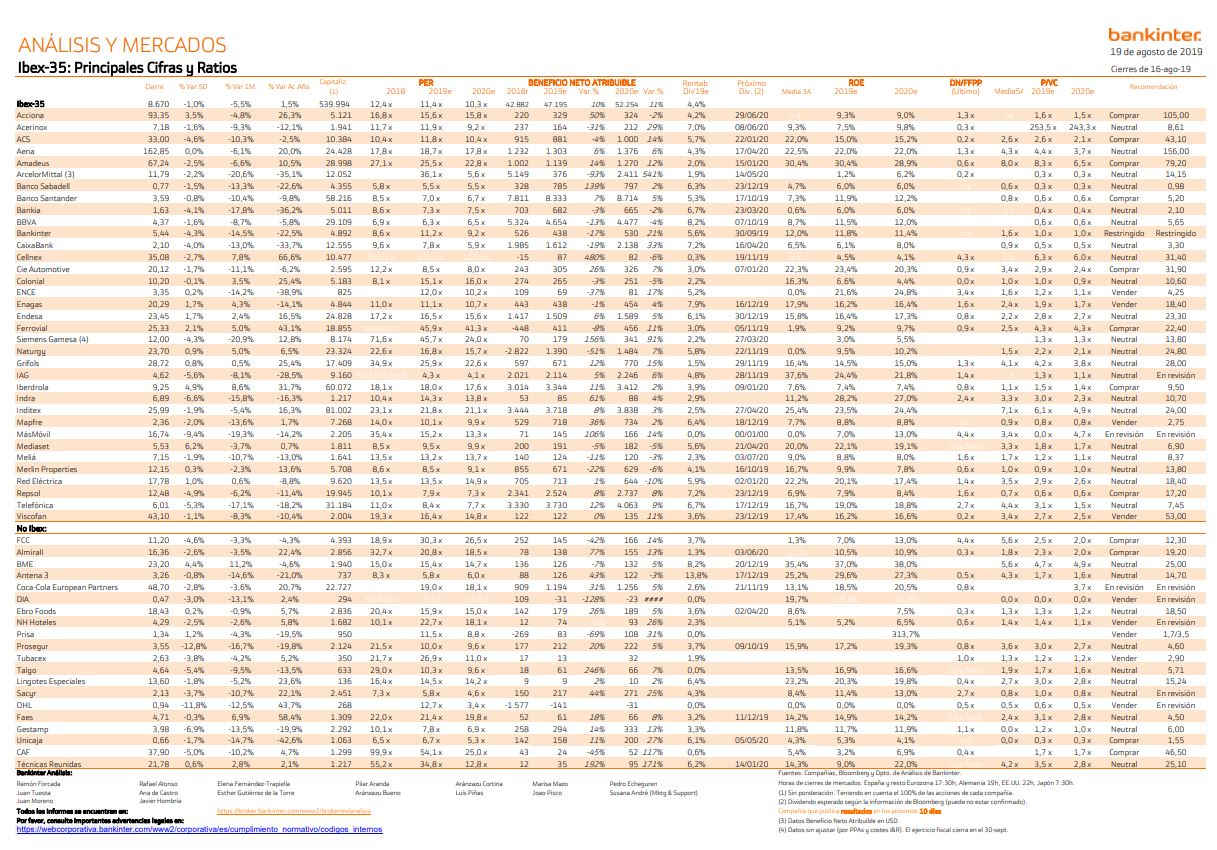

El departamento de análisis de Bankinter ofrece su tradicional tabla semanal en la que muestra actualizados los valores y ratios de las principales empresas españolas.

- En el primer bloque se observa la rentabilidad de las empresas en la última semana, mes y año.

- Junto a este dato aparece la capitalización bursátil o el valor total de la compañía según su cotización en bolsa.

- En el segundo bloque de columnas encontramos el PER (Price earnings ratio, por sus siglas en inglés). El PER es el número de veces que la capitalización de una empresa está incluida en su beneficio previsto. Así, por ejemplo, si una empresa vale 500 millones y está previsto que gane 50 millones anuales, su PER será el resultado de dividir el primer valor entre el segundo, es decir, 10. Se dice que las empresas con un PER más bajo son baratas y aquellas que tienen un PER más alto están caras.

- Beneficio neto atribuible: se muestra la estimación de beneficios de una empresa en el último ejercicio, el actual y el próximo, así como la variación que suponen esos datos.

- Rentabilidad por dividendo y próximo dividendo: en este bloque se muestra la rentabilidad por dividendo estimada para 2017 en función de los dividendos previstos de pago en el ejercicio así como la fecha del próximo dividendo previsto.

- ROE (por sus iniciales en inglés, Return on equity): mide la rentabilidad financiera y relaciona el beneficio económico que se obtiene con los recursos. Es una medida de cómo una empresa invierte fondos para generar ingresos y se suelen expresar con un porcentaje que mide el beneficio neto entre los fondos propios. En un ejemplo sencillo, si invertimos 1 millón de euros en un negocio y nos devuelve en beneficio 100.000 euros, el ROE sería del 10%

- D/FFPP (Deuda / fondos propios): mide el nivel de deuda que tiene una empresa en función de sus fondos propios. Cuanto más pequeña, mejor, ya que indica que la empresa está poco endeudada.

- EL P/VC (Cotización/Valor Contable): Si el valor de este dato es 1 quiere decir que la capitalización coincide con su valoración contable. De acuerdo con esto, una empresa con un ratio P/VC inferior a 1 apunta a una teórica infravaloración, ya que su cotización estaría por debajo de su valor contable. Por otro lado, los ratios superiores a 1 una sobrevaloración. En resumen, cuanto más bajo sea este ratio, más barata es una empresa según este criterio. Hay que tener en cuenta que los valores contables de una empresa tienen una dependencia de criterios contables variables y de valoración de activos muy poco relacionado con la rentabilidad de la empresa.

- Recomendación: indica el consejo de Bankinter sobre ese valor. Puede ser: comprar, vender o neutral.

- Precio objetivo: muestra el precio objetivo de una compañía tras realizar un análisis de la compañía.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.