Los bonos cumplen los cuatro criterios para definirlos como una burbuja: ¿Qué hacemos?

Desde la crisis financiera, ha habido una tendencia a calificar a cualquier mercado que se estaba recuperando o que se consideraba sobrevalorado como una «burbuja«. La palabra se ha utilizado demasiado y hasta cierto punto degradado. Pero si lo tratamos rigurosamente, el concepto de burbuja sigue siendo vital para navegar por los mercados financieros. Y el tratamiento riguroso revela que los bonos realmente están en una burbuja.

El estratega jefe de mercado de Longview Economics, Chris Watling, publicó una fascinante nota de investigación la semana pasada aplicando el marco presentado por Charles Kindleberger en su libro «Manias, Panics and Crashes». Kindleberger fue economista en el Instituto de Tecnología de Massachusetts durante muchos años y su libro se ha tomado como la exposición definitiva sobre cómo los mercados se salen de control. Watling nos recuerda que Kindleberger necesitaba satisfacer cuatro condiciones antes de diagnosticar una burbuja:

i) el dinero barato apuntala y crea la burbuja;

ii) la deuda se asume durante la acumulación de burbujas, lo que ayuda a alimentar gran parte de los aumentos especulativos de precios (por ejemplo, compras a crédito);

iii) una vez que se forma una burbuja, el precio del activo tiene una valoración notablemente costosa; y

iv) siempre hay una narrativa convincente para «explicar» el precio tan alto alcanzado. Reflejando eso, hay una amplia aceptación en ciertos trimestres de que el precio es racional (y «esta vez es diferente»).

La mayoría de nosotros veremos instantáneamente que se cumplen todas las condiciones. Comencemos por el primer punto:

1) Dinero barato

Ha habido mucho dinero barato, gracias principalmente, pero no exclusivamente, a los bancos centrales. Esto tiene mucho que ver con la popularidad de los bonos. Esta condición se cumple.

2) Acumulación de deuda:

Este es quizás el punto más difícil de justificar, sorprendentemente. ¿Está la gente comprando bonos de rendimiento negativo a crédito? Según Watling, “los fondos de paridad de riesgo usan deuda para comprar bonos a crédito, mientras que los inversores de impulso de CTA también comprarán a crédito (es decir, con deuda implícita). Sin embargo, lo más interesante es que los mayores compradores de deuda soberana en la última década han sido los principales bancos centrales. Sus compras se han realizado con dinero recién creado. Si bien se disputa conceptualmente, las «reservas bancarias» (es decir, el dinero recién creado) es un pasivo y, a ese respecto, por extensión, una forma de deuda (especialmente el componente de reservas del «exceso»)”.

Además, los bonos son clave para todas las demás clases de activos, ya que proporcionan la «tasa libre de riesgo» nocional utilizada para calcular las valoraciones. Grandes cantidades de apalancamiento han reducido los rendimientos en otras clases de activos y, por lo tanto, indirectamente han reducido los rendimientos de los bonos.

3) Valoración

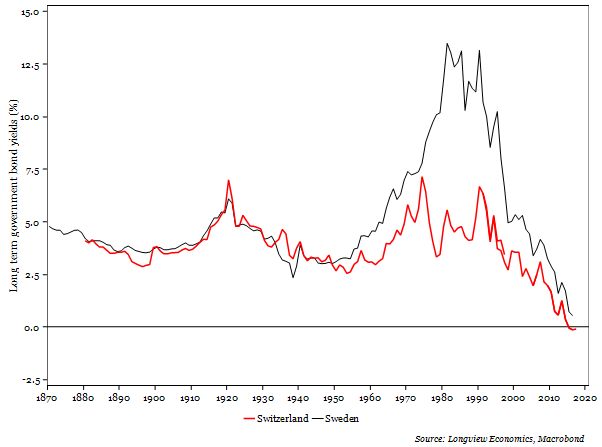

El rendimiento es en sí mismo una métrica de valoración, por lo que es evidente que los bonos están muy caros. ¿Están tan caros como para justificar la palabra «burbuja»? Watling ofrece un par de comparaciones a muy largo plazo. Estos son los rendimientos de los bonos del gobierno de Suiza y Suecia que datan de 1870:

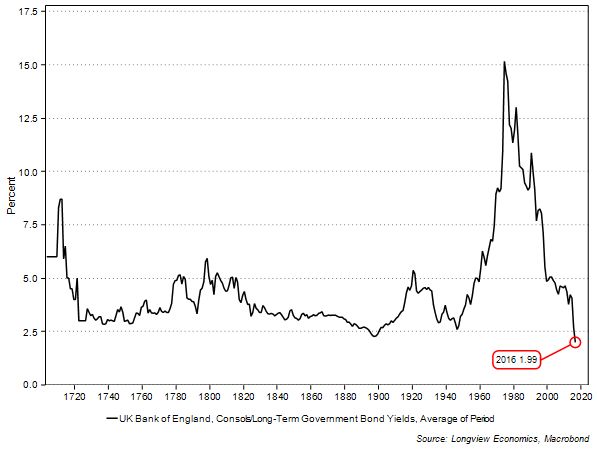

Por lo tanto, no hay precedente para bonos tan caros en dos de las economías europeas más fuertes y estables. Ahora, aquí está la tasa de «consols» del Reino Unido, o bonos perpetuos que pueden canjearse cuando el gobierno lo desee, hasta 1700:

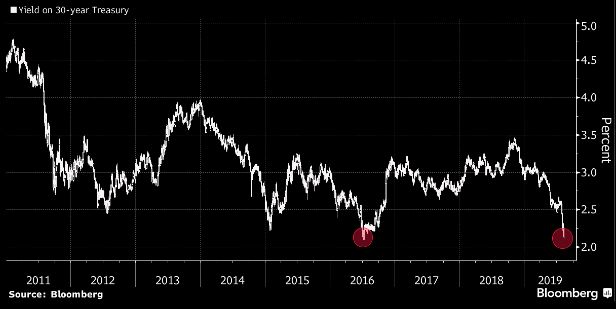

Mientras tanto, el último movimiento en el mercado del Tesoro de EE.UU. ha dejado a la vista un mínimo histórico en el rendimiento de los bonos a 30 años.

Incluso sin tener en cuenta las tasas negativas extraordinarias en Alemania y otros países europeos, estos parecen en valoraciones de burbuja, en lugar de a unos precios que ocurren en la parte superior del ciclo. Más allá de eso, Watling sostiene convincentemente que el concepto de rendimientos negativos es inconsistente con la forma en la que debería funcionar un sistema financiero:

4) La narrativa:

Finalmente, tenemos el tema de la narrativa. Hace solo 12 meses, teníamos una narrativa claramente definida, bien ensayada y lógica que explicaba un aumento constante en los rendimientos de los bonos que se extendían años en el futuro. Los gurús de los bonos, desde Henry Kaufman hasta Bill Gross y Jeffrey Gundlach, proclamaron que el gran mercado bajista secular de bonos finalmente había comenzado. Los bancos centrales normalizarían las tasas de interés, la enorme oferta de bonos emitidos por los gobiernos necesitaría ofrecer mayores rendimientos para atraer compradores.

No había nada de malo en esta narrativa, al igual que no hay nada de malo en la narrativa actual, que es que las economías occidentales están estancadas en un pantano, y los bancos centrales no tendrán más remedio que seguir reduciendo las tasas e imprimiendo dinero. En la Japanificación del mundo, los rendimientos de los bonos continuarán cayendo.

Esta segunda narrativa es tan lógica y persuasiva como la primera. Lo fascinante es que se ha necesitado tan poca evidencia para que la segunda narración suplante a la que la precedió. Sí, se cumple la condición de Kindleberger de una narrativa convincente y generalizada.

Ahora, los bonos están en una burbuja. ¿Qué hacemos al respecto?

Kindleberger descubrió que el factor que explotaba una burbuja era casi siempre la eliminación del dinero barato. Dado el comportamiento de los bancos centrales en las últimas semanas, parece que el dinero barato seguirá fluyendo durante un tiempo. Ergo, esta burbuja puede expandirse aún más antes de que explote. Estamos en la zona de lo que hace una década se conocía como una «burbuja racional»: las valoraciones de los activos eran extremas, pero con los bancos centrales recurriendo a medidas extremas, la respuesta racional fue, sin embargo, comprar.

Entonces, ¿qué podría reventar la burbuja de bonos? El mayor peligro, suponiendo que tenga bonos, sería un pacto convincente en la guerra comercial entre Estados Unidos y China. Parece poco probable en la actualidad, pero hace solo unas semanas se consideraba el escenario base. Un acuerdo para no aumentar los aranceles también eliminaría la presión sobre la Reserva Federal para que siga reduciendo las tasas.

Más allá de eso, existe la posibilidad de que el intento de China de estimular su economía con más crédito, que impulsó en gran medida la recuperación de los precios de las acciones a principios de este año, de hecho comience a manifestarse en un crecimiento global más fuerte. Cuando el posicionamiento es tan enfático como lo es actualmente, solo se necesita una pequeña evidencia para cuestionar la narrativa presente.

Pero por ahora, es útil saber que los bonos están en una burbuja, y que no hay un catalizador inminente para que estallen.

Carlos Montero

La Carta de la Bolsa