La pasada semana se produjeron hechos relevantes para los mercados, entre los que destacar la declaración a las autoridades chinas de «manipulador» de su moneda en los mercados de divisas por el Tesoro USA, caída de los precios del petróleo un 10%, intento de repunte alcista del Euro-Dólar desde zona técnica crítica, subida del precio del ORO por encima de los $1.500 puntos o repunte del precio de la deuda USA, caída de su rentabilidad, hasta zona de proyección.

Por otra parte, en Europa el deterioro de confianza y datos fundamentales continúan, además surgen nuevos brotes de inestabilidad política en Italia con la presentación de una moción de censura contra Salvini o en Inglaterra a semanas vista de un posible Brexit duro.

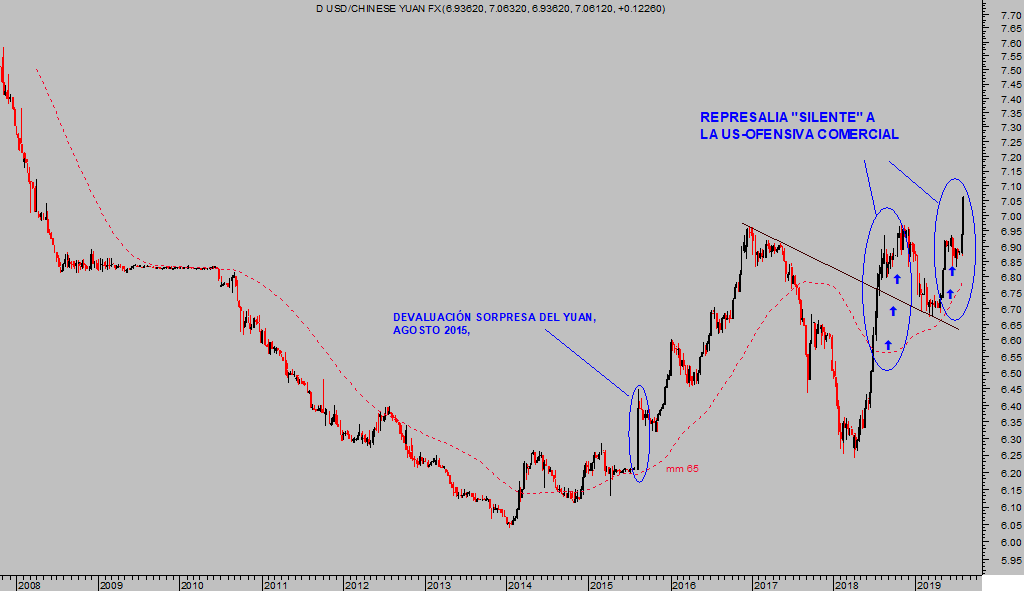

En el fragor de la batalla USA-China, el Tesoro USA acusa al gobierno chino de manipular su moneda justo cuando el cruce Dolar-Yuan supera referencias de hace 11 años con el riesgo de continuar avanzando, el Yuan cayendo, y mitigando cualquier impacto de los aranceles impuestos por Trump.

DÓLAR-YUAN, semana.

Aunque la tendencia está bien definida, el alcance de la caída del Yuan es aún dudoso. Intervenir la moneda, no obstante, genera una serie de consecuencias negativas indeseadas y contrarias a los intereses de largo plazo de cualquier gobierno, tal como explica el post del viernes.

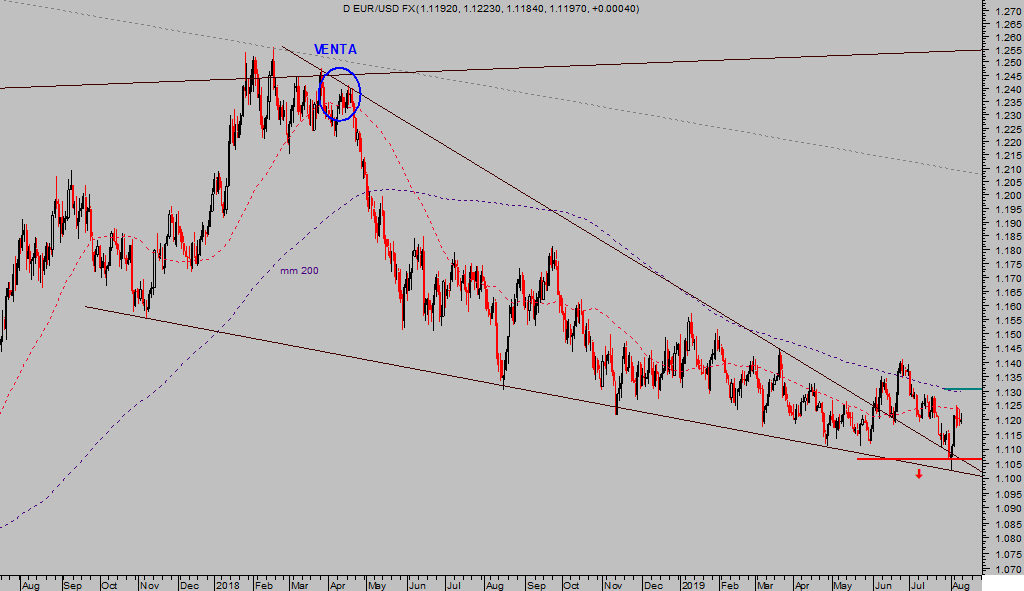

Esta subida del Dólar choca con la caída que experimentó en su cruce contra el Euro, a principios de la semana pasada hizo intento de intentar perforar referencias técnicas cruciales, el entorno 1.11, presionó hasta registrar mínimos de 1.1020 y desde ahí resucitó con fuerza alcista suficiente para alcanzar máximos en la zona 1.1250.

EURO-DÓLAR, diario.

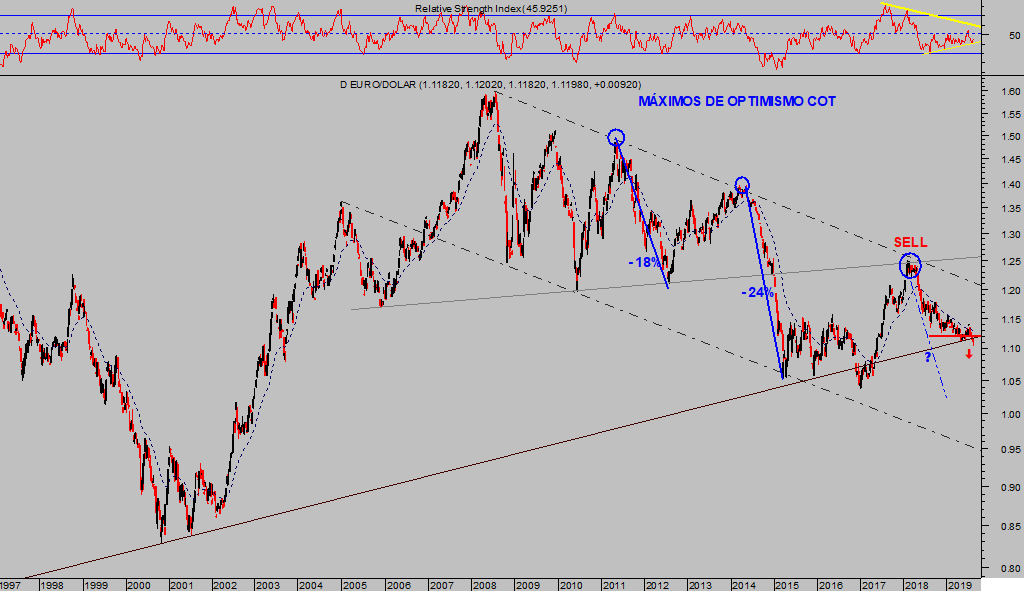

En este momento, el cruce se sitúa en 1.1175 y a pesar del repunte todavía no se ha negado la pauta y tendencia alcista del Dólar, bajista del Euro-Dólar ni la proyección de paridad que venimos defendiendo desde hace 15 meses en estas líneas.

EURO-DÓLAR, semana

La caída Yuan, subida del Dólar, genera inquietud respecto de una escalada de la batalla comercial y traslado a la marcha de la economía global en forma de debilidad.

Periodos de fortaleza continuada del Dólar se asocian con debilidad económica, debilidad en mercados y activos de riesgo, caída del precio de materias primas y dificultades entre emergentes con deudas elevadas y contraídas en dólar.

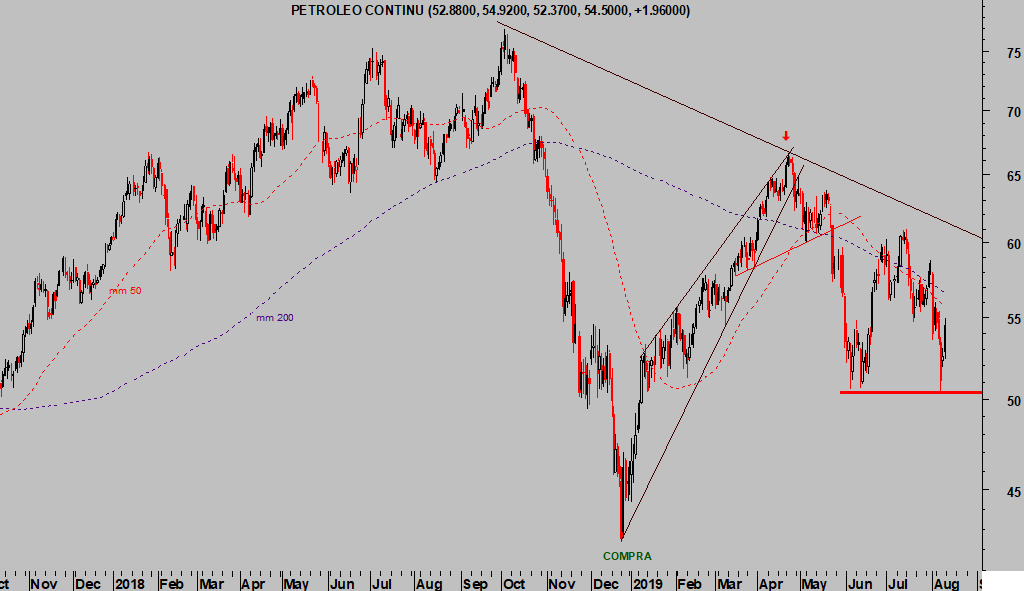

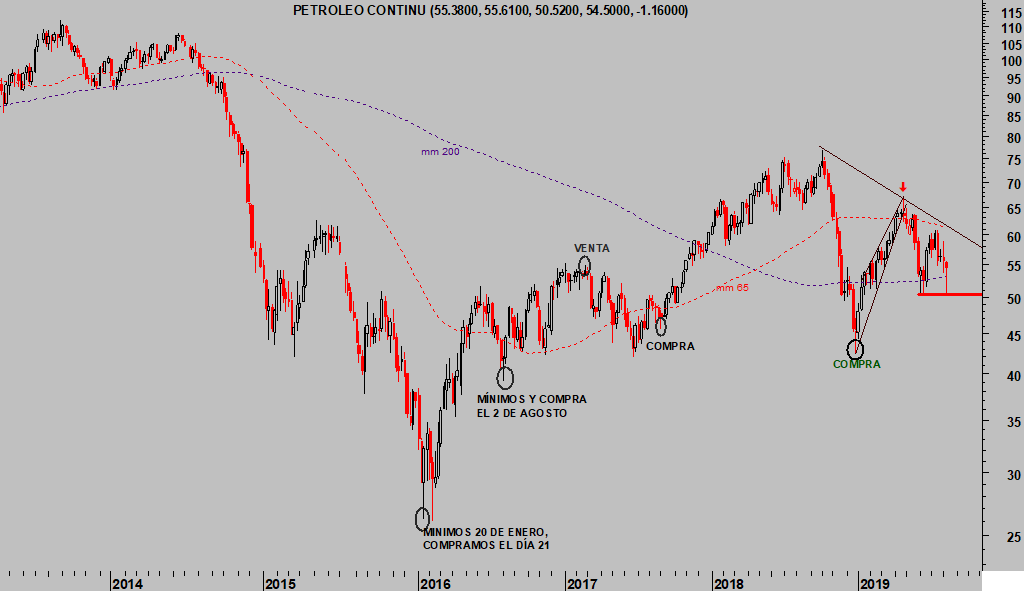

La fuerte bajada del precio del petróleo la semana pasada, próxima al 10% en dos sesiones desde $55.29 hasta $50.91, es una noticia adversa y mal augurio sobre el destino de la economía global y eventual continuidad de la desaceleración en curso desde hace más de un año.

WEST TEXAS, diario.

La sesión del viernes en los mercados de energía resultó de gran interés técnico, tras caer un 10% en pocas jornadas el West Texas recobró fortaleza, rebotando con fuerza y alejando la cotización de referencias de control y del riesgo de caídas inminentes.

La aparición del ministro de Energía saudí el viernes, advirtiendo que la OPEP haría todo lo posible «whatever it takes» para poner suelo a caídas del crudo resultó de gran ayuda.

El gobierno Saudí sacará a cotizar parte de la joya de la corona, su gigante energético Aramco, el año próximo y conviene crear un clima y condiciones favorables, es decir, mantener elevado el precio de su materia prima. De momento, han anunciado limitar la oferta para estabilizar los precios. ¿Manipulador de su moneda?.

La pauta semanal desplegada en «Candlestick» o velas japonesas es esperanzadora para anticipar un escenario de subidas.

Técnicamente, ha quedado reflejada la importancia de mantener y respetar los mínimos de la semana pasada, la crítica referencia que supone la media móvil de 200 semanas.

Ahora bien la mm de 200 sesiones se encuentra por encima de la cotización actual, en la zona $56.3, y referencia que debe rebasar en cierres para sumar fuerza alcista, al menos para restar riesgo de recaídas.

Por el momento, el precio se mueve en rango de indefinición.

WEST TEXAS, semana.

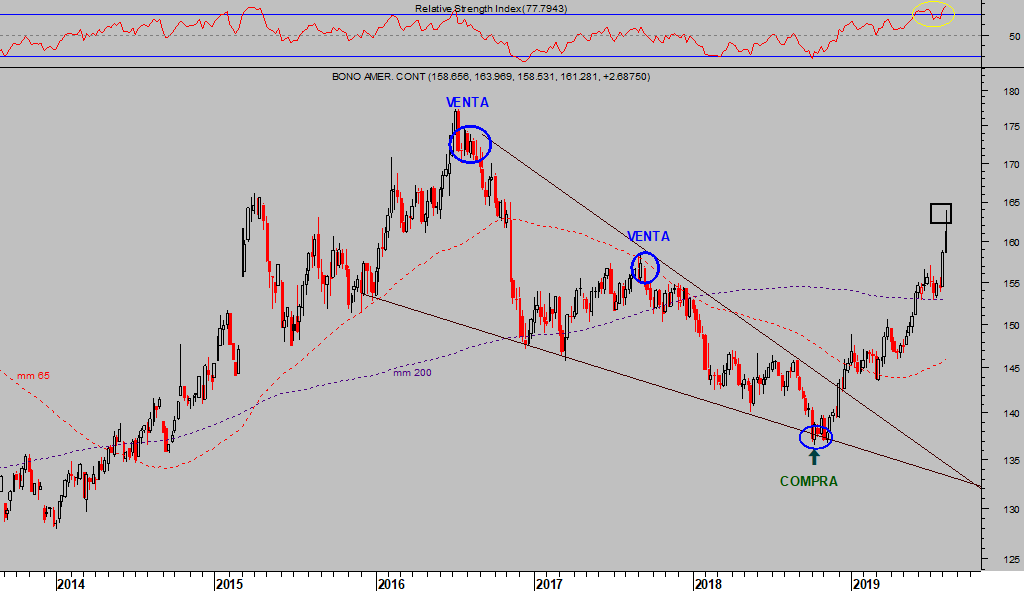

El recorte de tipos de interés de la FED y de numerosos bancos centrales las pasadas dos semanas, junto con los comunicados de los Bankgsters anunciando políticas ultra laxas por largo tiempo y condiciones monetarias aún más expansivas han animado a los inversores a continuar acumulando deuda en los mercados secundarios, confiando en ulteriores subidas de precio, caída de rentabilidad.

La deuda USA a largo plazo, medida a través del T-BOND o bono a 30 años, ha desarrollado una pauta de recuperación muy intensa en las últimas semanas, alcanzando las zonas de proyección inicial en un estado técnico de cierto agotamiento que debería contener el ímpetu alcista en próximas semanas.

T-BOND, semana.

La rentabilidad del T-BOND cayó hasta el 2.23%, la del Bono a 10 años cerró el viernes en 1.73% y la curva de tipos USA continúa invertida.

Además, como consecuencia de la actitud y decisiones de los bancos centrales, la deuda que cotiza en negativo ascendió de nuevo la semana pasada hasta casi alcanzar la cota de los $15 billones por primera vez en la historia.

Un informe de trabajo del FMI, titulado «Enabling Deep Negative Rates to Fight Recessions: A Guide» señala que se han creado condiciones favorables para que los bancos centrales dispongan de margen y herramientas con las que imponer tipos de interés negativos, profundamente tal como indica el título, con el fin de manejar la evolución de las economías (?¿?). DANGER!.

Más del 70% de la deuda global está hoy cotizando por debajo de la tasa de inflación y las eventuales bajadas de tipos incrementarán ese porcentaje.

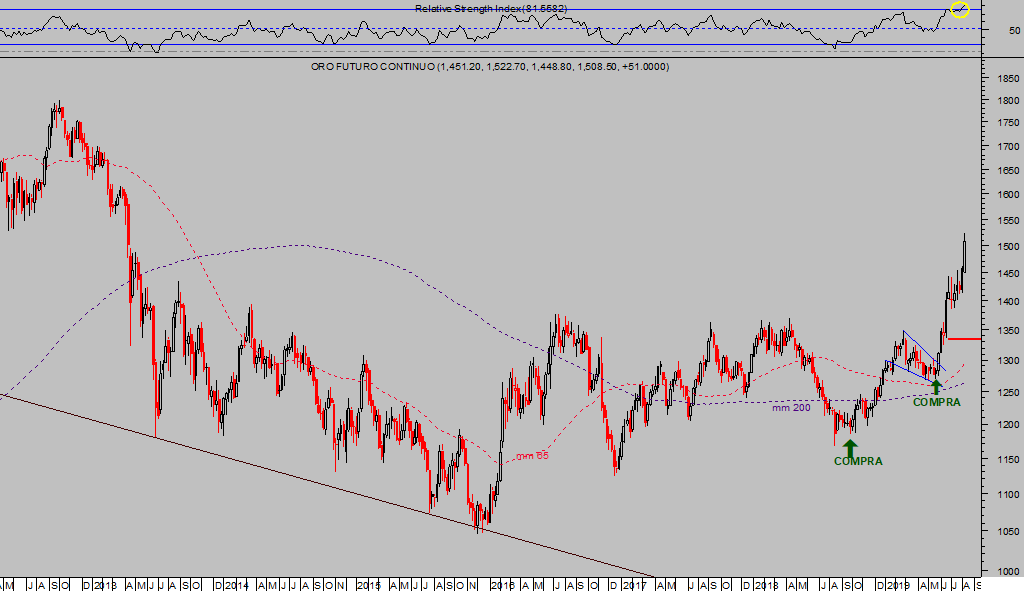

Así, los inversores están recibiendo rentabilidad real negativa y deteriorando su ahorro, rentabilidad negativa garantizada que disminuye sus expectativas de cara la jubilación deprime el valor de las carteras de ahorro, de fondos de inversión en activos de renta fija, de fondos de pensiones, invitando a buscar alternativas en activos desligados como metales preciosos.

Tras la reciente superación de los $1.500 por onza, el ORO ha recuperado esa cota perdida en las caídas de abril de 2103 y desde entonces ha estado cotizando por debajo.

ORO semana.

El post de mañana revisará aspectos de gran relevancia (técnicos, posicionamiento, estacionalidad…) evaluando posibilidades y escenarios de pauta de precios del Oro y Plata.

Entretanto, observamos con gran expectativa las ganancias acumuladas con las estrategias sugeridas hace semanas. ganancias superiores al 50% en algunos casos.

ETF PLATA -SI3L-, semana.

BARRICK GOLD, semana.

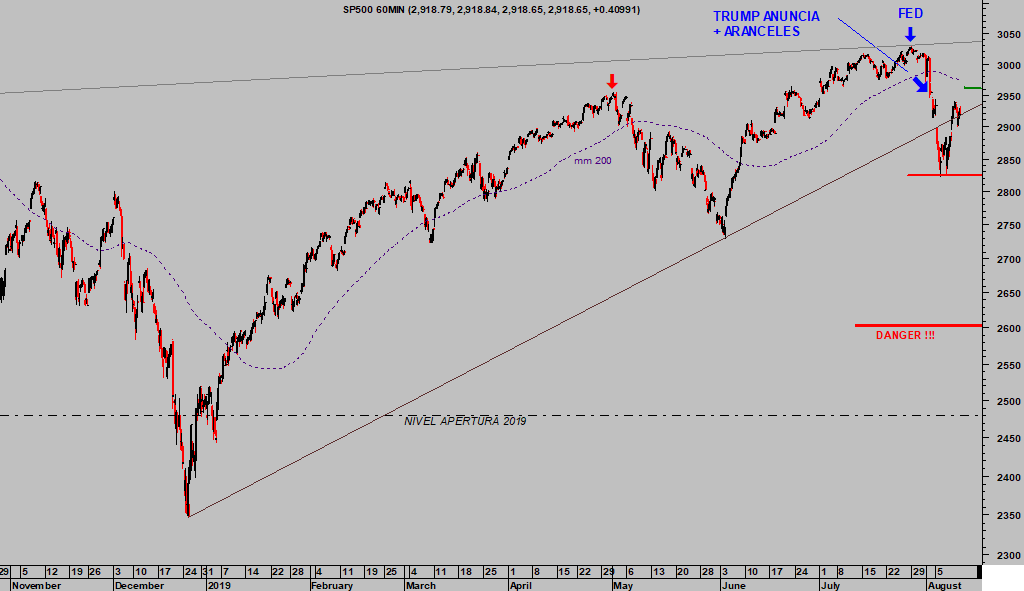

Las bolsas cerraron la sesión del viernes en rojo, el Nasdaq abajo un 1% o el S&P500 un -0.66% después de 3 sesiones consecutivas de recuperación de las caídas «sell the news» tras la reunión de la FED y bajada de 0.25 puntos los tipos de interés el 31 de julio.

El aspecto técnico de las bolsas es delicado, aunque con el trasfondo activo de las políticas de reflación de activos se puede considerar adecuadamente sostenido…

S&P500, 60 minutos.

… a pesar de lo cual, las posibilidades y escenario de mayor probabilidad para los distintos índices (reservado en atención a suscriptores de pago).

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com