Hoy es el día D menos uno, quizá el principal evento financiero del verano, con el inicio de la reunión del Comité de Mercados abiertos de la Reserva Federal -FOMC- ante gran expectativa de los inversores esperando la primera bajada de tipos de interés en 10 años.

La reunión finaliza mañana, a las 20:15 hora española se conocerá la decisión y los argumentos que han conducido a tomarla serán expuestos después, en la última rueda de prensa del Sr Powell antes de las vacaciones estivales.

Los datos macro de las últimas semanas han sido mixtos, los positivos como mejora del consumo interno, ligeras alzas de pedidos de bienes duraderos, desempleo en zona de mínimos históricos o un dato del PIB algo mejor de lo estimado, en el +2.1% (aunque se trata de un dato preliminar y sujeto aún a dos revisiones antes de ser definitivo) frente a otros de corte más negativo como la caída de inversión productiva, de actividad manufacturera, de actividad en el sector transportes, etcétera…

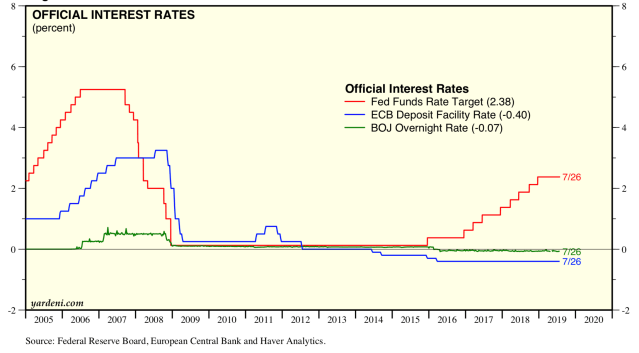

Los inversores descuentan con total certeza una ligera rebaja de tipos, de 0.25 puntos, a pesar de que la evolución macro en general todavía no sugiere bajar tipos con carácter tan urgente, ni siquiera necesario.

Se trataría de una rebaja preventiva con el fin de mantener vivo el espíritu de los inversores pero, considerando el bajo nivel de los tipos de interés, sería más razonable esperar a actuar con datos más contundentes que confirmen mayor debilidad económica y riesgo de recesión.

Con tipos tan bajos, la eficacia de rebajarlos adicionalmente como herramienta de política monetaria es cada vez menor, a estos niveles el impacto sería quizá más testimonial, sobre el sentimiento, que real sobre las decisiones de inversión productiva y sobre la economía.

La curva de tipos de interés USA continúa invertida y bajar tipos oficiales -FED FUNDS- solucionará la pendiente negativa de la curva que tantas veces ha anticipado recesiones económicas. Poco más!.

Los mercados permanecen sujetos con FED-alfileres y una decepción del FOMC, mantener tipos inalterados, a las puertas del mes de agosto sería un gesto delicado, podría originar una oleada de ventas relevante.

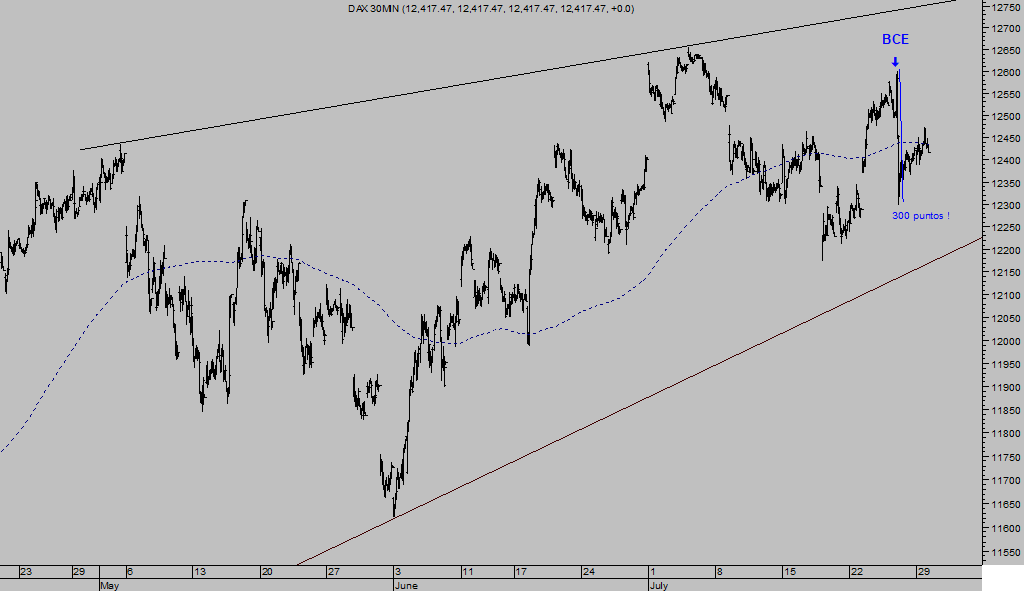

El BCE se atrevió a dejar la política monetaria sin cambios en su reunión de la semana pasada pero lanzó un comunicado en tono rotundamente pro mercados «dovish», trasladando expectativas para septiembre.

Empleó la política de comunicación como sustituto de la actuación y adopción de nuevas medidas, preservando las escasas herramientas en su arsenal para mejor momento.

Las bolsas sufrieron un breve episodio de volatilidad pero se mantienen razonablemente estables, quizá en espera de la FED. Veremos.

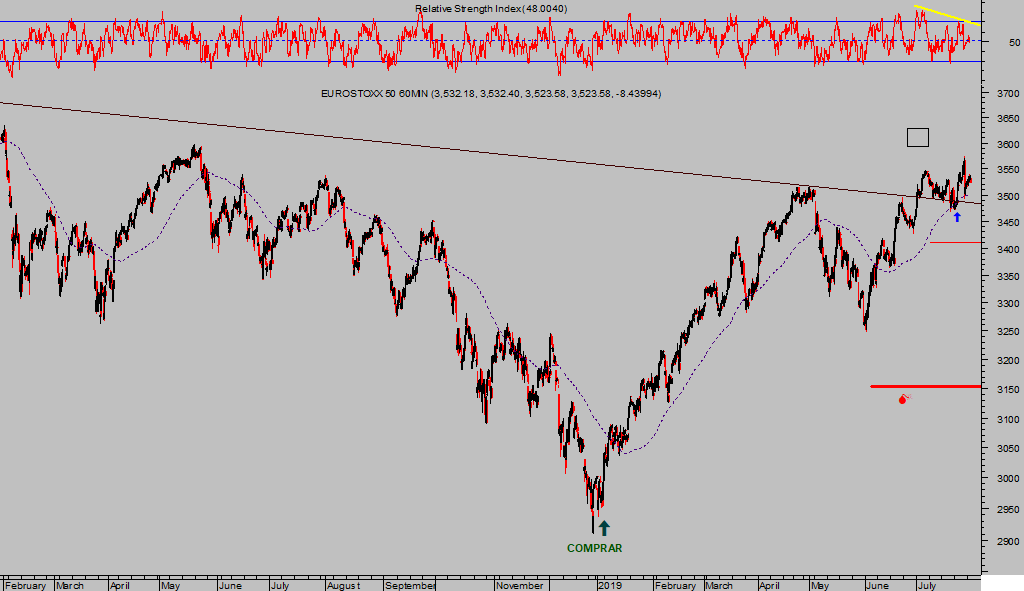

EUROSTOXX-50, 60 minutos.

DAX-30, 30 minutos.

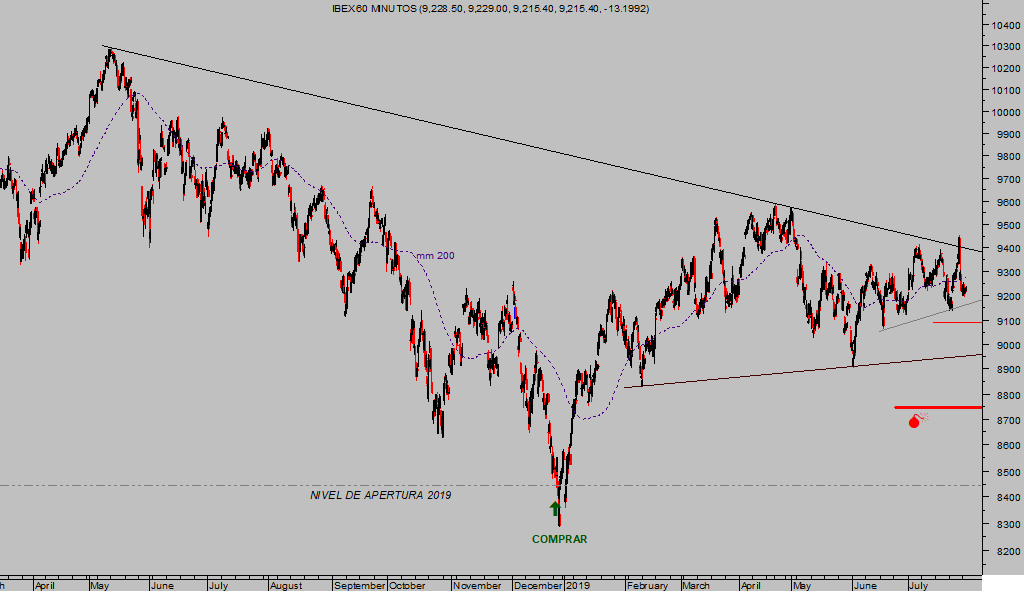

El selectivo español ha sufrido mayores vaivenes y presenta una imagen técnica menos fuerte que sus homólogos europeos, el peso del debilitado sector bancario en su composición es un lastre.

IBEX-35, 60 minutos.

Atención a las referencias de soporte!, perforadas a precios de cierre sería una señal de gran debilidad.

Los bancos centrales se han convertido en cuidadores de cuna de los mercados, la data dependencia parece más relacionada con datos de mercado, los financieros, que con los macro económicos.

Se enfrentan a un futuro incierto e inestable, afrontando un escenario de credibilidad menguante, de falta de independencia y falta de efectividad de sus políticas.

La erosión de confianza es quizá tan peligrosa o más que la llegada de una recesión económica.

Tras mantener tipos tan bajos durante tanto tiempo, los bancos centrales han distorsionado la formación del precio de los activos y la valoración y asunción de los riesgos, alterando las expectativas de los agentes.

Los tipos negativos castigan el ahorro pero, en teoría, actúan estimulando el consumo presente frente al futuro e incentivan el endeudamiento de todos los agentes económicos y financieros.

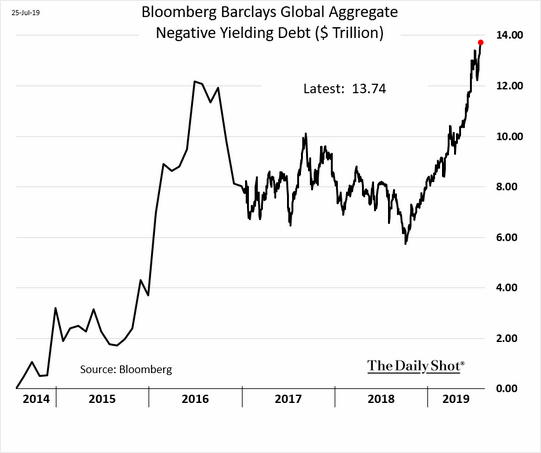

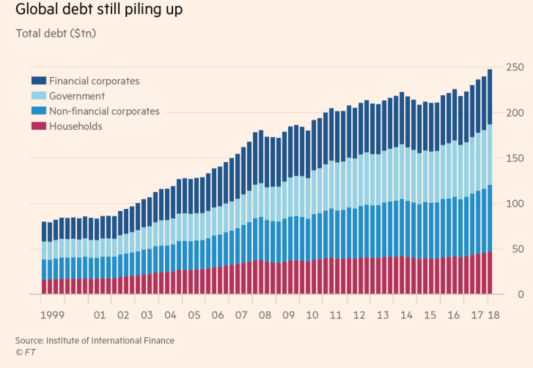

El volumen de deuda cotizando en negativo continúa al alza, ha alcanzado nuevos máximos, de camino hacia los 14 Billones de dólares.

Los tipos negativos son una transferencia de rentas del ahorrador al deudor, un impuesto al ahorro, anticipan demanda futura, etc… y a pesar de lo cual las autoridades pn intensificando sus políticas NIRP -negative interest rate policies-.

En tanto que el margen de efectividad de las políticas NIRP se intuye estrecho y acecha recesión en un futuro no muy distante, los mercados, también los políticos, continúan demandando acción a los bancos centrales a sabiendas de su escaso margen. Pero ya no hay vuelta atrás!

Los Bankgters se verán obligados a continuar empleando políticas heterodoxas y alejadas de la disciplina que se presupone a las instituciones monetarias.

En ausencia de inflación, los bancos centrales continuarán financiando la expansión fiscal, los déficit y falta de disciplina de los gobiernos de manera indefinida y a tipos mínimos -Teoría Monetaria Moderna o MMT-, tratando de luchar contra la debilidad económica o, en su caso, la recesión.

Más deuda!.

DEUDA GLOBAL

Sólo los mercados se podrían interponer en el proceso si, llegado el momento, demandan mayor rentabilidad a la deuda soberana por el riesgo asumido… habría un serio conflicto de intereses.

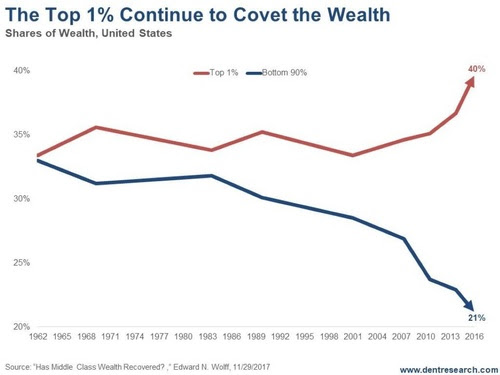

Un conflicto que previsiblemente gestionarían de nuevo los bancos centrales emitiendo mucha más deuda para paliar las adversidades, deuda de la que en último término se beneficia la clase menos necesitada (?¿).

Vean el diferencial de comportamiento de la riqueza del 1% más rico frente al 90% de la población USA:

Imponer tipos de interés negativos a las cuentas bancarias de los ahorradores puede ocasionar una reacción inmediata de los depositantes que tratarían de zafarse de la medida retirando efectivo de los bancos, un verdadero peligro para el sector.

No obstante, los Bancos Centrales estarían pergeñando la manera de actuar para evitarlo, imponiendo un sistema de protección difícil de sortear y sobre el que ahondaremos en el post de mañana.

En otro orden de cosas…

hoy se reanudan las negociaciones USA-China, las posibilidades de prosperar son bajas, a tenor de las palabras del Twitero mayor del reino americano, Trump, el viernes:

- “I don’t know if they’re going to make a deal”. “Maybe they will, maybe they won’t. I don’t care». ”United States is prospering by “taking in tens of billions of dollars”

En realidad, los millones de dólares que Trump dice estar percibiendo de China los pagan los consumidores y empresarios USA, quienes compran artículos chinos. Además, en tanto que avanza la guerra comercial los empresarios adoptan una postura defensiva, de esperar y ver, aplazando cualquier desarrollo de proyecto o inversión prevista y deteriorando adicionalmente las condiciones, el clima inversor y la marcha de la economía.

Las negociaciones previstas para hoy y mañana en Shangai serán duras, las diferencias son muy marcadas y ninguno de los actores tiene fácil realmente ceder en sus posiciones, la tregua acordada en junio es frágil.

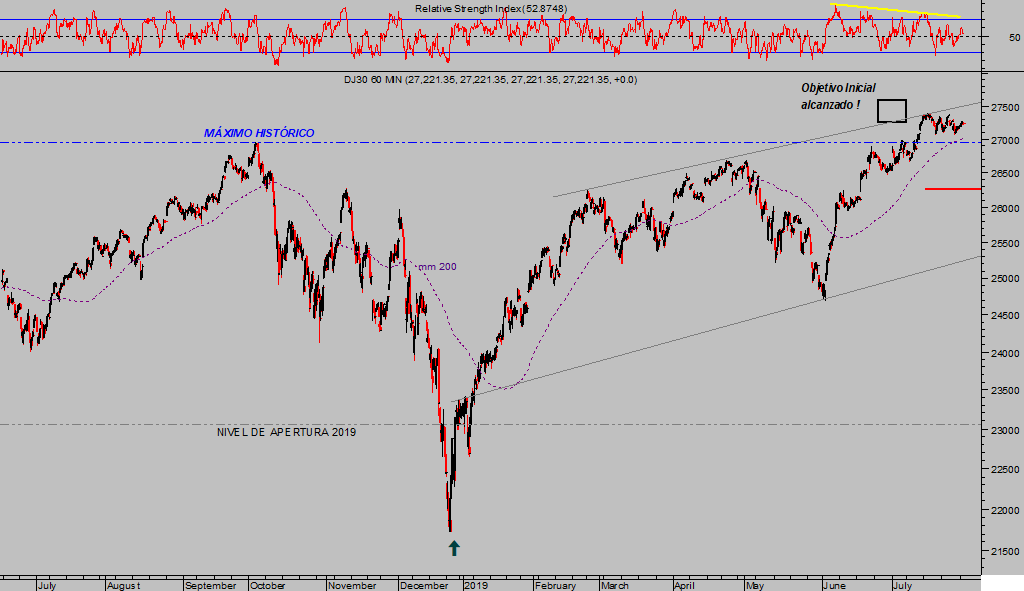

Las bolsas hacen caso omiso a la realidad, la política de reflación de activos cuidadora de las cotizaciones sigue fuerte y aupando a las bolsas, las USA cotizando en zona de máximos históricos.

DOW JONES, 60 minutos.

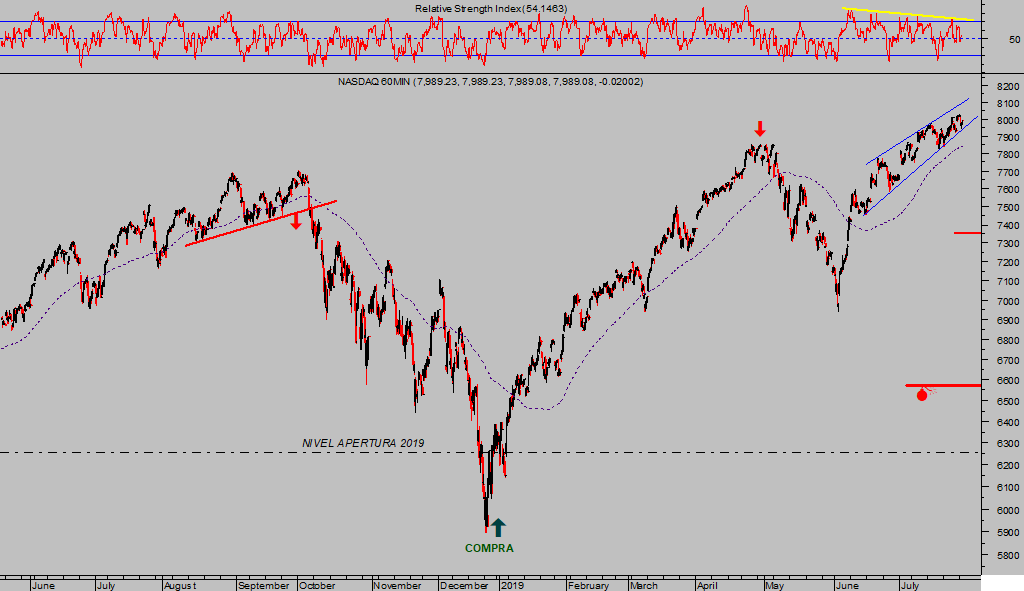

NASDAQ-100, 60 minutos.

Los metales continúan recibiendo flujos de compra cada vez más destacables, buscando refugio ante la incertidumbre «in crescendo» y los tipos negativos refuerzan la opción de acumular Oro y Plata.

El comportamiento técnico de las últimas semanas ha sido muy positivo y las perspectivas son de gran interés (análisis reservado a suscriptores) mantenemos abiertas las estrategias recomendadas a suscriptores en el sector metales.

BARRICK GOLD diario.

ETF PLATA, diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com