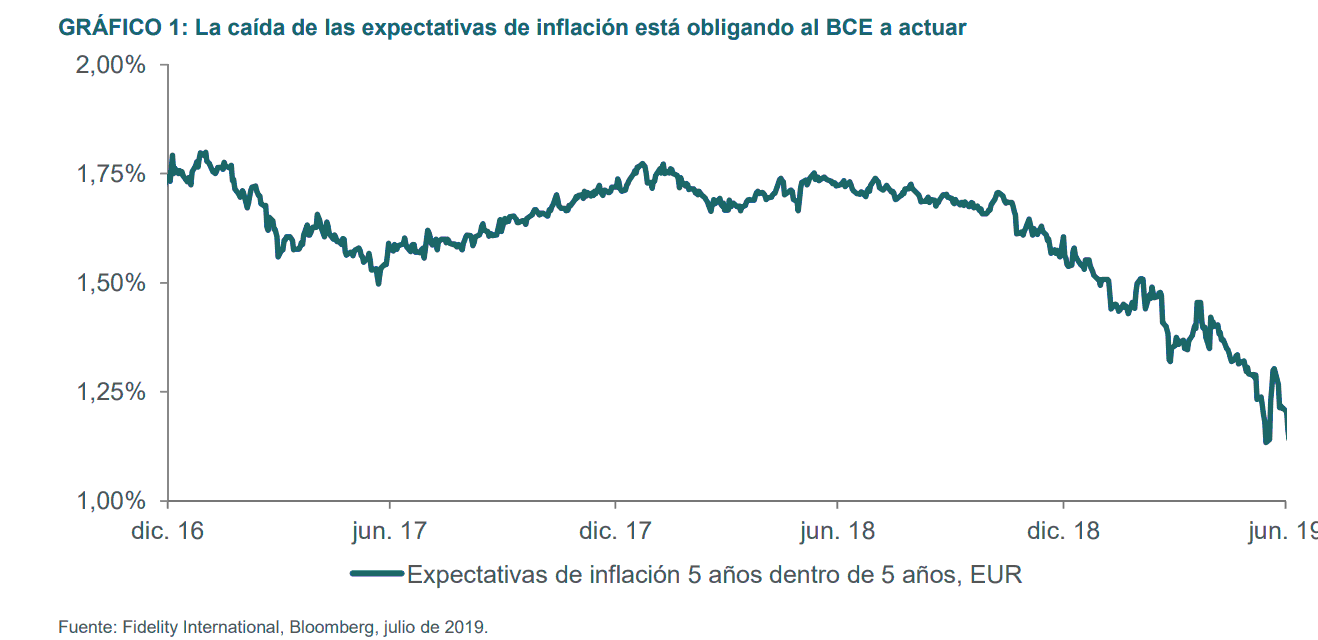

El segundo trimestre de 2019 fue cualquier cosa menos tranquilo y los movimientos de los precios obedecieron a una serie de sorpresas y titulares protagonizados por los bancos centrales y los políticos. Tras el fuerte rebote del sentimiento en el primer trimestre, vimos una continuación de la racha alcista con el cambio de trimestre. Sin embargo, no hizo falta que pasara mucho tiempo para que los riesgos se materializaran; así, el Brexit, Italia y el fantasma de la guerra comercial volvieron al primer plano en mayo. No obstante, las pérdidas de valor duraron poco por cortesía de los bancos centrales, una vez más. Si a comienzos de año le tocó a la Fed adoptar una postura más expansiva, en el segundo trimestre el BCE tomó el relevo. En el foro anual de bancos centrales de Sintra, el Sr. Draghi volvió a enviar un mensaje claro al mercado: el BCE está listo para actuar y hacer más en caso necesario, y la entidad sigue luchando contra la baja inflación y la difícil coyuntura de crecimiento en la zona euro.

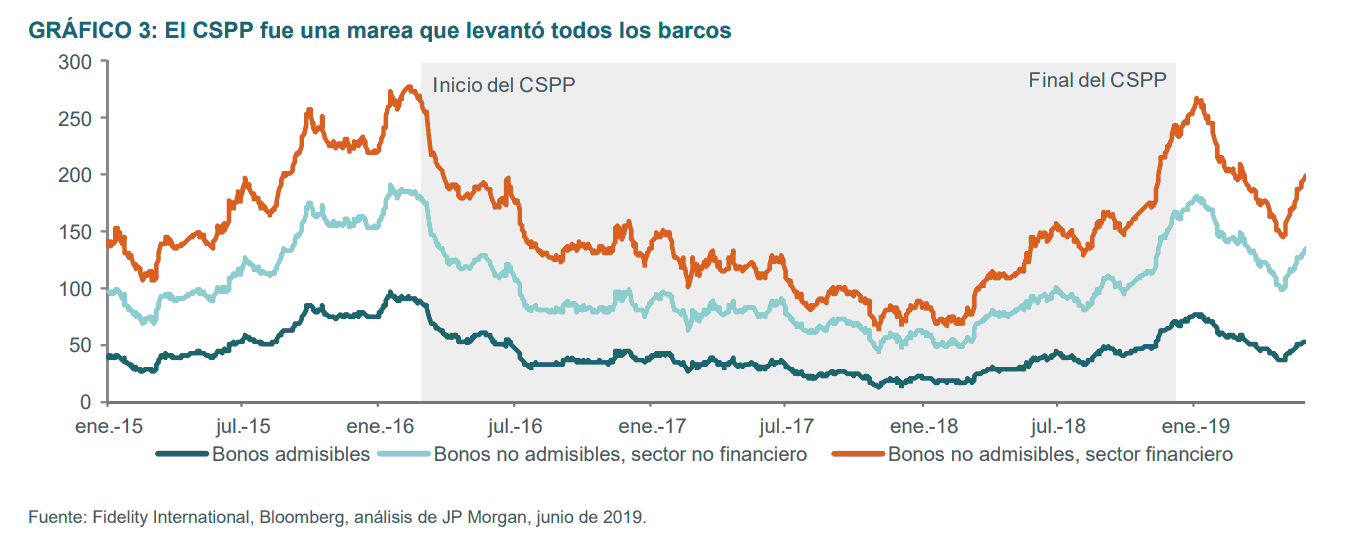

Las declaraciones del Sr. Draghi tal vez no estén a la altura de aquel discurso de 2012 en el que se pronunció el famoso “Lo que sea necesario”, pero sus efectos han sido igual de significativos hasta ahora. Al poner de nuevo sobre la mesa las perspectivas de más medidas de estímulo, incluidos recortes de tipos y una nueva ronda de relajación cuantitativa y CSPP, el presidente saliente del BCE alimentó las alzas tanto de la deuda pública como de los activos de riesgo.

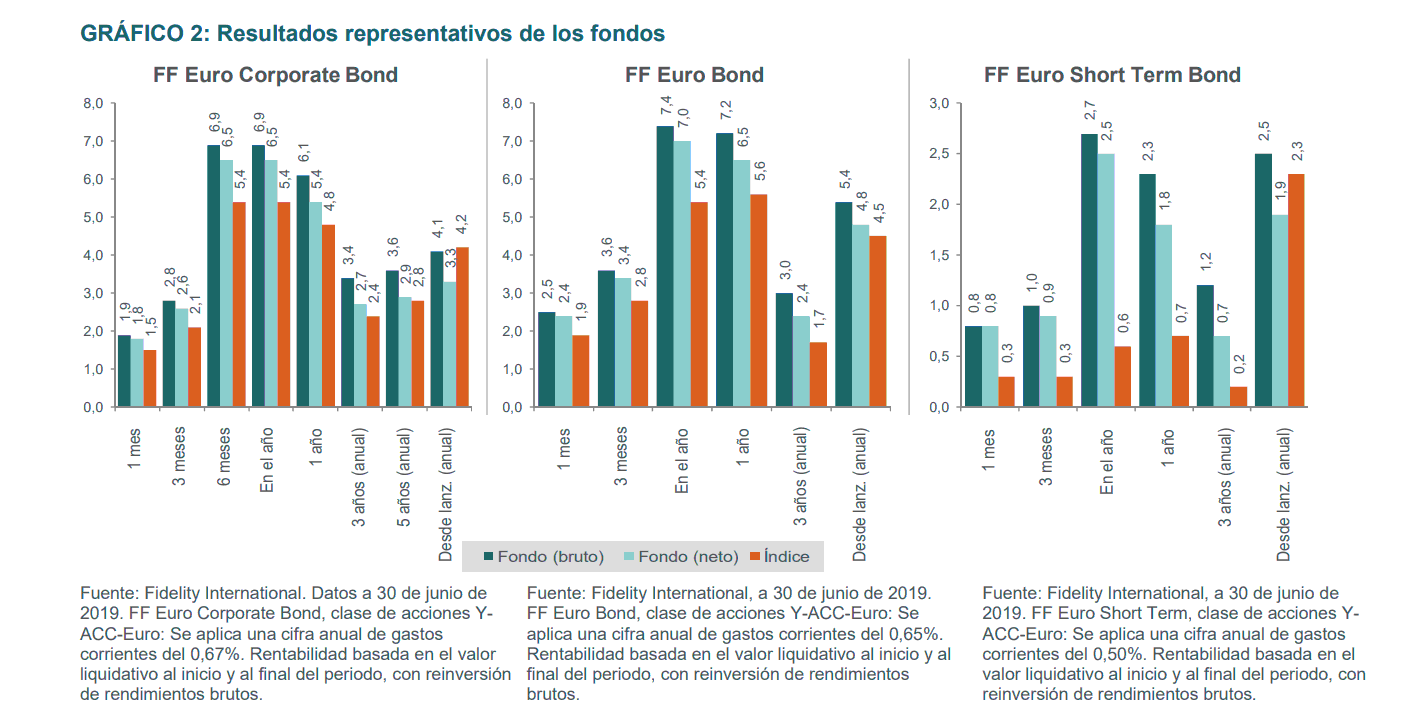

Llevamos mucho tiempo abogando por una política monetaria más expansiva por parte del BCE y hemos posicionado en consecuencia nuestros fondos de bonos investment grade europeos; así, la sobreponderación en deuda corporativa se benefició considerablemente de la caída de los rendimientos de la deuda pública y el estrechamiento de los diferenciales. A pesar de los picos de volatilidad de mayo, las carteras han batido a sus respectivos índices de referencia por más de 70 puntos básicos durante el trimestre y por más de 150 pb en el año (antes de comisiones).

La reunión del BCE el pasado 25 de julio dejó claro que en septiembre Draghi tomará medidas (recorte de tipos y una nueva ronda de QE, aunque de menor cuantía que las anteriores) que afectarán a la evolución de los mercados europeos de deuda pública y bonos corporativos, tal y como esperaban los inversores, reforzando el mensaje de tipos bajos durante (mucho, mucho) más tiempo. Draghi nunca ha decepcionado a la hora de flexibilizar la política monetaria.

Así las cosas, consideramos que el segmento de vencimientos a cinco años sigue siendo muy atractivo tanto en la renta fija pública como privada. Ante la imposibilidad de que suban los tipos a corto plazo, el extremo corto tiene margen para reducirse sustancialmente desde el nivel actual.

Sin embargo, albergamos dudas sobre el efecto de este “QE 2.0”. Siguen sin estar claros el alcance, la magnitud y la duración de este nuevo programa de compra de activos, que podría defraudar las expectativas. Por último, como los precios de mercado ya descuentan una gran cantidad de expectativas de QE, muchos bonos admisibles por el BCE cotizan cerca de sus mínimos de febrero.

Italia y el Brexit: Más allá de la QE Italia y el Brexit siguen siendo dos preocupaciones de primer orden para los inversores.

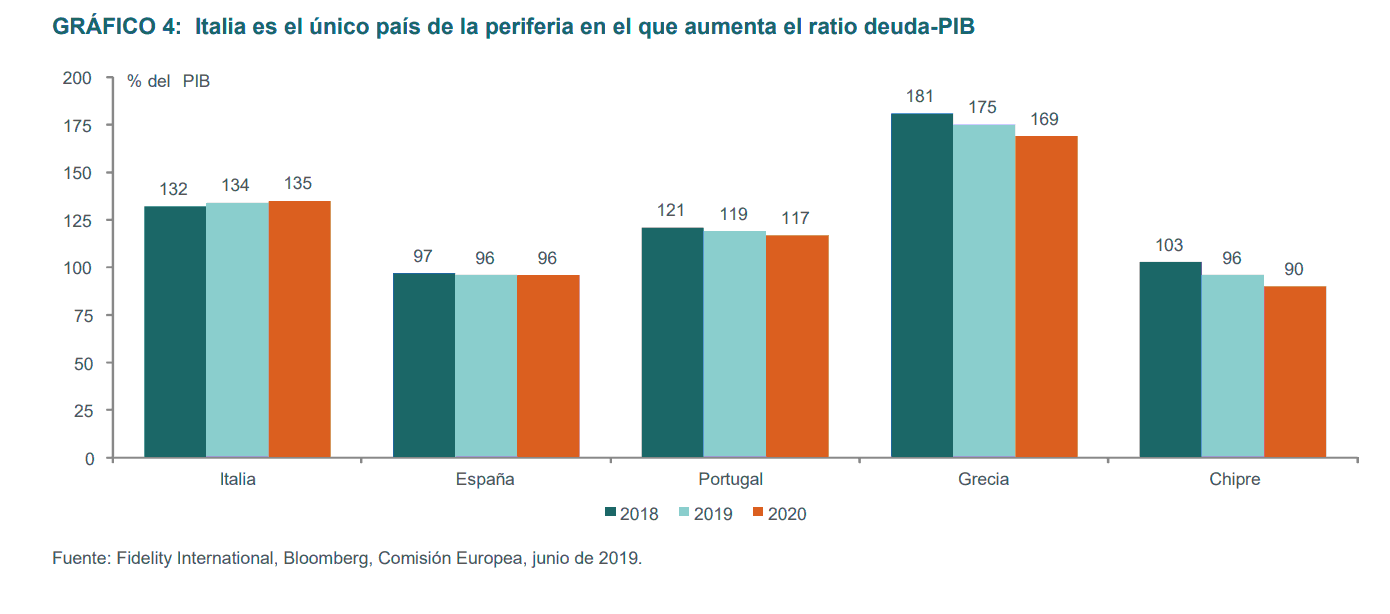

Después de mantener en líneas generales una postura neutral en los BTP durante el trimestre, adoptamos una posición corta estructural a finales de junio, expresada sobre todo en los BTP a 5 y 10 años. A toro pasado, podemos decir que nuestro cambio se produjo demasiado pronto, ya que Italia se benefició mucho del buen tono provocado por la QE y los rendimientos de los BTP cayeron con fuerza después del discurso de Draghi. En conjunto, el impacto en los resultados de los fondos fue mínimo y se mitigó en gran parte con las considerables sobreponderaciones en otros mercados de la periferia, como España y Portugal, y con la participación táctica en nuevas emisiones italianas con vencimientos más largos.

Sin embargo, no nos atreveríamos a cambiar nuestra postura de cautela sobre Italia únicamente por las expectativas de QE. El principal barómetro de los activos italianos sigue siendo la postura del gobierno en relación con las cuentas públicas, con unas negociaciones presupuestarias que acechan en otoño. Si las autoridades italianas se muestran dispuestas a llegar a un acuerdo con la Comisión que se fije como objetivo un déficit claramente inferior al 3%, por ejemplo aplicando subidas del IVA e introduciendo gradualmente las rebajas de impuestos, los BTP podrían volver a ser atractivos. Por otro lado, un gobierno italiano más expansivo en el gasto que se enfrente a sus socios europeos durante las negociaciones no será bienvenido por los mercados, aun en el supuesto de una QE 2.0. Conviene recordar que durante el año 2018, cuando el diferencial entre el BTP y el Bund superó los 300 pb, el BCE todavía estaba comprando deuda italiana en el marco de su primer programa cuantitativo.

En cuanto al Brexit, sigue sin haber certezas en relación con el desenlace. Hemos reducido la mayor parte de nuestro riesgo británico durante el segundo trimestre. Si las valoraciones sufren un ajuste significativo, posiblemente a raíz de noticias sobre un Brexit a las bravas, estaríamos dispuestos a elevar de nuevo nuestra exposición al Reino Unido. Por ahora, sin embargo, parece apropiado mantenerse al margen y ver cómo se desarrollan los acontecimientos.

Mucho optimismo descontado, pero pocas alternativas disponibles A comienzos de año, nuestra visión positiva sobre el riesgo se alejaba bastante del consenso, ya que la mayoría de los actores del mercado recelaban todavía de la oleada de ventas de finales de 2018. Hoy en día, el consenso de mercado es eminentemente de tolerancia al riesgo y los inversores debaten si asumir riesgo a largo plazo o a muy largo plazo. Lo anterior cabe aplicarlo tanto a los mercados de bonos corporativos, donde los inversores esperan que una nueva ronda de CSPP comprima aún más los diferenciales, como a los de deuda pública, donde el posicionamiento en duración del mercado parece muy forzado.

Por lo tanto, conviene mantener cierta precaución en estos niveles. La renta fija europea ha vivido una racha fantástica hasta ahora. Si bien esta podría continuar si los bancos centrales mantienen el sesgo expansivo, no deben pasarse por alto el posicionamiento y la liquidez. La sacudida de comienzos de julio demostró lo rápido que pueden deshacerse posiciones, ya que los rendimientos de los países semi-core y periféricos ampliaron entre 30 y 45 pb en apenas unos días después del dato mejor de lo previsto en la estadística de empleo no agrícola de julio.

Nuestro sesgo hacia duraciones más cortas en los mercados de deuda pública del núcleo europeo a comienzos de año lastró la rentabilidad durante el trimestre; así, el rebote previsto de los datos europeos no se produjo y los bancos centrales tiraron a la baja de los rendimientos. No obstante, el efecto sobre nuestras carteras fue mínimo y se compensó con las sólidas rentabilidades obtenidas con las posiciones a favor del aplanamiento de la curva que manteníamos en los segmentos de 10 a 30 años.

Sin embargo, a la vista de la magnitud de los movimientos hasta ahora y de lo que está descontado, pensamos que el extremo largo de la curva podría sufrir una reversión y, por lo tanto, en fechas más recientes redujimos la exposición a los bonos con vencimientos más largos. Si continúa la racha alcista en los bonos corporativos o la deuda pública, tras la reunión del BCE, o en el caso de que se anuncie una QE, reduciríamos aún más el riesgo aprovechando la fortaleza del mercado.

Aunque las valoraciones tal vez no sean tan interesantes como hace seis meses, seguimos pensando que los bonos investment grade europeos son muy atractivos para los inversores, ya que las empresas europeas están en mejor forma que sus homólogas estadounidenses. Además, el hecho de que el BCE haya mencionado un nuevo programa cuantitativo debería significar una mejor protección frente al riesgo bajista en la renta fija europea que en otros mercados y esperamos que esta clase de activos siga ofreciendo rentabilidades ajustadas al riesgo interesantes a los inversores.

Ario Emani Nejad, Rosie McMellin y Andrea Iannelli, Fidelity

La Carta de la Bolsa