Dos barómetros para entender dónde nos encontramos:

1º) El sentimiento semanal de los inversores (AAII) queda de la siguiente manera:

Alcistas: 35,9% (+2,3% respecto la pasada semana). Promedio 38,5%

Neutros: 35,4% (-3,5% respecto la pasada semana). Promedio 31%

Bajistas: 28,6% (+1,1% respecto la pasada semana). Promedio 30,5%

2º) El sentimiento del consumidor de Estados Unidos mejoró ligeramente en julio, manteniéndose cerca del mejor nivel en más de una década a medida que más estadounidenses se mostraban optimistas sobre sus perspectivas financieras futuras. El sentimiento del consumidor de la Universidad de Michigan llegó a 98.4 en julio respecto al 98.2 del mes anterior y ligeramente por debajo del consenso del mercado de 98.5. El índice promedió 86.57 puntos desde 1952 hasta 2019, alcanzando un máximo histórico de 111.40 puntos en enero de 2000 y un mínimo histórico de 51.70 puntos en mayo de 1980.

Hoy les voy a hablar del tema del petróleo porque estamos asistiendo a hechos bastante preocupantes y con repercusiones en este mercado, y por tanto, en las economías de los diferentes países. Se han juntado en los últimos días noticias inquietantes como la retención de un buque petrolero por parte de la Guardia Revolucionaria de Irán en el estrecho de Ormuz (aludiendo que estaban llevando a cabo contrabando de crudo) y el derribo de un dron iraní por parte de USA (recordemos que hace varias semanas el derribo de un dron norteamericano por parte de Irán llevó a Trump a ordenar un ataque contra Irán que suspendió a última hora).

Pero es que el fin de semana asistimos al último episodio de conflicto: Irán ha capturado un petrolero británico y ha detenido brevemente a otro cuando cruzaban por el estrecho de Ormuz. Parece ser que varios responsables iraníes han reconocido que la captura es un acto de represalia por la retención en Gibraltar del iraní Grace 1 por las sospechas de que llevaba crudo a Siria en desafío a las sanciones de la Unión Europea. Reino Unido ya ha comentado que habrá consecuencias si no se resuelve la situación.

En principio, y salvo cambios por sorpresa, la AIE descarta una gran subida en la cotización del crudo, a pesar de la incertidumbre que genera la actual tensión geopolítica en el Golfo de Omán. Y es que la ralentización de la demanda mundial de crudo y el suministro récord de USA podrían paliar un eventual descenso de las exportaciones en el Golfo Pérsico.

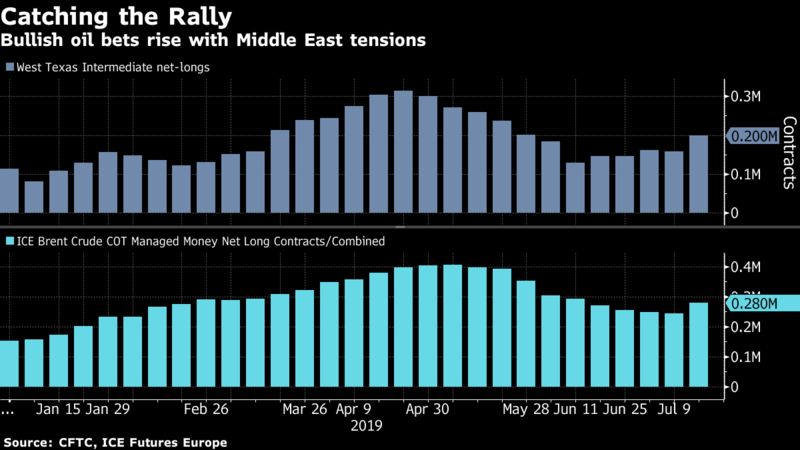

Podríamos hablar de que la cotización podría mantenerse en un rango de entre 60 y 67 dólares en la segunda mitad del año, salvo que se desate un conflicto bélico en Irán o un recrudecimiento de la guerra comercial. En cambio, si estallase la guerra podríamos ver a los futuros del petróleo dispararse a los 90 dólares. De momento, las posiciones largas crecieron un 20%.

Gráfico: CFTC

Lo que sí es cierto es el incremento de la volatilidad del petróleo, recientemente hemos asistido a subidas del 1% y al día siguiente lo contrario. Es una obviedad que a los inversores les preocupa la amenaza de Irán de cerrar el Estrecho de Ormuz por donde pasa hasta el 30% de todas las exportaciones de petróleo del mundo, lo que causaría un shock en este mercado. Estados Unidos está del lado saudí y ha amenazado con una intervención militar para asegurar la seguridad de la zona.

Previamente a todo ésto, los datos de la Administración de Información de Energía mostraron una reducción mayor de la esperada en las reservas de crudo.

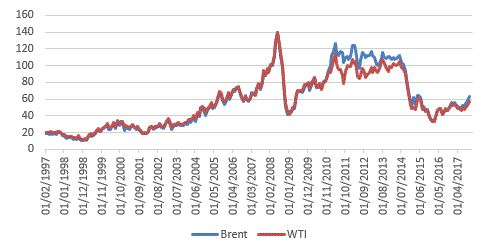

En el siguiente gráfico pueden ver la comparativa de las subidas acumuladas por los dos tipos de petróleo, el Brent y el WTI hasta mediados del año pasado.

Gráfico: The Economist

Les resumo rápidamente algunas cosas de ambos tipos de petróleo para que tengan clara la diferencia:

A) Brent

Es la mezcla de quince tipos de crudo procedentes de una región del mar del Norte situada entre Noruega y Reino Unido, un campo petrolífero que fue descubierto en 1971. Se trata de un petróleo de alta calidad, dulce y ligero, con bajo contenido en azufre y baja densidad. Es ideal para producir gasolina, queroseno y gasóleo, de ahí su alto precio. Su importancia radica en que marca el precio de referencia para Europa.

B) West Texas Intermediate (WTI)

Se obtiene en Texas y Oklahoma. La calidad es superior a la del Brent, en cuanto a que es más dulce y ligero, por lo que su refinado para obtener combustible es todavía más fácil. A pesar de ello, el precio del barril de WTI no tiene por qué ser superior al de Brent y, de hecho, suele ser al contrario. El motivo es que el precio viene determinado por otros factores más allá de su calidad como crudo, como el tipo de cambio del euro frente al dólar o la situación de los países de la OPEP. Su importancia radica en que marca el precio de referencia para USA.

Gráfico: New York Times

En el segundo gráfico, pueden observar que tradicionalmente el precio Brent y el precio WTI iban de la mano, por no decir que eran iguales. Pero desde el año 2011 esto cambió. ¿El motivo? la sobreproducción de USA y que las infraestructuras no estaban preparadas para almacenar y distribuir tanto, por lo que bajó su cotización. Ese es el motivo por el que desde ese año el crudo Brent ha sido siempre más caro que el WTI (salvo en muy pocas ocasiones muy concretas, como por ejemplo en la recta final del 2015).

El peso de la energía tiene una incidencia relevante a la hora de calcular el IPC (más o menos un 20-22%), de manera que un petróleo barato por un buen tiempo implica que la inflación no subirá, por lo que el Banco Central Europeo tendrá difícil aplicar su hoja de ruta: la normalización de su política monetaria y empezar a subir los tipos de interés.

Nosotros somos uno de los países con mayor dependencia del petróleo. El hundimiento del precio del crudo y los tipos de interés nos benefició más que al resto de países, pero una escalada del oro negro sería negativo para aquellos países que son importadores netos de como es nuestro caso. Hay que tener presente que un petróleo caro unido a una desaceleración supondría un cocktail explosivo con sinergias muy delicadas (España importa 1,3 millones de barriles de petróleo diarios). Hay un estudio que calcula que un incremento del barril en 10 dólares puede provocar un pérdida de 0,2 puntos porcentuales de crecimiento del PIB de media en los tres años posteriores al shock, mientras que la inflación aumentaría unos 0,9 puntos porcentuales en el primer año. También estima que una subida de 10 dólares del petróleo Brent implica un incremento del gasto en importaciones para España de unos 4.700 millones de dólares.

Existen mercados correlacionados con el petróleo, son los siguientes:

- – La corona noruega (Nok): la idea general es que si el petróleo está alcista se abren cortos (venta) en el Usd/Nok, si el petróleo está bajista se abren largos (compra) en el Usd/Nok. Noruega es el mayor exportador de crudo de toda Europa, y depende mucho del sector de la energía. Así pues, existe una correlación entre la divisa nórdica y el petróleo.

- – El Dólar canadiense (Cad): Canadá es uno de los mayores productores de crudo a nivel mundial y destaca por sus reservas y producción. La idea general es que si el petróleo está alcista se abren cortos (venta) en el Usd/Cad, si el petróleo está bajista se abren largos (compra) en el Usd/Cad.

- – El Dólar norteamericano (Usd): Estados Unidos es uno de los principales consumidores de petróleo a nivel mundial y unos de los principales importadores. Además el petróleo cotiza en dólares americanos. Por regla general, existe una correlación negativa, es decir que cuando el precio del petróleo sube, el dólar estadounidense cae, y viceversa.

- – La moneda rusa, el rublo: es uno de los principales afectados por la caída del petróleo. También la Bolsa rusa se ve seriamente afectada, entre otras razones porque merma buena parte de los ingresos del país.

Ismael de la Cruz

ismaeldelacruz.es

expansion.com