La sinrazón en los mercados de deuda soberana avanza firme, avalada por la acción de las instituciones monetarias, la rentabilidad de la deuda continúa cayendo sin importar la calidad de la misma, infinitesimalmente.

El volumen de deuda global en negativo alcanza máximos superando los 13 billones de dólares.

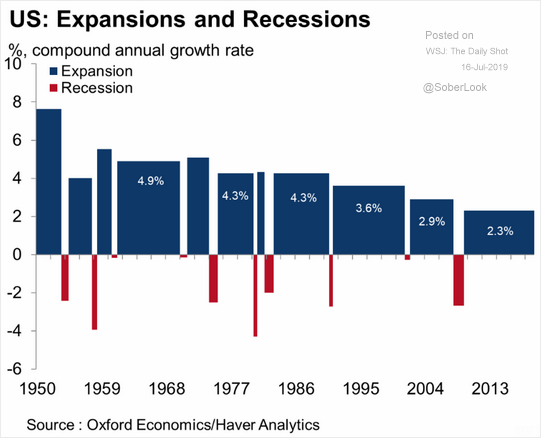

La rentabilidad de la deuda americana es baja en comparación histórica pero también en relación con los riesgos de una economía languideciendo en los últimos coletazos de la expansión económica más larga de la historia, acumula 121 meses, pero la más débil desde la Segunda Guerra Mundial.

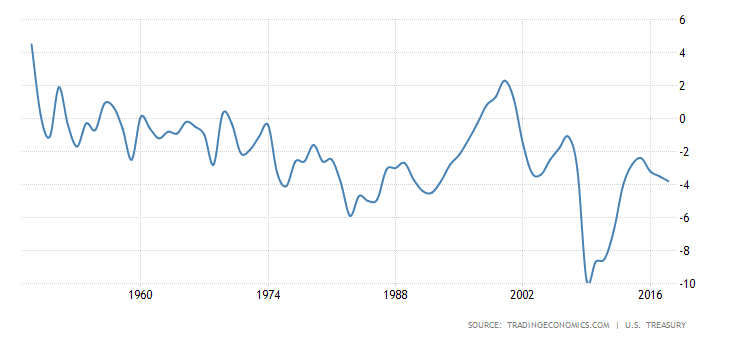

También en relación con la falta de disciplina fiscal y descuadre permanente de las cuentas o generación de déficit crónico.

En las últimas 7 décadas, la administración USA sólo ha conseguido cuadrar sus presupuestos correctamente, cerrando en tablas o superávit, menos del 10% de ejercicios.

BALANZA FISCAL USA.

La inestabilidad fiscal, evolución y proyecciones han sido exploradas en post recientes, junto con el impacto en emisiones de deuda previstas por el Tesoro USA para financiar la avalancha de déficit esperados en los próximos años, con la venia y ayuda necesaria de la FED (Juan Palomo).

Sólo en el ejercicio fiscal USA corriente, iniciado el pasado 1 de octubre, el incremento de ingresos ha sido del +2.3% frente al +9.3% de los gastos y en la recta final del año fiscal, a sólo 3 meses del cierre, conseguirán el nefando objetivo de déficit superando el BILLÓN de dólares.

Por cierto, es esencial para la estabilidad de los mercados el avance de las negociaciones para elevar el techo de deuda y evitar el temido «shutdown» en septiembre, asunto explorado en recientes post, de no alcanzarse acuerdo se avecina un otoño teñido de rojo intenso en todos los mercados.

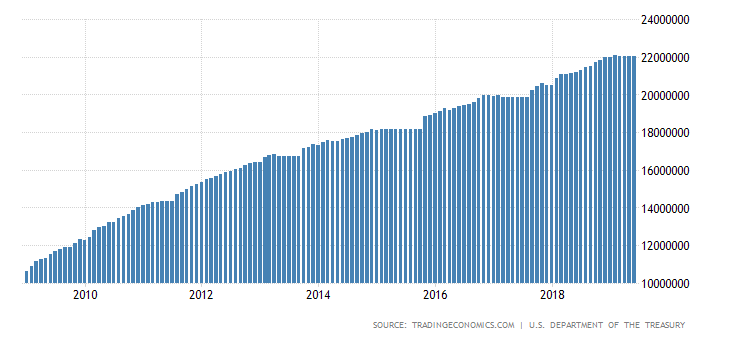

La deuda USA, computable, supera ligeramente los $22 billones…

DEUDA COMPUTABLE USA.

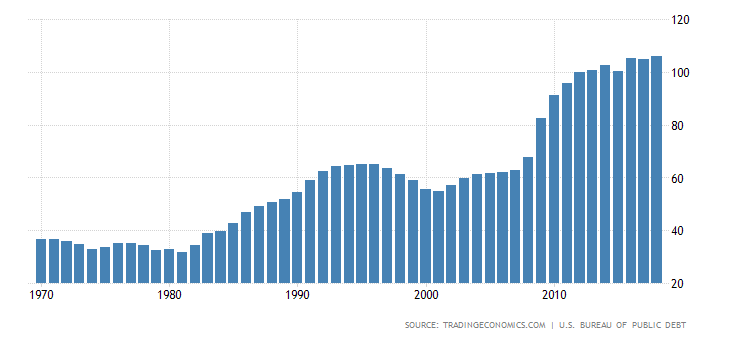

… el 106% del PIB y subiendo durante la fase de expansión económica más larga de la historia (?¿?).

RATIO DEUDA / PIB, USA.

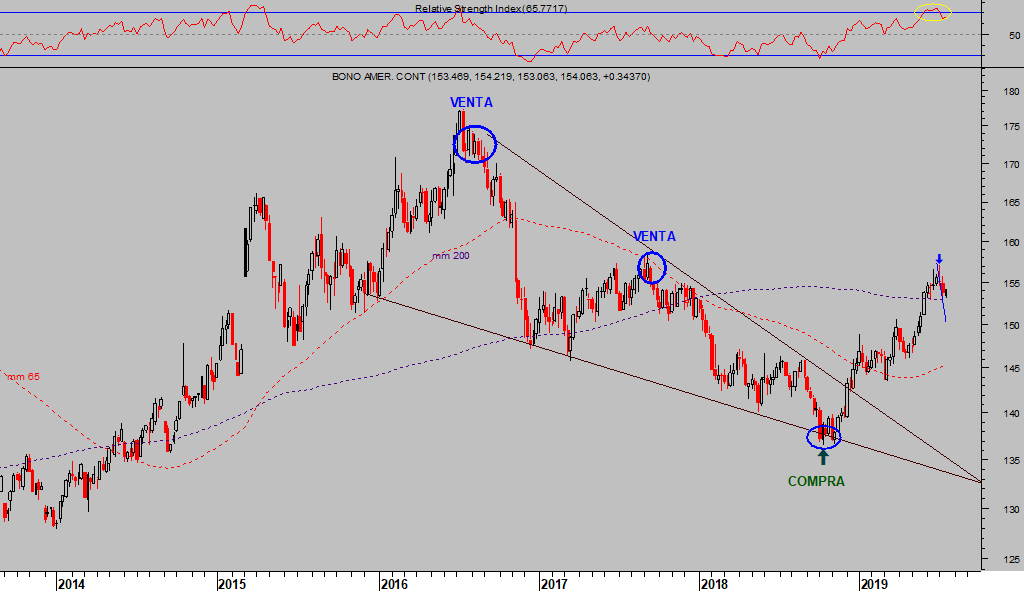

A pesar de lo cual, la rentabilidad de la deuda USA a 10 años se sitúa en el 2.1% y el T-Bond o bono a 30 años cerró ayer en el 2.6%.

T-BOND, semana.

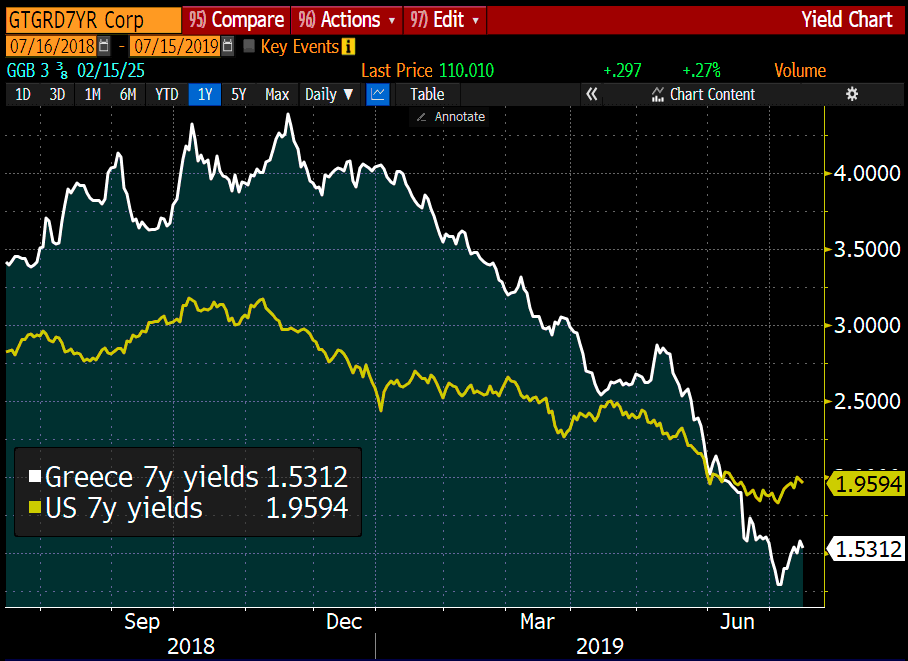

Tratándose de una situación aberrante, sin embargo, llama la atención hasta la perplejidad que otras naciones con mayor inestabilidad, capacidad económica mucho más limitada y ratios Deuda /PIB bastante peores, como es el caso de Italia o Grecia, puedan vender deuda a tipos aún más bajos que los americanos.

Por ejemplo, la deuda a 7 años del gobierno griego ofrece una rentabilidad del 1.53% frente al 1.95% del americano.

El déficit USA alcanza de 3.8% de su PIB, algo por debajo del +4.2% de China, paradójicamente ambas son las economías que se presumen fuertes y creciendo a tasas elevadas. El déficit presupuestario de Italia es inferior, del 2.1%, y Grecia ha conseguido superávit, +1.1%.

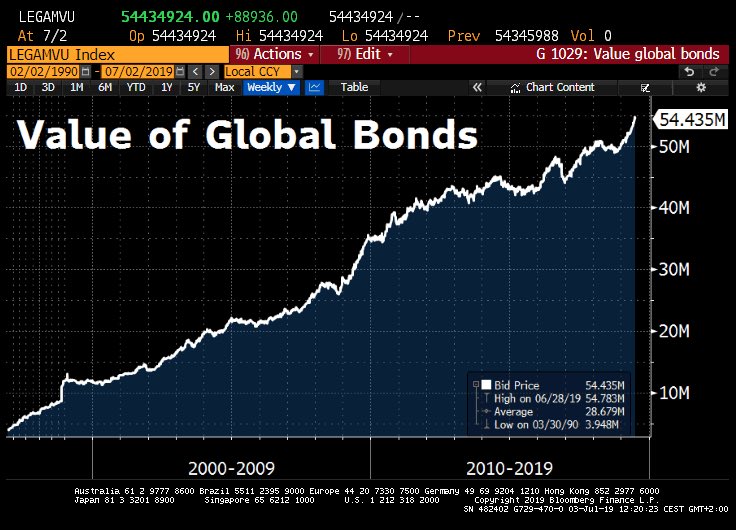

Sea como fuera, todos los gobernantes están abusando del uso y creación de deuda de forma que el aumento del volumen del mercado de bonos en el mundo durante los últimos lustros es histórico, creciendo de forma exponencial desde el año 2000.

El límite el cielo, o un desplome completo!:

También la capitalización global del mercado de acciones se ha disparado, aunque aún por debajo de los máximos de enero de 2018, supera los $80 trillion, billones europeos, algo menos de $30 corresponden a USA.

Así con cerca de 30 billones de capitalización, las empresas USA tienen un volumen de deudas próximo a 15 billones, es decir, una corrección de mercados del 30-40%, en un entorno como el actual de autocartera en máximos, sería letal, crearía multitud de insolvencias y efecto dominó.

Los banqueros centrales y/o gobiernos continuarán colaborando entre sí para comprar estabilidad emitiendo deudas, pero no pueden comprar crecimiento económico y estabilidad financiera contra deuda de forma indefinida.

Cierto que generan expectativas y consiguen su propósito en los primeros compases intervencionistas, pero con el tiempo la deuda detrae capacidad de crecimiento futuro y además la creación de dinero nuevo diluye el valor del dinero existente, amenazando el ya renqueante consumo.

Hoy se publican los datos de Ventas al Menor USA y de Producción Industrial o de Utilización de la Capacidad Productiva USA, y serán examinados prudentemente por los inversores ante cualquier posible impacto que pudieran tener sobre la decisión de la FED de cara a la reunión de finales de mes y esperada/descontada rebajad e 0.25 puntos los tipos de interés.

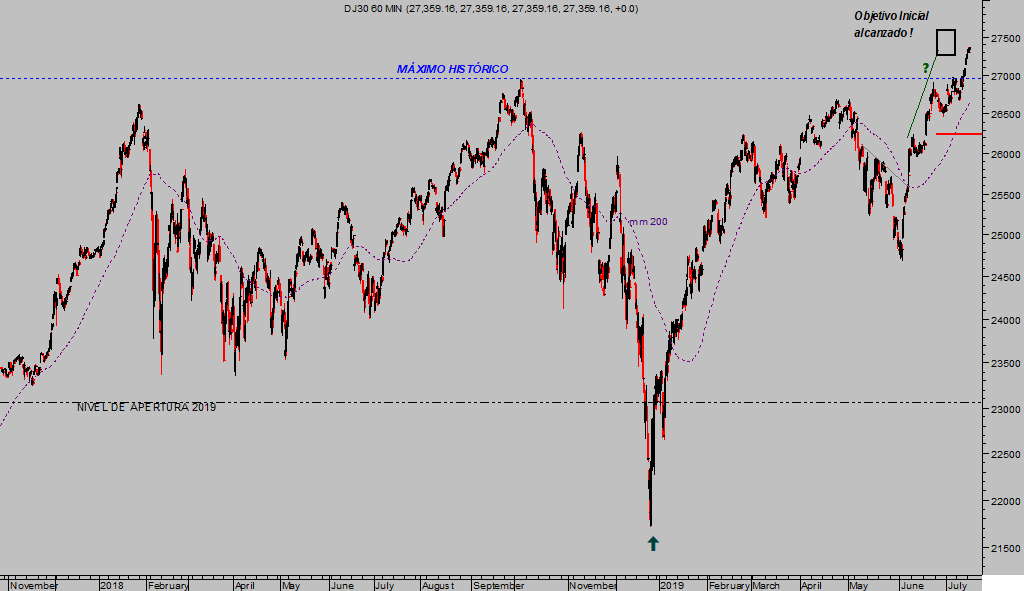

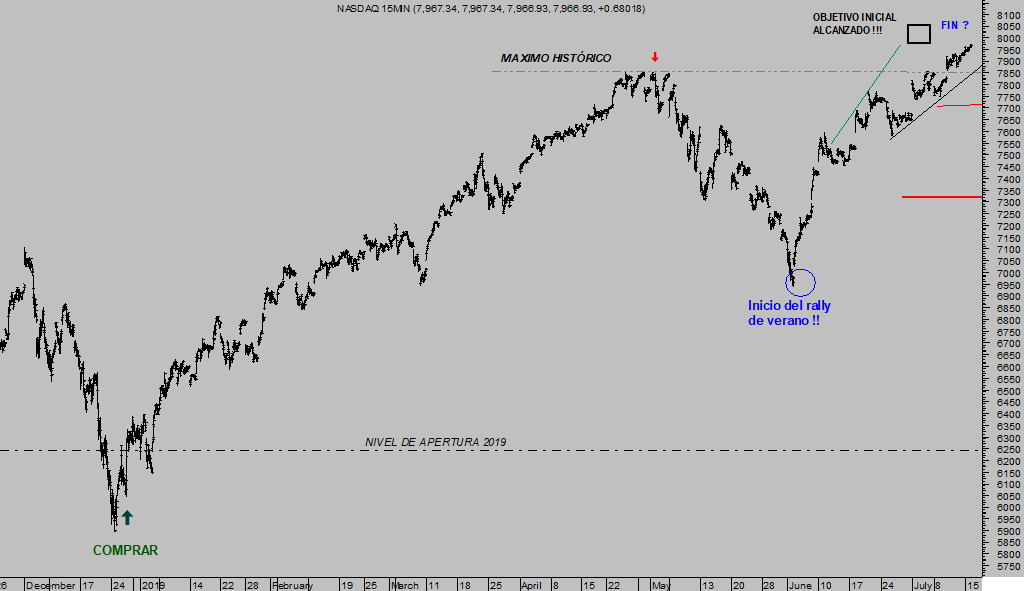

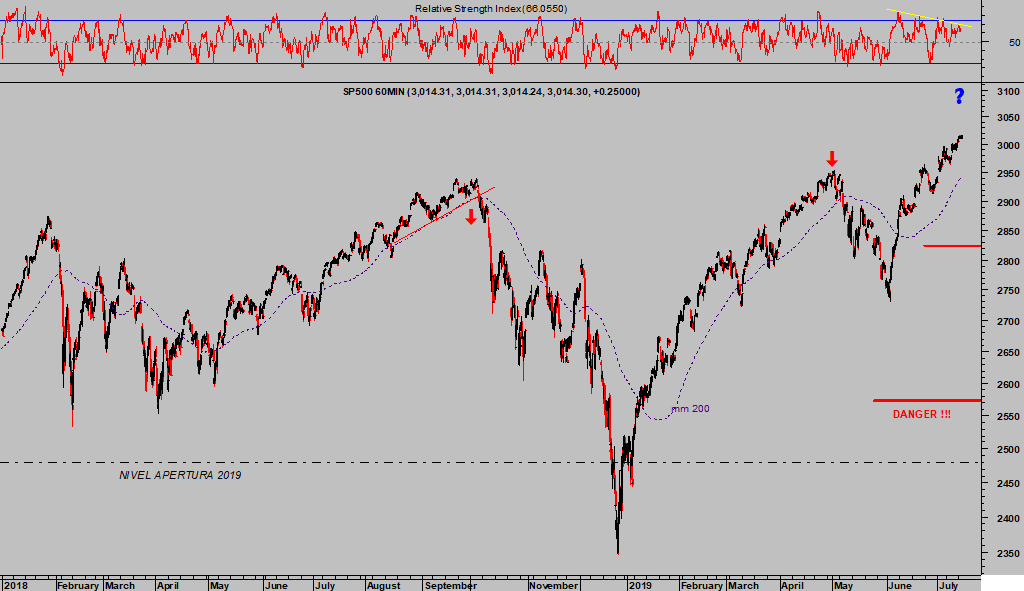

Ayer las bolsas subieron ligeramente intensificando el rally iniciado el pasado 3 de junio hacia las zonas objetivo establecidas en las últimas semanas para los índices USA. El Nasdaq subió un 0.17%, el Dow Jones un +0.10% y el SP500 consiguió arañar un +0.02%.

DOW JONES 60 minutos.

NASDAQ-100, 15 minutos.

S&P500, 60 minutos.

Llegados a este punto y atendiendo a la evolución y análisis técnico, de pauta, estacional o a las correlaciones con otros índices (analizados en post recientes) ante la temporada estival de más bajo volumen de contratación del año, se recomienda elevar la atención.

La reunión del FOMC el 30-31 de este mes debe actuar como factor de sostenibilidad de los mercados financieros.

En cualquier caso mantenemos estrategias abiertas en el sector metales, como refugio ante cualquier desenlace adverso en las bolsas cada vez más probable,

GOLD diario.

y especial atención a la evolución del precio de la Plata, activo sobre el que existe un escenario (explicado en post a suscriptores) realmente potente y que confiamos aprovechar al máximo mediante la estrategia recomendada, el potencial supera el 40% con el riesgo limitado y controlado.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com