Hay un dicho en el mercado que señala que “el mercado ha anticipado 7 de las últimas 4 recesiones”. Una forma muy gráfica de decir que el mercado de valores no es demasiado fiable a la hora de anticipar contracciones económicas. Y esto es importante porque muchos gestores están sorprendidos por un mercado fuertemente alcista (sobre todo el de EE.UU.), en una fase de ciclo económico tan avanzado. “Ya debería estar bajando si se fuera a producir una recesión en 2020”, me comentaba un gestor amigo mío hace unos días.

El analista Nicolás López de M&G tiene una interesante visión sobre este hecho que me gustaría compartir:

El estado normal de la economía es el de crecimiento. Las recesiones son fenómenos más aislados y de corta duración que pueden verse como fases de ajuste a los desequilibrios que se crean durante las fases expansivas (inflación, exceso de deuda, déficit exterior …). Muchos economistas, particularmente en el ámbito de los mercados, tratan de anticipar las recesiones, pero lo cierto es que con bastante poco éxito. Los desequilibrios de la economía pueden alertarnos de los riesgos, pero puede pasar mucho tiempo antes de que se traduzcan en una recesión, o incluso pueden llegar a ajustarse sin caer en recesión. En ocasiones se observa que la economía entra en una dinámica de desaceleración, como ha sucedido en los últimos meses. Algunas veces estas desaceleraciones son la antesala de una recesión. En otras, sin embargo, la situación acaba estabilizándose y la economía vuelve a reanudar su crecimiento sin mayores daños.

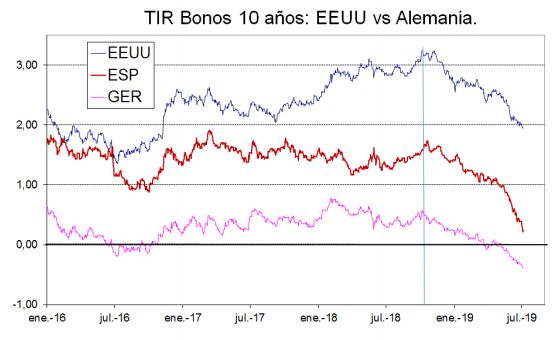

¿Cómo distinguir entre una y otra? Alan Greenspan solía decir que, en última instancia, el factor desencadenante de una recesión era el miedo de los inversores y consumidores que en un momento dado adoptaban una actitud muy defensiva. Decía que el aumento del miedo era como el agua que se va acumulando en una presa que hasta un nivel dado no parece tener un gran efecto. Sin embargo, puede llegar un momento en que la presión del agua es tan grande que la presa cede y se produce una avalancha que se lleva todo por delante. De la misma forma en la economía el miedo de inversores y consumidores va aumentando hasta que, eventualmente, se produce un “pánico” que se traduce en un frenazo súbito a las decisiones de consumo e inversión que precipita la fase recesiva. Los mercados son tal vez el indicador que antes anticipa una recesión, pero tienen también el problema de que generan muchas falsas alarmas. En este sentido la intensa caída de la rentabilidad de los bonos en los últimos meses podría interpretarse como una señal de los mercados de que el riesgo de recesión en EEUU está aumentando.

El desplome de las rentabilidades a largo plazo desde el mes de octubre pasado refleja un brusco cambio de expectativas sobre la inflación y el crecimiento futuros.

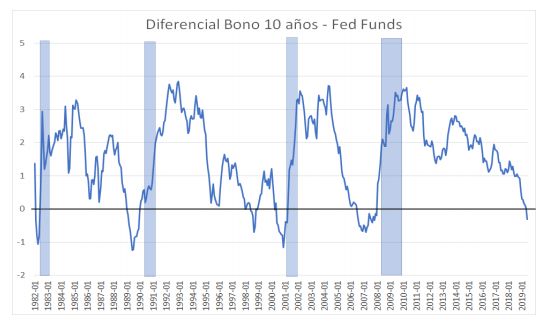

La inversión de la curva de tipos (rentabilidad a 10 años inferior a tipos a corto de la Fed) ha precedido a todas las recesiones en el pasado, aunque ha generado alguna señal falsa (1998 por ejemplo)

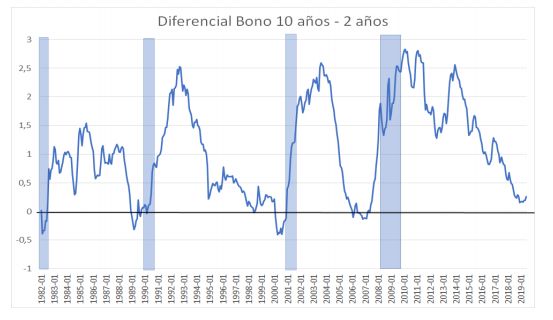

El diferencial entre el 10 y el 2 años no ha llegado a invertirse lo que puede ser una señal positiva de que todavía los mercados no han dado una señal clara de pesimismo.

Carlos Montero

La Carta de la Bolsa