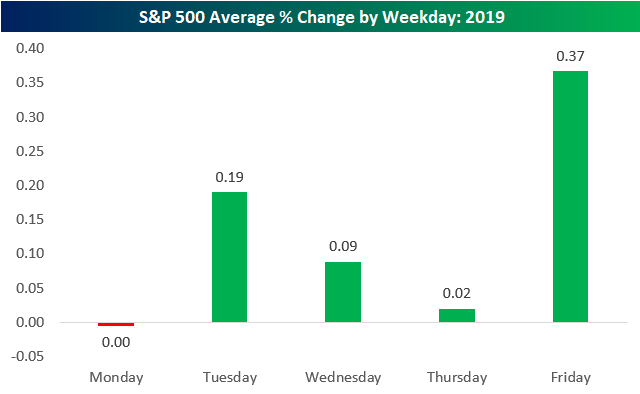

Si echamos una rápida mirada al rendimiento promedio del índice norteamericano S&P 500 según el día laborable en lo que llevamos de año, podemos apreciar que los lunes es claramente el peor día de la semana con caídas medias apenas del -0,05%, mientras que el mejor día con diferencia es el viernes con subidas de +0,37%. Los martes son el segundo mejor día de la semana con una ganancia promedio de +0,19%, seguido del miércoles con +0,09% y el jueves con +0,02%.

Gráfico: Bespoke

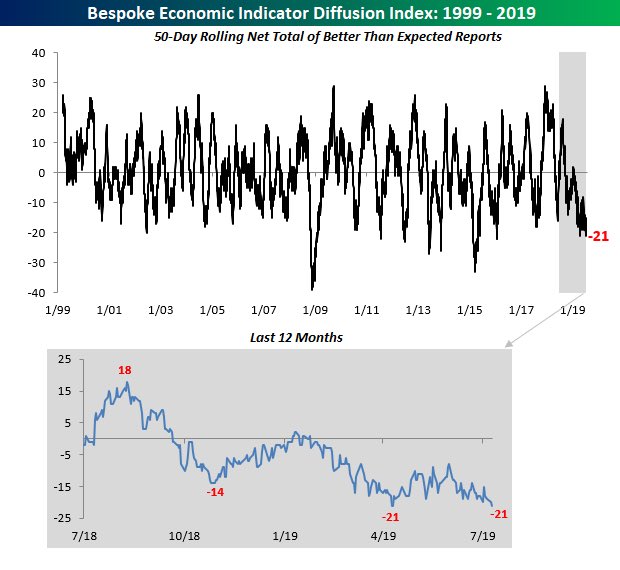

El siguiente indicador mide el número de acciones que han avanzado en el S&P500. Es útil para determinar la fortaleza del mercado en general, ya que muchas de las acciones que avanzan muestran un mercado fuerte, mientras que pocas acciones muestran debilidad.

Gráfico: Bespoke

Si bien el S&P 500 marcó recientemente máximos históricos, es curioso que ni un solo sector alcanzó un nuevo récord en términos de fuerza relativa frente al índice. Los únicos dos sectores en los que la fortaleza relativa está cerca de un máximo de 52 semanas en comparación con el S&P 500 son la tecnología y el consumo. Solo dos sectores puede no parecer demasiado impresionante, pero cuando esos dos sectores representan casi un tercio de todo el índice, no es tan malo.

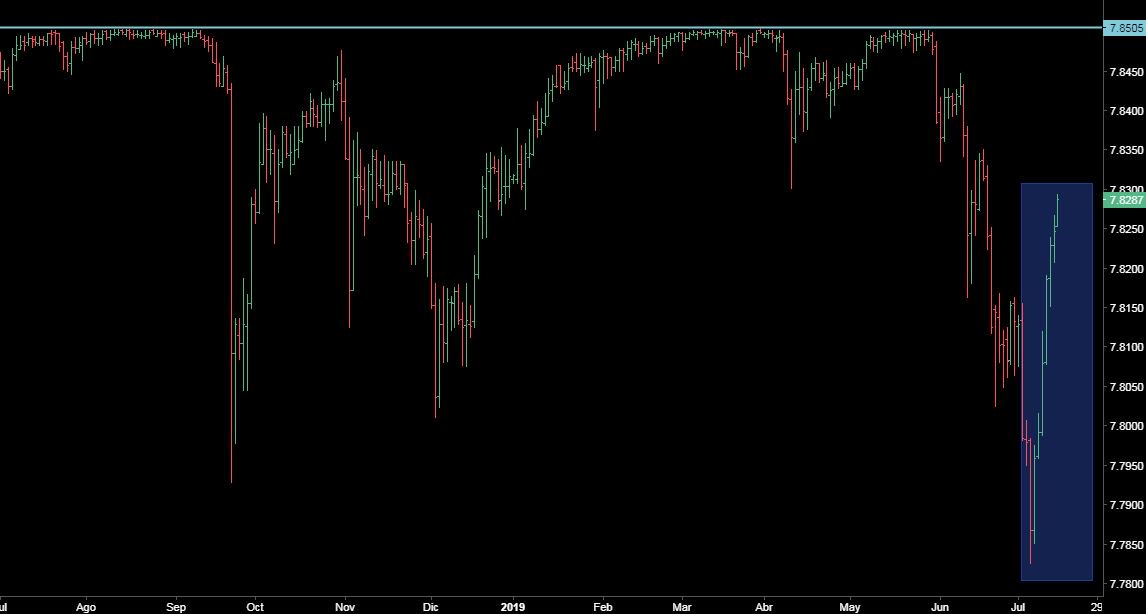

Si nos vamos a las divisas, decir que en Wall Street creen que una eventual resolución de la disputa comercial entre Estados Unidos y China apoyaría el ascenso del euro en un 4% a 1.17 dólares al final del año, esperan que el euro supere el dólar también porque la Reserva Federal bajará los tipos de interés antes que el Banco Central Europeo y el pensamiento mayoritario es que el euro se enfrentará a cierta presión a corto plazo antes de subir a 1.15 dólares en 12 meses, pero el dólar dominará durante todo el verano y en septiembre habrá un cambio contra el euro.

Por su parte, la libra está en niveles de hace 6 meses frente al dólar con los inversores preocupados por la pérdida de impulso de la economía del Reino Unido y la posibilidad de un recorte de la tasa de interés.

El dólar de Hong Kong se debilitó por séptimo día, su mayor racha de caídas desde marzo del 2018. Las tasas de los préstamos interbancarios del dólar de Hong Kong, conocido como Hibor, también continuaron disminuyendo.

Seguimos con los temores de una guerra de divisas en toda regla donde los principales bancos centrales y gobiernos, incluido USA, debiliten deliberadamente sus divisas. Tras una pausa desde principios del 2018, la guerra de divisas que se ha librado entre los principales bloques comerciales del mundo durante más de cinco años ha estado estallando de nuevo. La amenaza de ventas directas en dólares, junto con las continuas intervenciones verbales de Trump en Twitter van en esa dirección. De momento, la volatilidad en los mercados de divisas se mantiene baja. Estados Unidos intervinieron por última vez en los mercados de divisas en el año 2011 junto con otros bancos centrales después de que el yen se disparase a raíz del devastador terremoto de ese año en Japón.

El dilema al que se enfrentan los tres grandes bancos centrales del mundo (la Fed, el BOJ y el Banco Central Europeo) sigue presente. Solo la Reserva Federal ha podido elevar las tasas de interés razonablemente lejos de cero desde la crisis financiera, pero incluso está a punto de comenzar a bajarla en respuesta a la debilidad mundial y la inflación persistentemente baja. Recordemos que estos tres bancos centrales se lanzaron de lleno con una política no convencional para combatir la crisis. Cada uno inundó sus economías con dinero mediante programas de flexibilización cuantitativa, un esfuerzo que probablemente se repetirá en el futuro, aun cuando su efectividad sea discutible.

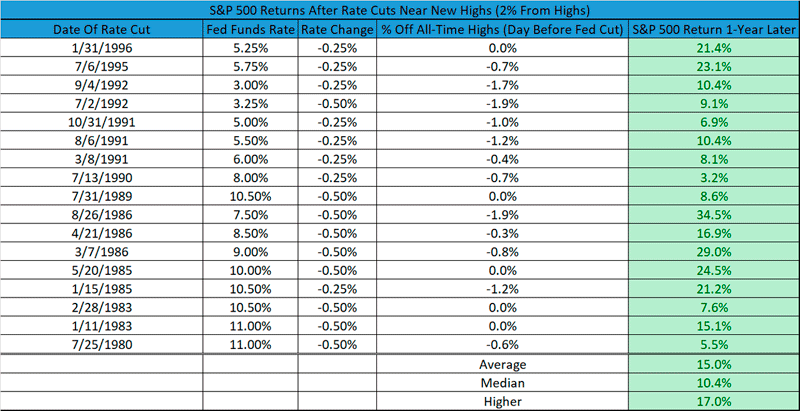

Perro ahora viene la buena noticia… en la tabla pueden ver que cada vez que la Fed ha bajado los tipos de interés, el comportamiento del S&P500 durante un año después siempre ha sido positivo, la vez que menos subió fue un +3,2% cuando el 13 de julio de 1990 se bajaron los tipos un -0,25%. El mejor rendimiento fue de un +34,5% cuando se bajaron los tipos un -0,50% el 26 de agosto de 1986.

Ismael de la Cruz

ismaeldelacruz.es