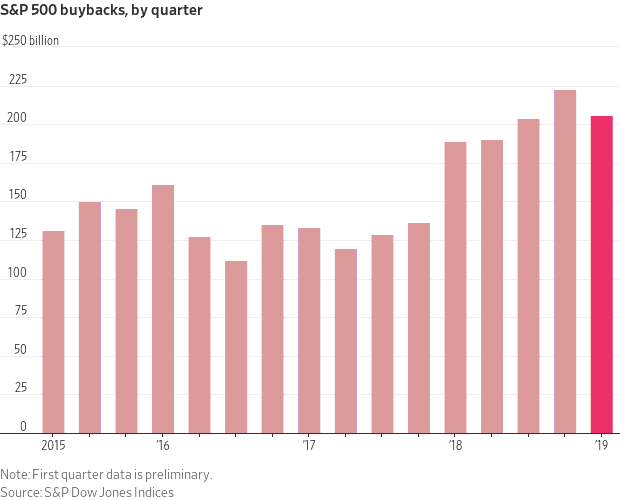

La actividad de autocartera, subiendo fuerza en los últimos tiempos y registrando nuevos máximos históricos cada año, ha sido responsable de buena parte de las alzas bursátiles.

Estos días ha generado nueva noticia, la compra de autocartera ha decaído, sorpresivamente, por primera vez en 7 trimestres, con las empresas del S&P500 adquiriendo acciones propias por valor de $205.800 millones en el primer trimestre del año.

Una cifra muy elevada y respetable, inferior a los $223.000 millones del mismo periodo del año anterior…

… que ha despertado inquietudes entre analistas, temiendo que se trate de un nuevo signo de falta de interés por acumular renta variable dadas las altas valoraciones; la contracción podría continuar. En este sentido, también la financiación para la compra de autocartera sufrirá restricciones.

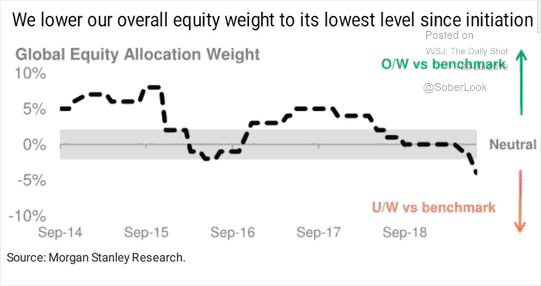

Distintos expertos y casas de inversión están reduciendo posiciones e infraponderando en sus carteras el mercado de valores USA.

Deutsche Bank reduce su división de operaciones de trading en acciones globales a la mínima expresión (motivada por la grave crisis del banco y dentro del plan de reducción de 18.000 empleos, el director global de inversiones ha dimitido tal como anticipamos a finales de mayo), Goldman Sachs ha advertido del riesgo de mercado, Morgan Stanley reduce su exposición en bolsa a mínimos plurianuales… vean su modelo de ponderación:

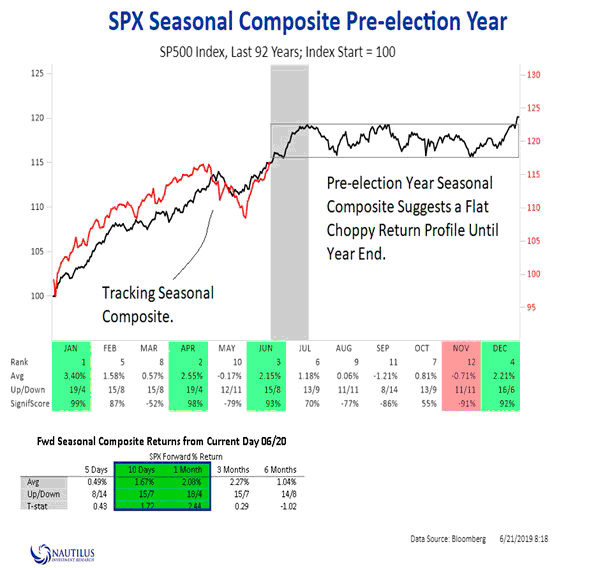

La pauta del ciclo presidencial apunta a un comportamiento de mercado aburrido de aquí a final de año, los años pre electorales presentan una pauta claramente alcista en el primer semestre, corrección relevante en mayo incluida.

Hasta la fecha, la pauta se ha desarrollado de acuerdo con el guión descrito en 92 años de historia.

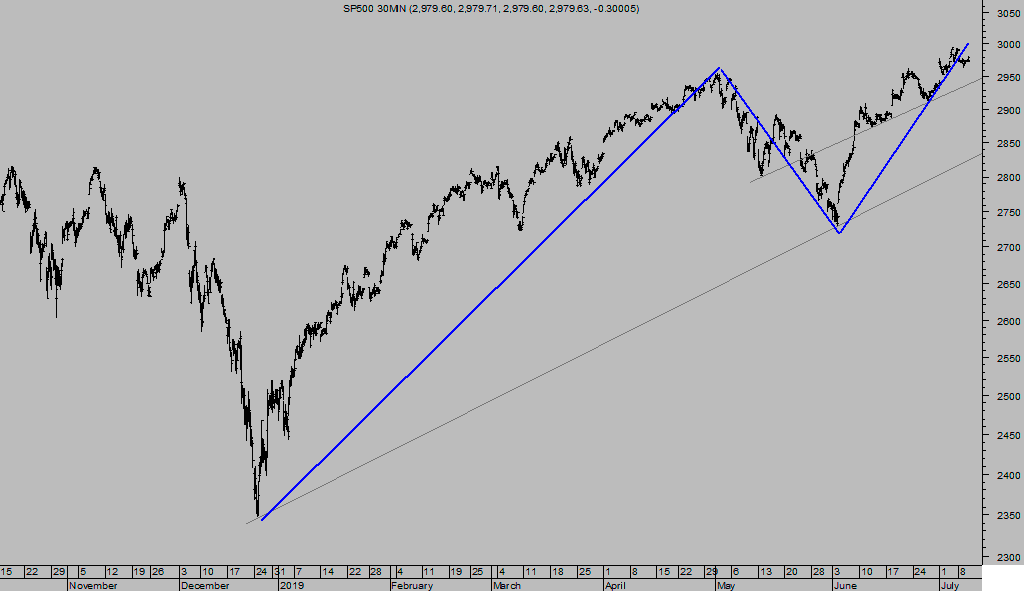

S&P500, 30 minutos.

En el segundo semestre del tercer año de ciclo presidencial, periodo en que nos encontramos, el comportamiento de mercado se caracteriza por vaivenes arriba y abajo, un comportamiento errático y falto de dirección, para despedir el año con el tradicional rally de navidad y cerrar muy cerca de los niveles máximos alcanzados en julio.

Este historial de comportamiento, no obstante, tampoco es seguro se vaya a repetir al pie de la letra, ni motivo para bajar la guardia, no elimina el riesgo de caídas o corrección intermedia, particularmente durante el periodo estival.

Durante el verano baja notablemente el volumen, los grandes operadores salen de vacaciones, los inversores piensan más en desconectar que en sus fondos de inversión y el mercado queda más vulnerable a rápidos movimientos.

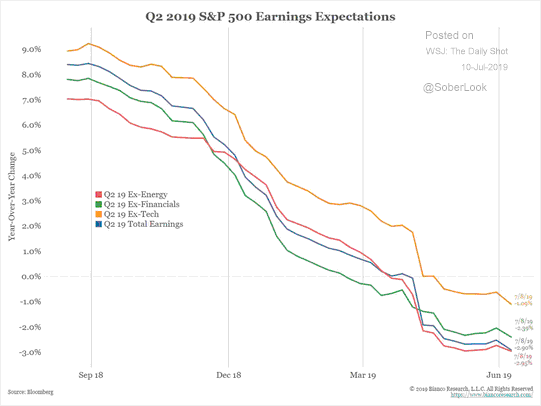

Además este año en concreto existen distintos catalizadores para elevar la volatilidad. La temporada de resultados empresariales del segundo trimestre está comenzando y se anticipa débil, tal como analiza el post de ayer, vean previsiones…

… la influencia de la Reserva Federal en las cotizaciones se intuye importante durante el mes de julio, las ocurrencias de Trump (ayer anunció estar estudiando nuevos aranceles al acero a México), las lecturas de pautas y análisis técnico o la estacionalidad propia del verano sugieren prudencia.

Respecto de la estacionalidad, el periodo mayo-octubre es conocido por negativo para las inversiones pero afinando algo más, la estadística indica que desde 1990 el trimestre que va desde el 13 de julio hasta el 12 de octubre es el peor periodo anual para los rendimientos de las acciones globales.

También, otro factor a considerar es el desequilibrio de las cuentas públicas USA. Han comenzado a surgir problemas derivados de la caída de recaudación de la administración USA y posibilidad de agotar los fondos en septiembre.

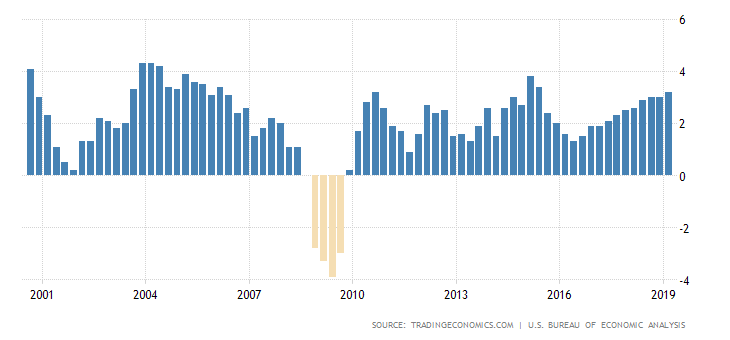

La merma de recaudación fiscal ha sido notable, al crecer entre un 2 y 3% frente al 5 a 6% proyectado. La Oficina de presupuestos -Congressional Budget Office- estima que el déficit acumulado en los nueve primeros meses del ejercicio fiscal asciende a $746.000 millones, en línea con las proyecciones de superar el BILLÓN de dólares en el conjunto del año… record para una economía «sólida», según dicen las autoridades, y con el PIB creciendo a un decente +3.2% interanual.

PIB USA.

La Oficina de Presupuestos pronostica que al ritmo actual de generación de déficit, el techo de gasto será superado en octubre pero la intensa caída de recaudación observada podría acelerar los tiempos y originar una desagradable sorpresa en septiembre.

El gobierno de Trump necesita apresurarse para negociar y pactar con los demócratas la elevación del techo de gasto, el tiempo corre en su contra.

A finales de julio sus señorías toman vacaciones y, sin acuerdo mediante, el Tesoro se podría ver obligado a reducir partidas de gasto y mantener liquidez suficiente para poder atender sus obligaciones, por si se superan los 22 billones -trillion- de techo de deuda actualmente en vigor.

De momento, el Secretario del Tesroro USA, Sr. Mnuchin, está utilizando argucias contables denominadas “extraordinary measures” con el fin de atender las obligaciones y evitar un eventual default.

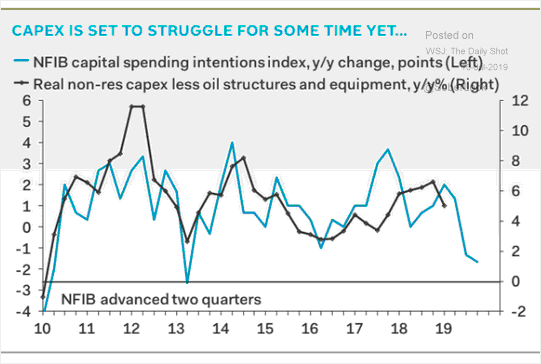

La economía USA se desacelera, la recaudación continuará débil, la inversión empresarial ha caído con fuerza en los últimos meses y las proyecciones apuntan a caídas adicionales en inversión productiva.

Las bolsas se acercan a un periodo de inestabilidad, con la atención en la Reserva Federal y esperando rebaja de tipos el 31 de este mes. Hoy se publican las actas de la reunión del FOMC de junio y también hoy y mañana, el presidente Powell testifica ante el Congreso.

La atención de los mercados será elevada, en busca de guiños o directamente de la revelación de intenciones de la Reserva Federal para el próximo futuro. El Sr Trump también estará vigilante, esperando un inmediato recorte de tipos de interés.

Pronto exploraremos posibilidades y estrategias en los valores que tradicionalmente mejor se comportan cuando se inician los procesos de rebaja de tipos.

Las bolsas subieron ligeramente en la sesión de ayer, se mantienen en zona de máximos del año y bien sostenidas, aunque suben con volumen decreciente y creando una serie de divergencias técnicas, vigilen el Dow de Transportes o Russell-2000, importantes.

El Nasdaq cerró la jornada al alza un +0.54% y el SP500 un +0.12%, mientras que el Dow Jones perdió un ligero -0.08%.

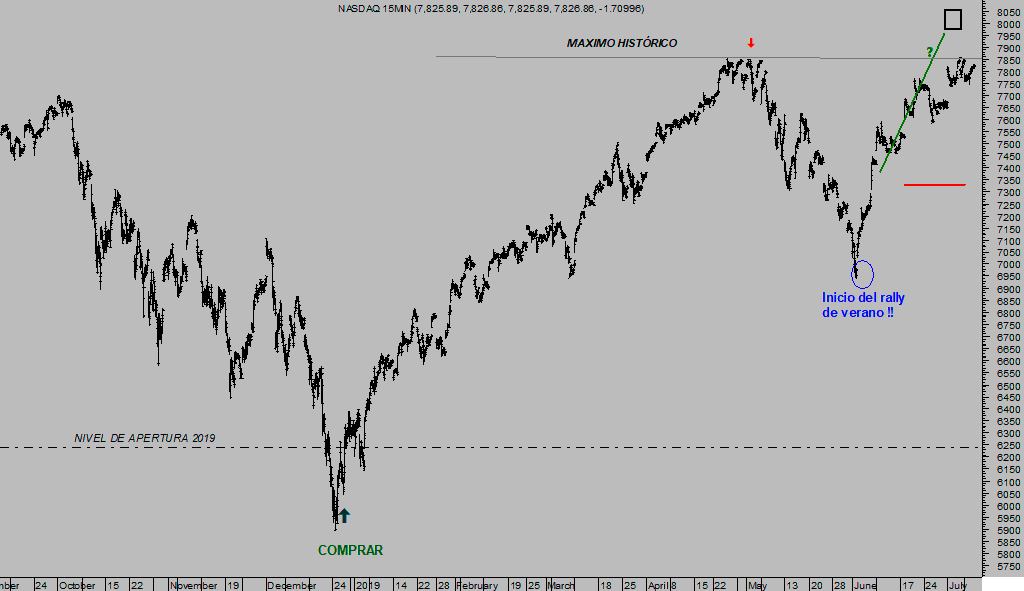

NASDAQ-100, 15 minutos.

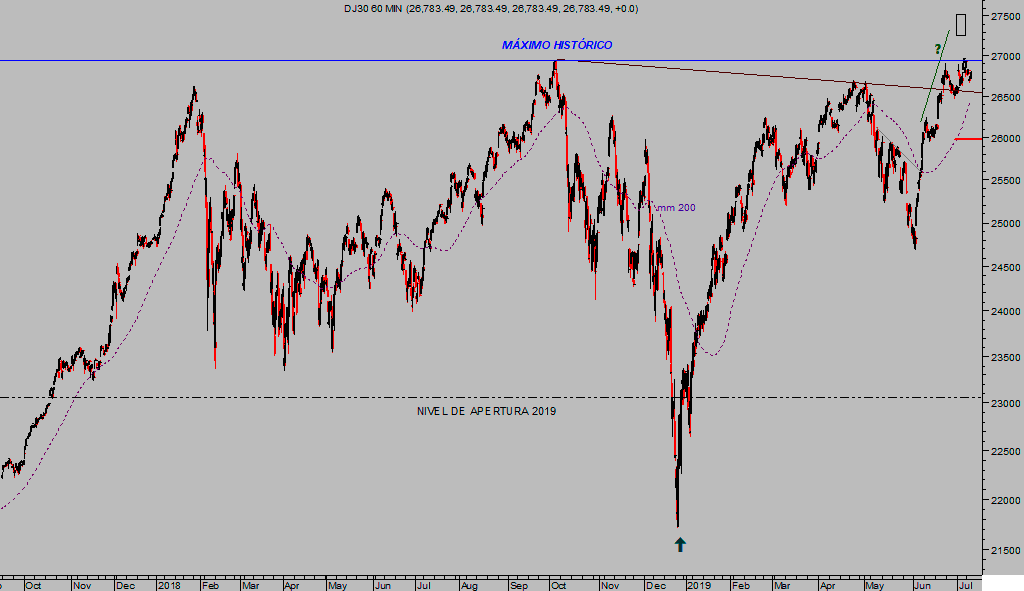

DOW JONES, 60 minutos.

Los movimientos de tipos de interés oficiales instrumentados por la Reserva Federal impactan en las cotizaciones bursátiles, pero también mueven los mercados de renta fija (el post de ayer sugiere escenario más probable), en los de divisas (recuerden análisis y previsiones Euro-Dólar en post recientes) o también en el sector de metales preciosos y particularmente el ORO, cuyo análisis explicado en post del lunes cobra especial relevancia.

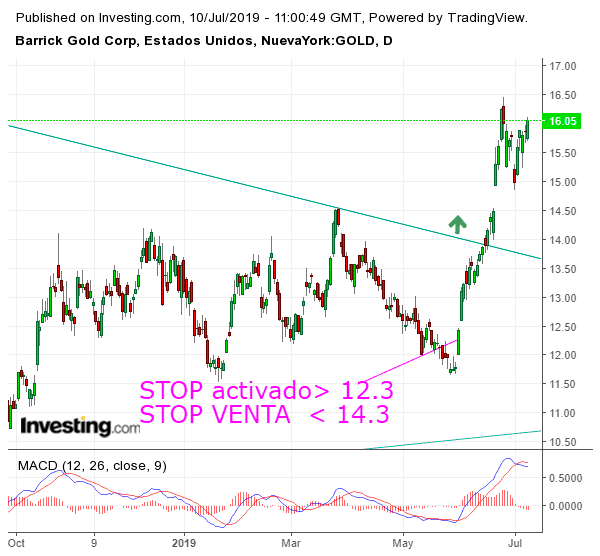

De momento, mantenemos las posiciones abiertas en el sector a finales de mayo, con la posición estrella acumulando un 30% desde entonces. Ajustamos el nivel Stop de Protección garantizando una rentabilidad mínima del 16%.

BARRICK GOLD, diario.

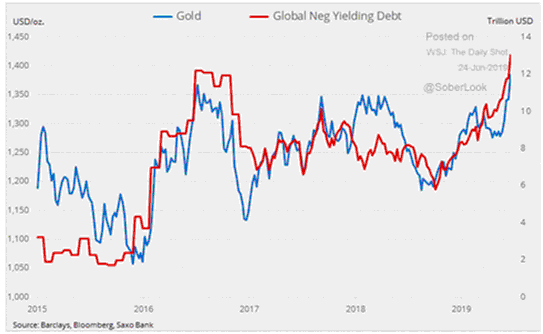

La relación entre el Oro y el aumento de la deuda global ofreciendo tipos de interés negativos (en máximos y superando los $13 billones) es muy estrecha.

Se presenta un periodo de mercados financieros muy importante para los inversores, los escenarios de mayor probabilidad asignados a los diferentes mercados (reservado en atención a suscriptores de pago) sugieren interesantes movimientos en todos los activos cotizados y grandes posibilidades de rentabilizarlos mediante las estrategias propuestas.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com