Con el miedo metido en el cuerpo es muy difícil moverse en el mundo de la inversión y de la Bolsa. La acumulación de desastres veraniegos en los últimos años ha generado una nueva oleada de miedo al verano, miedo a equivocarse con las expectativas, como antaño y, como siempre, miedo al miedo, que es el peor de los miedos. Ello ha provocado una fuerte venta de fondos de acciones en el pleno tirón alcista de los mercados desde enero y el apoltronamiento de ese mismo dinero en fondos de bonos. «Es una buena noticia para la Bolsa; me dice uno de mis gurús favoritos, porque, casi siempre, hace lo contrario del rebaño, de la mayoría. Es cierto que hay desaceleración del crecimiento económico en Europa, pero dentro de una línea de normalización de las tendencias anteriores. En Estados Unidos, el crecimiento sigue fuerte y las cifras de empleo vuelven a sorprender al alza. La palabra recesión, no obstante, se ha instalado en la mayor parte de los informes de situación y estrategia…»

«Un lobo, temor a una fiera que no se ve, pero que, al parecer, muchos participantes en los mercados, contagiados por el efecto manada, ya la huelen. Los Organismos Supranacionales (Fondo Monetario Internacional, Banco Mundial, Agencias de Calificación, analistas…) fallan como escopetas de feria en sus previsiones macroeconómicas globales y particulares, lo que ha acarreado enormes tensiones interpaíses y con las empresas afectadas. Ahora vuelven a la carga, echando más gasolina al fuego de la recesión posible…»

«Con frecuencia, las meteduras de pata obligan a corregirlas madurando otros excesos: si antes han pecado por exceso, ahora lo hacen por defecto ¿Y si todos se vuelven a equivocar ahora en sus previsiones? Supongamos que el mundo crece más de lo que dicen que va a crecer y que de nuevo se retrasa la época de vacas flacas. Hay miedo a equivocarse. Miedo tras la gran metedura de pata del año pasado en términos de Bolsa y geopolítica…»

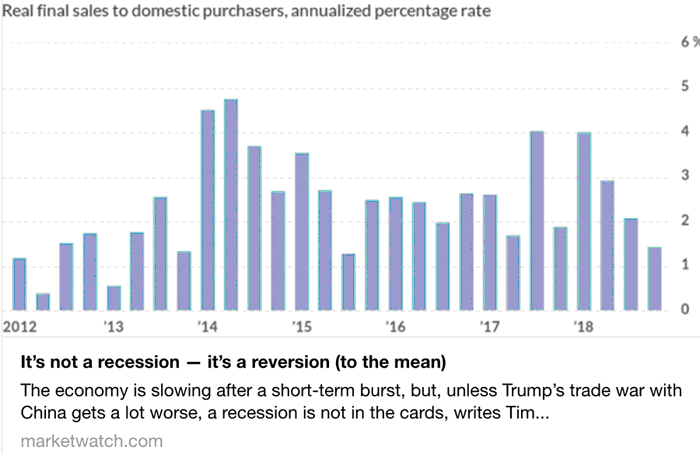

La economía está disminuyendo, pero «la penumbra de la recesión que se teme es todavía poco convincente»

Interesante artículo de Regina R. Webb |Funds People: En medio del rally, los inversores optaron por fondos de renta fija mientras vendían los de bolsa

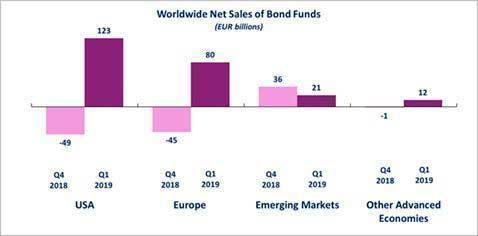

Mientras las principales bolsas se recuperaban con fuerza, los flujos hacia fondos de inversión muestran a un inversor que siguió el camino contrario. Frente al rally en la renta variable, en el primer trimestre del año las ventas netas de fondos de renta fija ascendieron a los 236.000 millones de euros. En renta variable, la salida fue de 22.000 millones.

“El cambio a una política monetaria más acomodaticia a principios de 2019 en respuesta a una ralentización de la economía global ha llevado a un giro en la demanda por parte del inversor de fondos de bolsa a fondos de bonos”, explica Bernard Delbecque, director senior de economía y análisis de EFAMA.

Las últimas cifras que aportan desde EFAMA muestra cómo las carteras de los inversores probablemente se hayan perdido el rally en la renta variable.

Pero como se aprecia en el desglose por regiones, vemos como esa caída de ventas en los fondos de renta variable se explica principalmente por los fondos europeos (que no necesariamente de bolsa europea). Mientras que los vehículos estadounidenses o de mercados emergentes vieron tímidas entradas, en el primer trimestre los productos europeos encadenaron otro ejercicio con salidas. Y esta vez más pronunciadas que a finales del año pasado.

En su conjunto, los activos en fondos de inversión open-ended a nivel mundial crecieron un 9,2% a los 48 billones de euros en el primer trimestre. Fue un trimestre de recuperación ya que el flujo neto fue de 304.000 millones de euros. Un fuerte repunte de los 118.000 millones del último trimestre de 2018.

Todas las categorías han crecido en términos de activos netos ya que hay que tener en cuenta también la revalorización de los activos. Así, el mayor crecimiento lo vivieron los fondos de renta variable, que incrementaron un 13% a los 20 billones de euros. Por otra parte, los fondos de renta fija ahora suponen 10 billones de euros. Poco más que los fondos mixtos, que son ya 8 billones.

Carlos Montero

La Carta de la Bolsa