Por qué los tipos negativos lastrarían a los bancos y qué podrían hacer que de momento no se atreven

Al Banco Central Europeo (BCE) le preocupa que el crecimiento económico se está ralentizando (se espera 1% este año) y que la inflación no logra el objetivo del 2% (en mayo fue 1,2%, el nivel más bajo en un año). Es por ello que la entidad podría verse abocada a tomar más cartas en el asunto, como por ejemplo rebajar más aun si cabe los tipos de interés y colocarlos por primera vez en terreno negativo. En definitiva, estaríamos hablando de continuar abaratando el precio del dinero a la vez que inyectar masa monetaria. Claro, en la vida sabemos que una cosa es la teoría y otra bien diferente la práctica, y en materia económica ni les cuento.

Las entidades bancarias se verían perjudicadas con una rebaja de tipos de interés a terreno negativo, sus márgenes bancarios se reducirían más todavía y tendrían que tomar medidas agresivas para sobrevivir. Y es que el sector bancario, al basar su actividad en el diferencial de interés en los plazos, se ha visto muy perjudicado por unos tipos de interés en mínimos.

¿De qué medidas estamos hablando? Bueno, la primera fue trasladar a los depositantes la bajada de tipos de interés rebajando la remuneración a los ahorros. Pero es insuficiente. La segunda fase sería la subida de comisiones por todo, por cualquier cosa, incluso no descartemos que por los depósitos de los ahorradores, de hecho ya están cobrando por el dinero que depositan los inversores institucionales (como por ejemplo a los fondos de inversión). La idea es que no quieren que el dinero se quede «muerto y paralizado» en sus cuentas, de ahí que cobren.

Pero la gran pregunta es si este fenómeno que ya están aplicando a determinados inversores terminará finalmente aplicándose también a las pequeñas empresas y a los pequeños ahorradores, porque recordemos que las comisiones representan, de media, entre el 20% y el 30% de los ingresos netos de los bancos de la zona euro, y alrededor de dos tercios de sus ingresos totales no vinculados a intereses.

De momento, no se han atrevido a dar el paso porque temen mucho una fuga de capitales y sería entonces cuando realmente la rentabilidad e incluso viabilidad de algunos bancos pasaría a ser preocupante. Pero eso sí, la unión hace la fuerza y si se pusieran de acuerdo y todos los bancos lo hicieran a la vez ya sería otra cosa, aunque en ese caso las autoridades de Competencia tendrían que intervenir inmediatamente.

En esta vorágine de los bancos centrales tenemos antecedentes, como por ejemplo Japón que colocó los tipos de interés en negativo en el año 2016. Pero no es el único, está también Suiza, Dinamarca y Suecia, aunque en este último caso el objetivo era diferente, se trataba de evitar que la corona sueca se fortaleciese demasiado frente al euro. El objetivo de bajar los tipos de interés es que fluya el dinero desde los bancos hacia empresas y familias. Sin embargo, los bancos ya tienen el tipo de depósito (la remuneración que da el BCE al exceso de liquidez, en negativo, concretamente en -0,40%), de manera que los bancos ya tienen que pagar por acumular liquidez. Es por ello que colocar tipos en negativo no aseguraría al BCE que logre sus objetivos, de hecho Japón ha fracasado y sigue sin ver crecer su inflación y lo poco que lo ha hecho se ha debido a la subida del impuesto al consumo.

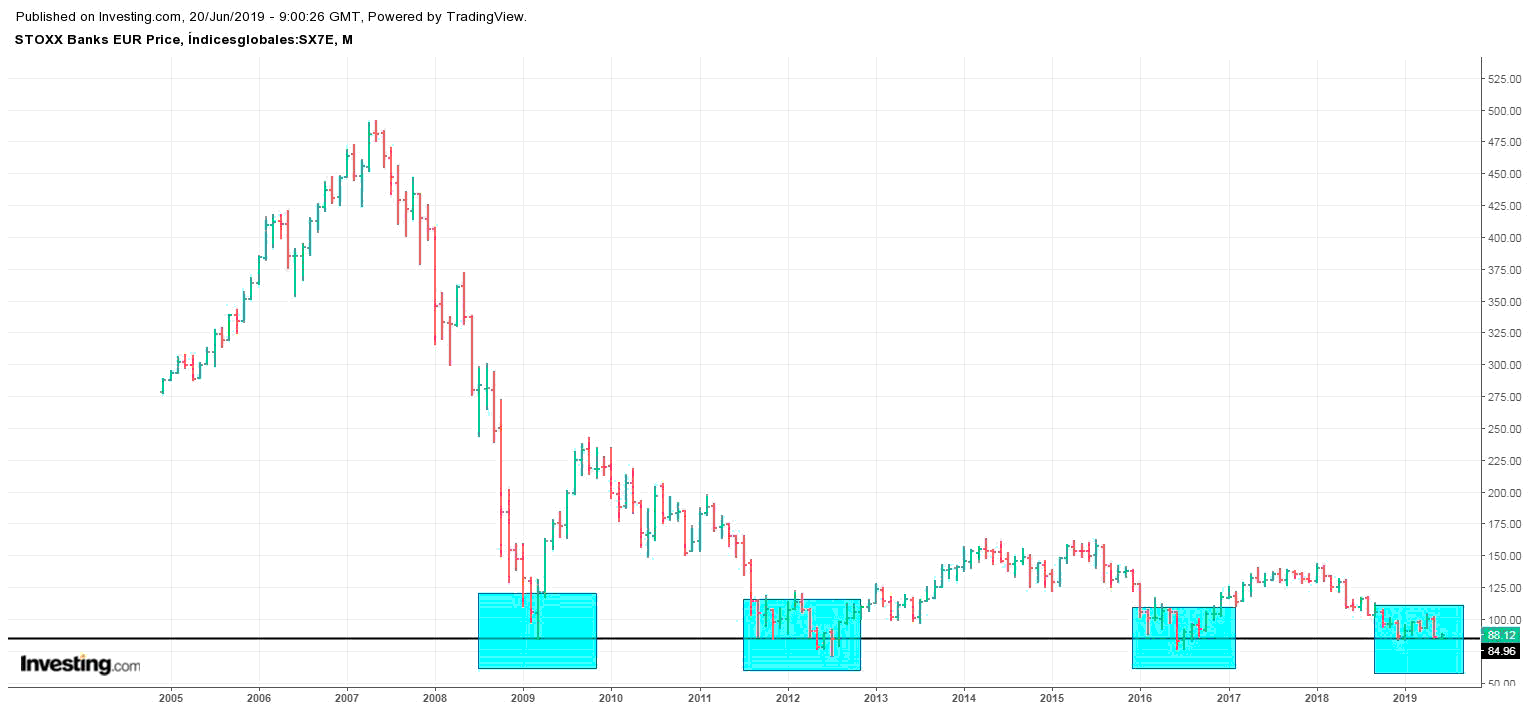

En el gráfico pueden ver el índice sectorial bancario europeo con una clara tendencia bajista. Seguimos en un momento clave, en el soporte formado en el año 2009, un nivel que siempre que fue tocado logró contener y frenar las caídas (el propio año 2009, en 2011, 2012, 2016 y la última vez fue en diciembre de 2018).

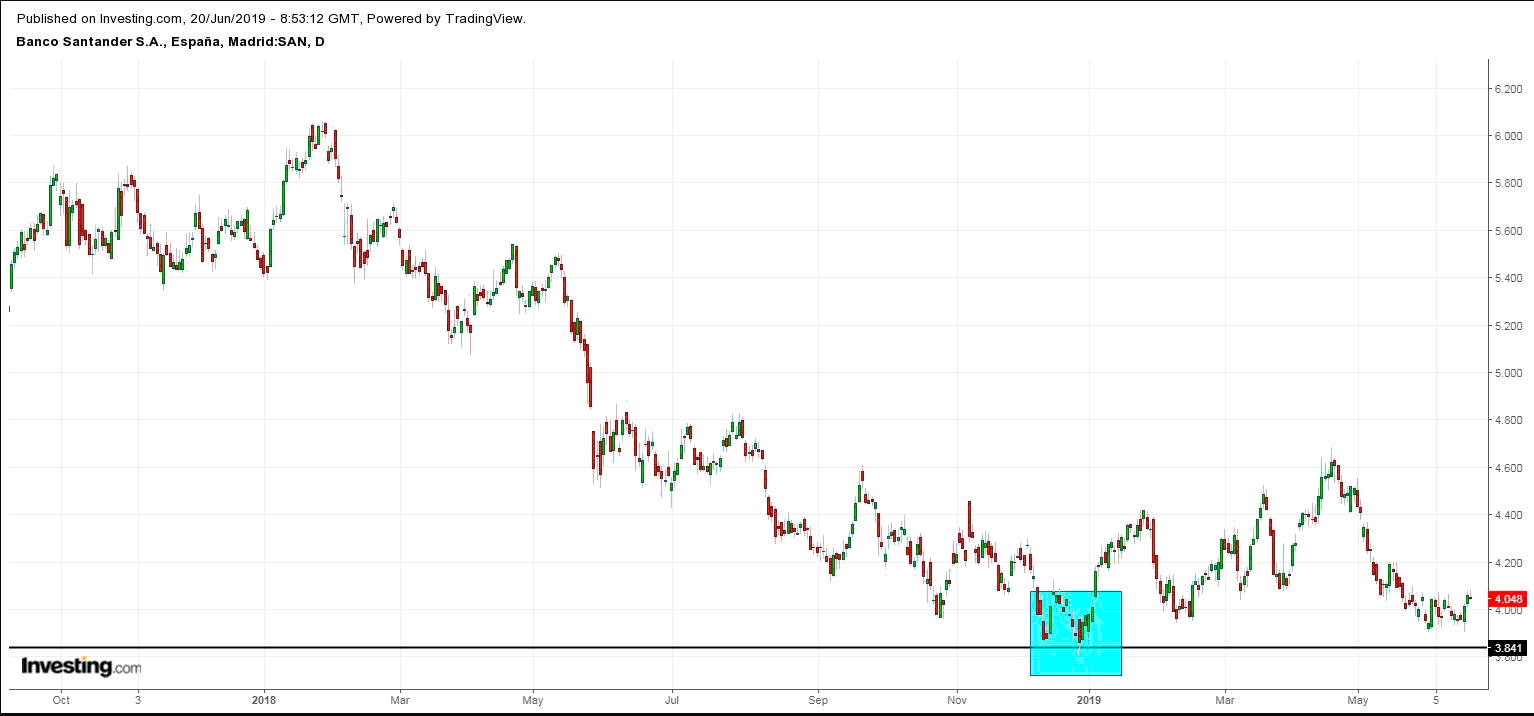

Si hubiese que escoger entre los grandes bancos del Ibex 35, entre BBVA y Banco Santander tal vez sea mejor el segundo por estar expuesto más a Brasil que a México y Turquía. Eso sí, preocupa su exposición a Reino Unido, con un Brexit que parece complicarse.

Mi planteamiento no ha variado: si el horizonte temporal de la inversión es inferior a 2-3 años, no compraría bancos, porque pueden todavía sufrir. Pero si el horizonte temporal cumple la premisa indicada, es interesante ir comprando ya a estos bajos precios.

Técnicamente hablando, el pasado 25 de abril les comenté que «la zona de opción de rebote al alza se encuentra en los 3,96 euros, nivel de soporte formado el pasado mes de febrero». Llegó el 29 de mayo y de momento subió un +3,03%. La verdad es que fue tocarlo y sí, rebotar, pero quedándose lateral, porque desde ese día se mueve en un rango muy estrecho. El soporte realmente interesante se encuentra en los 3,86 euros.

Ismael de la Cruz

ismaeldelacruz.es

investing.com