Trump empieza a calentar su campaña presidencial con la vista puesta en las próximas elecciones de noviembre del 2020 y lo hace diciendo que Wall Street sufriría una caída muy fuerte si no es reelegido. Pero esto no es algo nuevo, no es la primera vez que utiliza los mercados financieros para meter miedo entre los votantes.

De todos es sabido que está muy enfadado con la Reserva Federal ya que el resto de Bancos Centrales tienen los tipos de interés en 0% o en terreno negativo (Banco de Japón, Banco de Suecia, BCE, Banco de Suiza) y la Fed hasta hace muy poquito tenía en mente realizar varias subidas de tasas de interés (las subió el pasado mes de diciembre). Y es que Trump considera que estamos en una «guerra de divisas» en la que él se encuentra en desventaja porque su moneda, el dólar, se fortalece frente a las restantes por las políticas monetarias de los Bancos y ello perjudica las exportaciones de Estados Unidos.

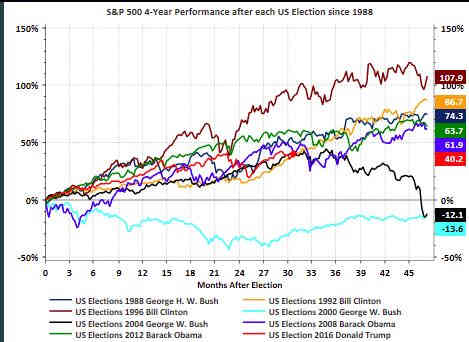

Pero esperen, porque el mensaje de Trump, como casi todos los que lanza, no tiene desperdicio. Comenta que si la Fed no hubiese realizado las últimas subidas de tipos de interés, Wall Street estaría 5.000 o 10.000 puntos más arriba. Es más, dice que si en el 2016 él no hubiera ganado las elecciones, la Bolsa habría bajado 10.000 puntos. Pues el rendimiento del Dow Jones durante el mandato de Trump está por debajo del de sus predecesores, los demócratas Barack Obama y Bill Clinton, y sólo un poco por encima de los republicanos Ronald Reagan y George H.W. Bush.

Gráfico: New York Times

Por supuesto, ya estaba tardando Trump en atacar al Banco Central Europeo por no descartar bajar tipos de interés y los mete en el mismo saco que el Banco de China. Así pues, la idea es al no poder manipular a la Fed, que es independiente, siente que en la «guerra de divisas» no tiene el respaldo suficiente. Pero a Mario Draghi le da igual la queja de Trump y abre la puerta a estímulos adicionales para la economía de la Eurozona si la inflación no crece (la tasa de inflación en la zona euro está lejos del objetivo del 2%, en mayo se moderó al 1,2% en tasa interanual). La estrategia del BCE sería utilizar las herramientas necesarias, incluido una rebaja de tipos de interés y ponerlos en negativo por primera vez en su historia (recordemos que hace unas semanas decidió mantener los tipos en el 0% y retrasar una subida hasta el primer trimestre de 2020). Debido a la postura que viene manteniendo el BCE, el euro está débil y podemos verlo por ejemplo frente al franco suizo donde el gráfico es muy revelador, rango lateral desde el pasado mes de septiembre y haciendo las delicias de los inversores.

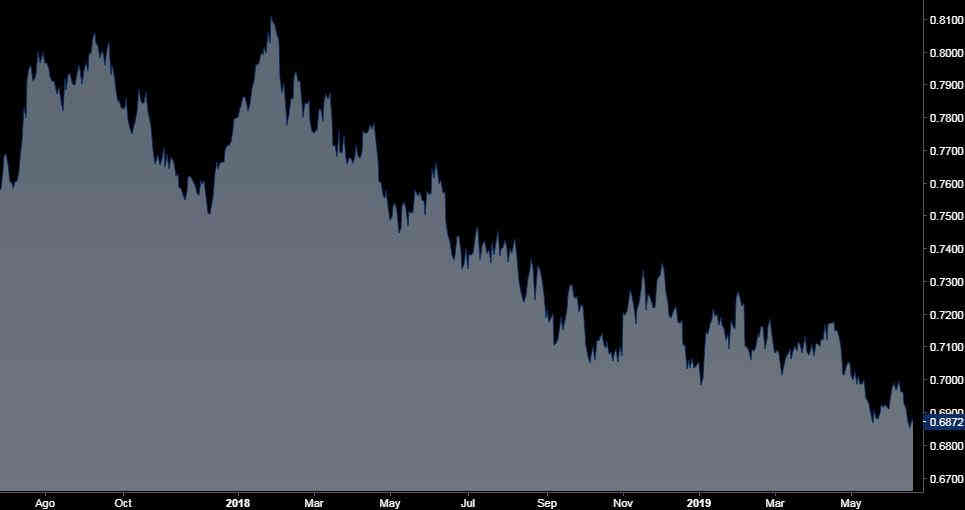

Pero también podemos verlo en el euro frente al dólar, donde históricamente, eur/usd alcanzó máximo histórico de 1.87 en julio de 1973 y mínimo histórico de 0.70 en febrero de 1985.

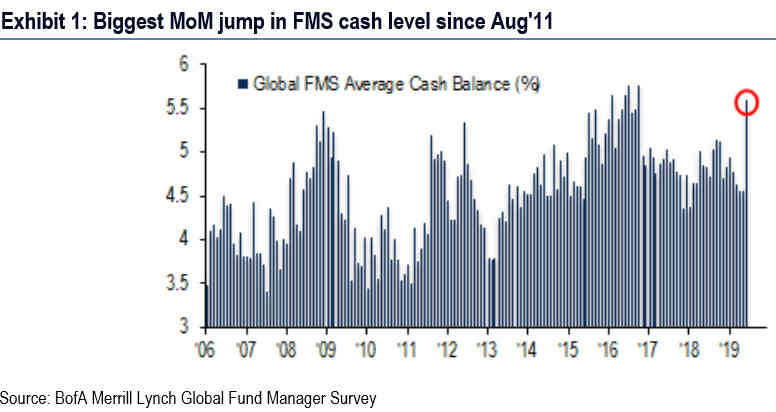

Ante el panorama reinante (guerra comercial de USA y China, la incertidumbre del Brexit, la desaceleración económica de Estados Unidos, China y la Eurozona), los gestores de fondos de inversión se han vuelto cautelosos y este mes de junio asistimos al mayor incremento de efectivo desde agosto de año 2011.

Gráfico: BofA Merrill Lynch

El dólar australiano es uno de los mercados afectados por los temores de los inversores, sigue débil y cae en el año un-2,5% debido las fricciones comerciales de Estados Unidos y China (Australia es el principal socio comercial de China) y por las señales de que el crecimiento mundial se está desacelerando. En Wall Street algunos empiezan a creer que caerá de 65 centavos el próximo año (la última vez que estuvo por debajo de 65 centavos fue en marzo de 2009). Recordarán que el Banco de Australia redujo en junio los tipos de interés a un nuevo mínimo histórico de 1,25% siendo el primer recorte desde agosto de 2016. Pero el dólar australiano se debilita ahora frente al dólar USA tras las Minutas del Banco de Australia que mostraron que los miembros de la entidad no creen que lo mejor sea más recortes de tasas. Históricamente, el dólar australiano alcanzó un máximo histórico de 1.10 en julio de 2011 y un mínimo histórico de 0.48 en abril de 2001.

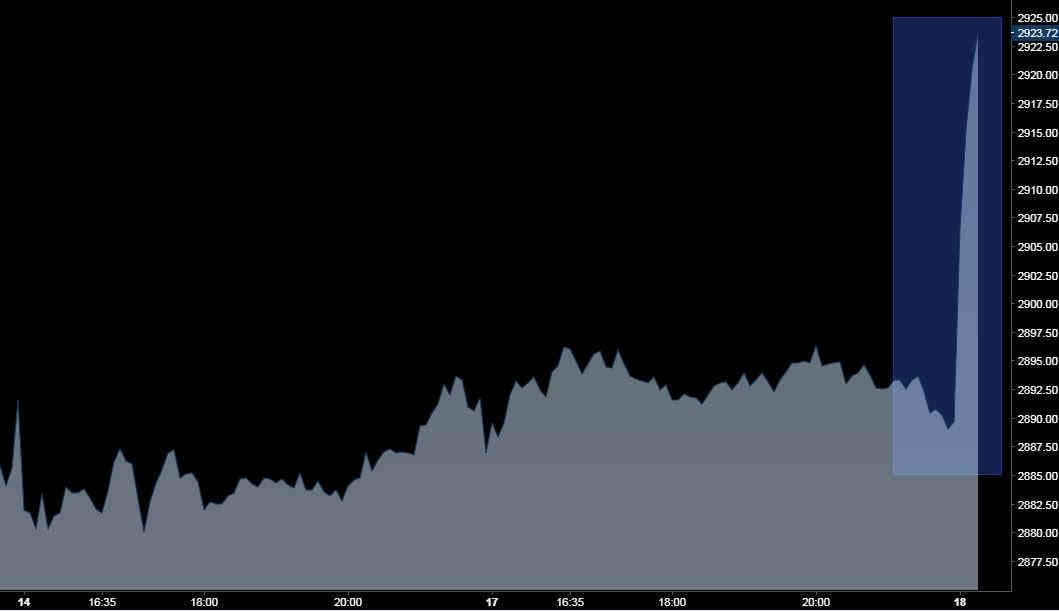

Sí, es cierto que ayer Trump dijo que había tenido una buena conversación telefónica con el Presidente Xi y que se reunirán en el G20 la próxima semana, hecho por el cual Wall Street se disparó en ese momento y tuvo la mejor apertura en 15 minutos desde el pasado 4 de enero. Pero no lancemos al campana al vuelo, una cosa son las buenas intenciones por ambas partes, que no dudo de ellas, y otra muy diferente es que todo ello se materialice en un acuerdo y se cumpla.

En esa tesitura, los activos refugio toman el control. El oro es uno de los activos, junto con la renta fija y el yen japonés, que más se ha beneficiado del contexto vigente y sube casi un 5% desde finales del mes pasado. Está alcista por la creencia de los inversores de que los bancos centrales de todo el mundo aliviarán la política monetaria este año, ya que hay más indicios de una desaceleración económica. Históricamente, el oro alcanzó un máximo histórico de 1898.25 en septiembre de 2011 y un mínimo histórico de 34.83 en enero de 1970.

No se puede descartar que suba a los 1400 dólares. Un dato a tener en cuenta es que el consumo de oro suele repuntar en los meses de agosto y de septiembre debido a varias festividades en Asia, por lo que podría ser un aliciente adicional para la cotización del metal amarillo a medio plazo.

Pero al margen de los activos refugio, hay mercados que también podrían hacerlo bien, como por ejemplo el maíz, que está alcista y alcanzando el nivel más alto desde junio del 2014 debido al pronóstico en USA de más lluvias fuertes que amenazan con prolongar las demoras en la siembra de primavera y por las preocupaciones sobre el daño potencial en los cultivos. Históricamente, el maíz alcanzó un máximo histórico de 849 dólares en agosto de 2012 y un mínimo histórico de 22.90 dólares en noviembre de 1932.

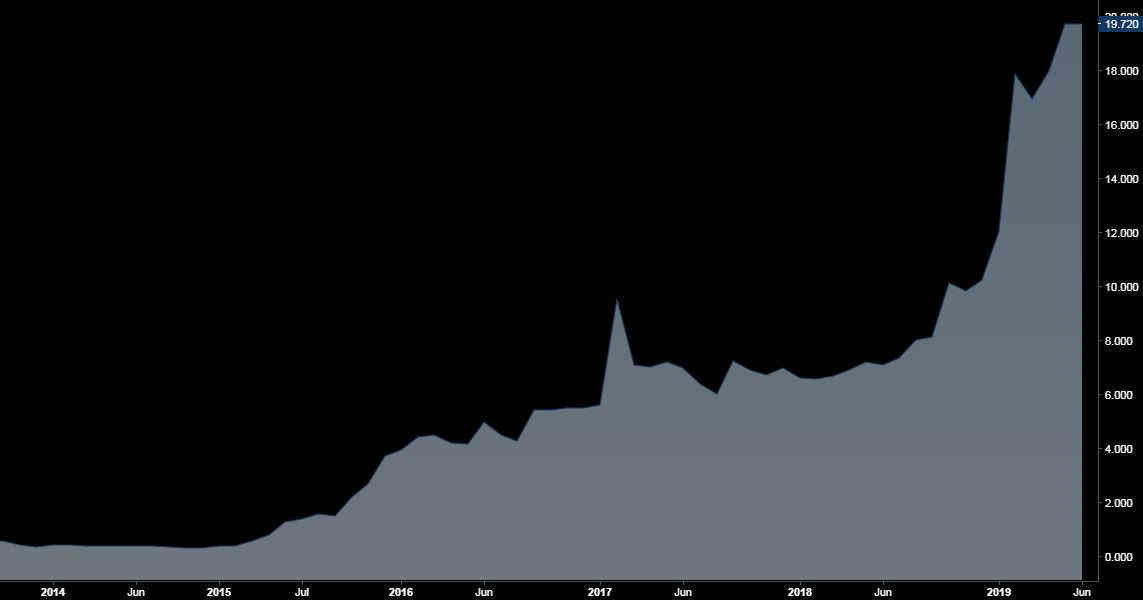

Y si les gusta lo exótico, tenemos la Bolsa de Jamaica, donde los inversores solo tienen 3,5 horas al día para comprar-vender y es el mercado con mejor rentabilidad del mundo, no en vano en 2018 subió un +29% y en los últimos 5 años un +300%. Como curiosidad, decir que los fondos de Bolsa de USA no tienen ni una sola acción jamaicana.

Ismael de la Cruz

ismaeldelacruz.es

investing.com