La recta de fin del mes de junio y del segundo trimestre concentra importantes eventos y citas ineludibles para los inversores.

Los habituales manejos o manipulación asociada a la semana de vencimiento de derivados trimestral y también a la estacionalidad de fin de trimestre son argumentos constructivos para las bolsas en las próximas sesiones, según indica la estadística.

La Reserva Federal también jugará un papel importante en el sostenimiento de las bolsas, el FOMC se reúne hoy y mañana para decidir sobre las condiciones monetarias, parte del mercado esperando la primera bajada de tipos de interés desde que en diciembre de 2015 la FED comenzase el proceso de normalización y subidas de tipos.

Cuando la Reserva Federal comienza a bajar tipos algunos inversores y medios lo interpretan en clave alcista pero la realidad es que se debe a una situación económica preocupante.

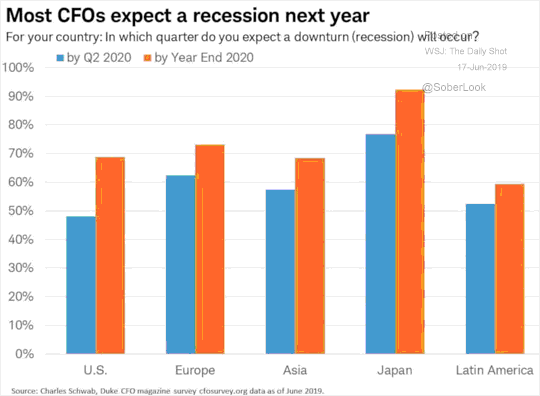

Y no sólo en USA, observen el resultado de una encuesta dirigida a CFOs, Chief Financial Officers o directores financieros de distintas empresas en los principales países y regiones económicas:

El análisis de acción-reacción, bajar o no los tipos mañana frente a reacción de los mercados debe estar ocupando más tiempo entre los miembros de la FED que la propia subida de tipos en sí.

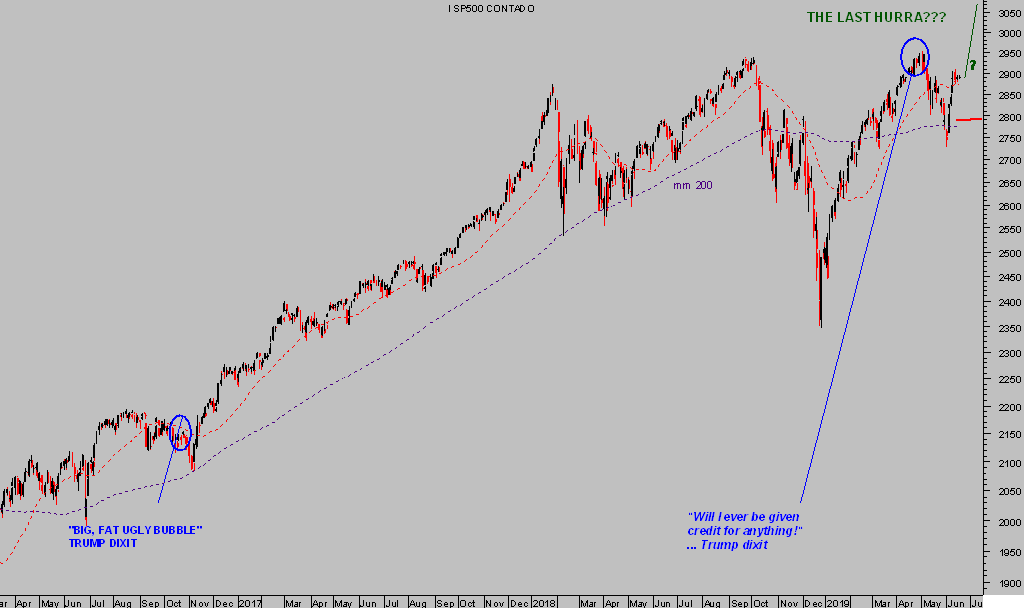

La inercia del mercado está actualmente controlada y aparenta estabilidad con las bolsas USA merodeando y mirando hacia zona de máximos, la estacionalidad es favorable y el rally de verano mantiene aspecto de continuidad, incluso sin necesidad de bajada tipos mañana, eso sí, con el compromiso de la FED de actuar en la reunión de julio.

Actuar ahora bajando tipos o no hacerlo pero justificar la espera y simultáneamente comunicar compromiso de bajada para dentro de un mes, presumiblemente tendrá un efecto también positivo para las bolsas.

El mercado descuenta bajadas de tipos como tarde en julio con una probabilidad próxima al 90% y en tanto que el Sr Powell explique bien cualquiera que sea finalmente su decisión, no debería defraudar al mercado ni originaría oleada de ventas.

No obstante, otro gran evento este mes está señalado para el próximo día 28, fecha en que se celebra la cumbre del G-20 en Osaka y el mercado espera, sueña con algún tipo de acercamiento entre los máximos dirigentes USA y China que pueda relajar la tensión.

Pero no será fácil, el Secretario de Comercio americano, Wilbur Ros, afirmó ayer que está confiado en avance de las negociaciones, pero también rebajó las expectativas de acuerdo inminente entre Trump y Xi Jinping.

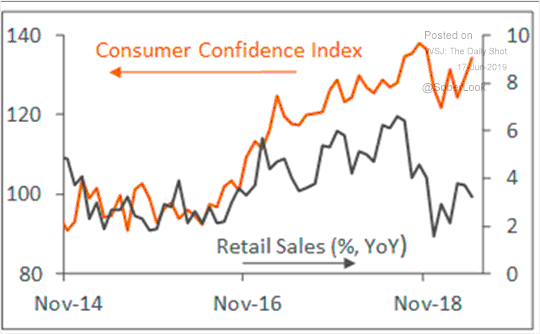

En este contexto, el índice de confianza del consumidor USA ha mejorado de nuevo, estaría reflejando los anhelos de los ciudadanos respecto de un acuerdo o nueva tregua en la batalla arancelaria.

Un reflejo optimista que no se manifiesta en sus acciones, en el consumo real, a pesar de la mejora de las Ventas al Menor, comentado en post de ayer, la tendencia interanual es descendente y la divergencia entre los datos Hard (ventas) y Soft ( encuestas) continúa mostrando una brecha amplia.

La FED cuenta con la ventaja de mantener la confianza del consumidor y también de los inversores en la potencia de la política de reflación de activos gracias a lo cual, los mercados cotizan en zona de máximos.

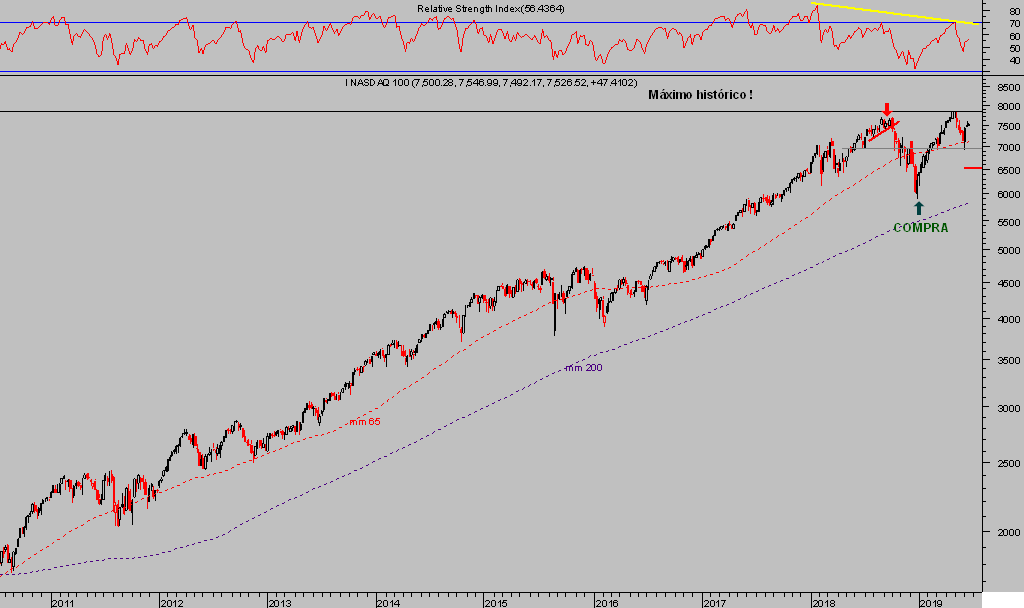

NASDAQ-100, semana.

Podría actuar sólo verbalmente, incluso anticipar el final próximo de la contracción cuantitativa, y conseguir un impacto positivo en los índices suficiente para lanzar a algunos de ellos a la conquista de nuevos máximos históricos.

Después, en caso de ausencia de progresos en la resolución de las tensiones comerciales y si el mercado acusa la noticia con ventas, como sería de esperar, la FED aún dispondría de la posibilidad de actuar rebajando los tipos en la reunión del FOMC del 30-31 de julio.

Pero no olvidemos que las tres veces que la FED ha procedido a bajar tipos de interés a final de los anteriores ciclos expansivos han sido posteriormente seguidas por el inicio de recesiones económicas en breve espacio de tiempo, de media 4 meses.

Es decir, cuando la FED intenta manejar la desaceleración económica en ciernes y baja tipos de interés, también esperando estabilidad de mercados, la historia demuestra que el comportamiento de las bolsas decepciona por completo.

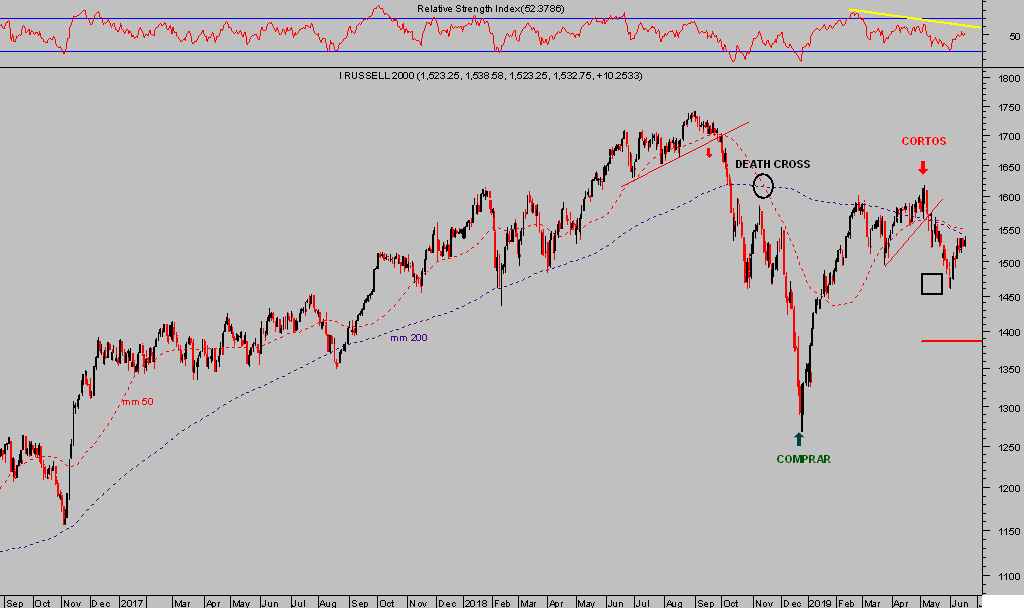

Un eventual asalto a máximos sería conseguido sólo por algunos índices, previsiblemente el S&P500, DOW Jones y Nasdaq pero generaría divergencias con otros como Russell o Dow Transportes cuyo aspecto técnico es menos robusto y no tienen tan fácil la tarea.

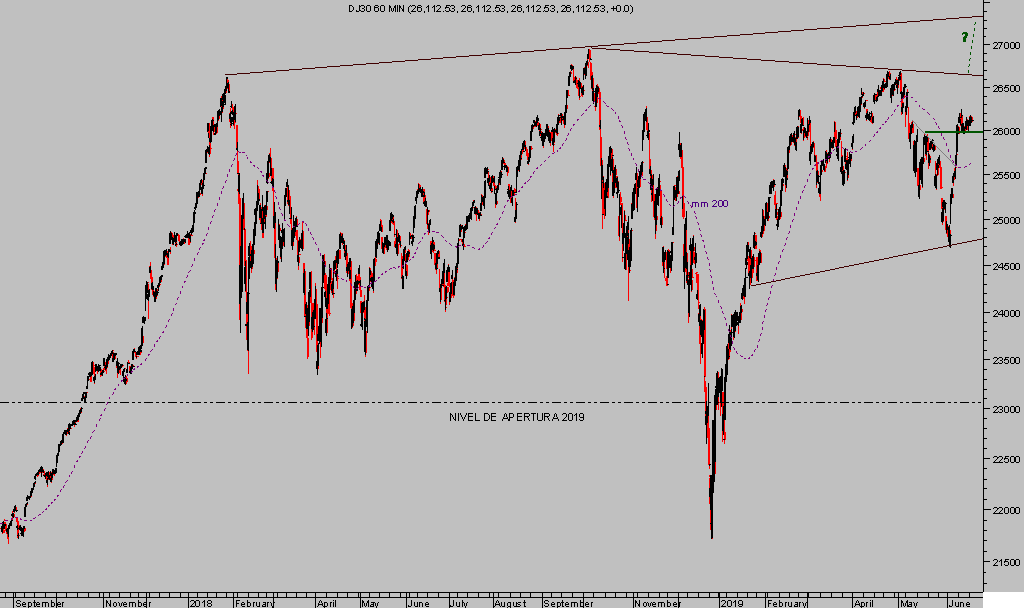

DOW JONES 60 minutos.

Una coyuntura de mercado que coordinada con bajada de tipos se convertiría en una muy atractiva oportunidad para vender, para deshacer exposición a renta Variable de manera muy notable.

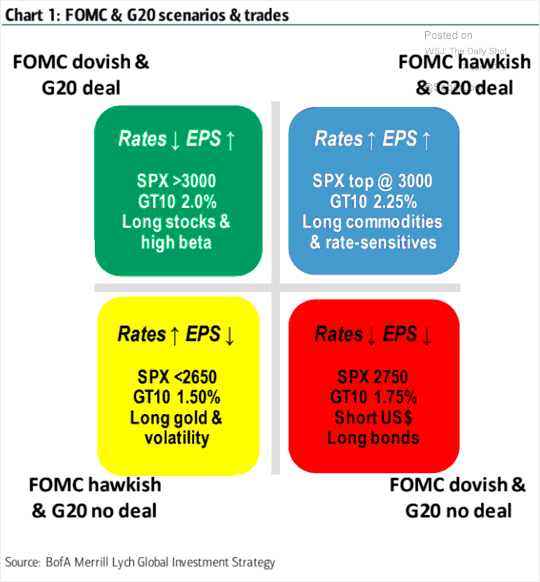

El combinado o matrix de posibilidades FED y conflicto USA- China resumida por analistas de Morgan Stanley es el siguiente:

El índice Russell 2000 afronta la recomposición de sus componentes y ponderaciones a finales de este mes, con la particularidad de que compañías recién salidas al mercado -IPO- con elevadas valoraciones y dudoso futuro, formarán parte del índice obligando a los fondos y ETF indexados a adquirir acciones.

RUSSELL-2000, diario.

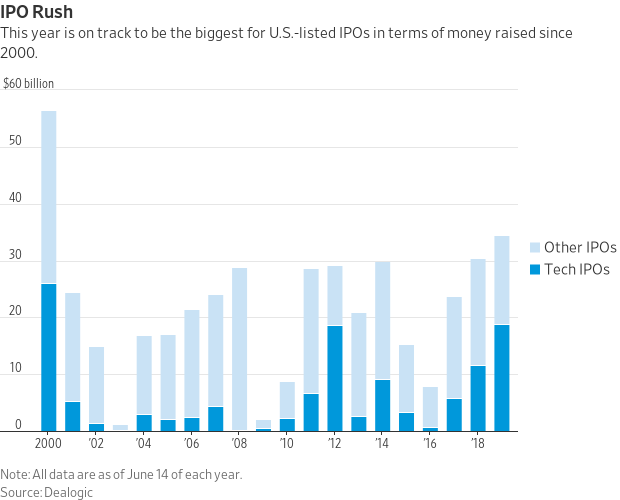

Hasta a fecha, este año es el más activo en emisiones Oferta Pública de Venta de acciones al mercado desde el año 2000, síntoma para la cautela, más que para el optimismo.

Uber Technologies, Lyft y Beyond Meat son tres grandes compañías nuevas en el mercado, tras las ofertas públicas de venta realizadas en pasadas semanas, empresas que muestran importante sobre valoración pero pasarán a formar parte del Russell a finales de junio.

Los fondos y ETF que replican al Russell se verán obligados a comprar acciones de las tres joyas, por importe aproximado de $326 millones en Uber, otros $93 de Lyft y $67 de la empresa de fabricación de «carne» vegetariana Beyond Meat.

El Russell tiene aún una distancia a máximos cercana al 14% y aunque los super poderes de las autoridades para manejar el mercado están fuera de toda duda, de momento, elevar al índice de pequeñas y medianas compañías a máximos requeriría gran esfuerzo.

Especialmente considerando que desde los mínimos del 3 de este mes, los índices se han disparado al alza en vertical, el S&P500 un +5.6%, el Dow Jones +6% o el Nasdaq +8.8%.

El rally puede continuar y es el escenario hoy más probable, será decisivo y por tanto muy importante analizar cada movimiento en próximas semanas, las relaciones internas y entre distintos mercados, la salud técnica de distintos índices y sectores, etcétera… para refrendar las posibilidades de continuidad alcista. O para cambiar el paso por completo de cara a un periodo complicado y muy negativo para las inversiones en activos de riesgo.

S&P500, diario.

La magia de la semana de vencimiento está funcionando como era de esperar, las bolsas tienen un sesgo claramente alcista en estas semanas de vencimiento trimestral y como venimos explicando a suscriptores, conviene estar en el lado alcista.

Hoy, tras una apertura europea en falso, bajista, de repente ha corrido por los mercados algún comentario «dovish», pro mercados, de Draghi indicando posibilidad de nuevas acciones y se ha producido un giro al alza muy violento y vertical, reafirmando la magia del sesgo antes mencionado.

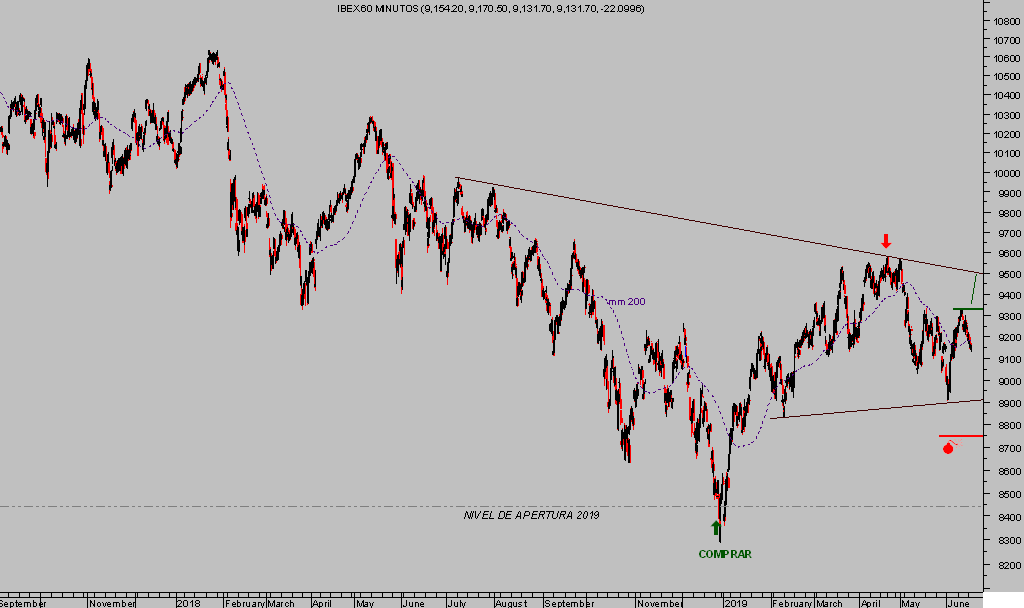

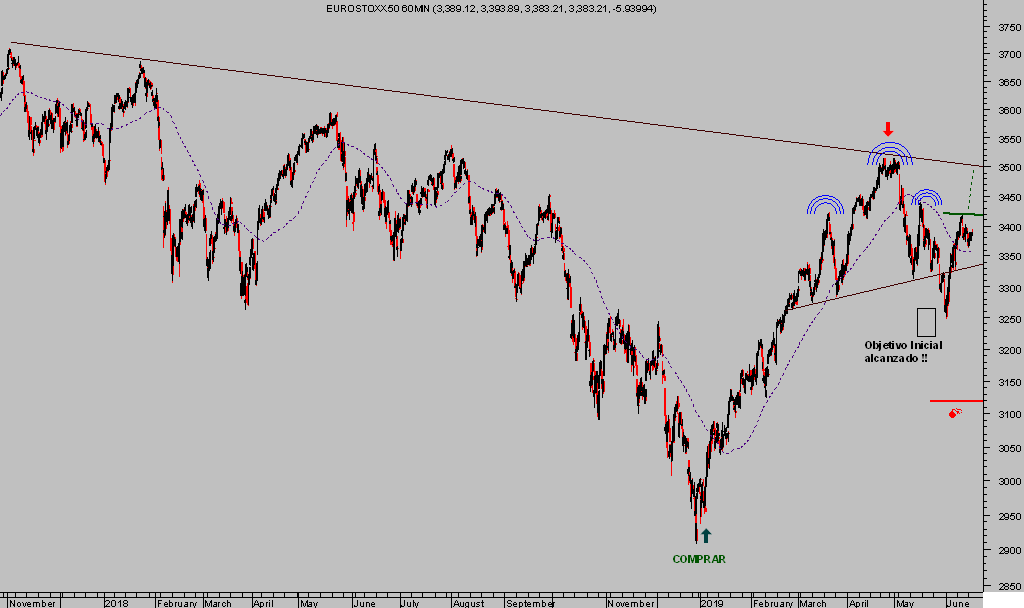

Continuamos en la idea ayer expuesta para losmercados europeos.

IBEX-35, 60 minutos.

EUROSTOXX-50, 60 minutos.

Toca disfrutar del rally de verano, mientras dure!

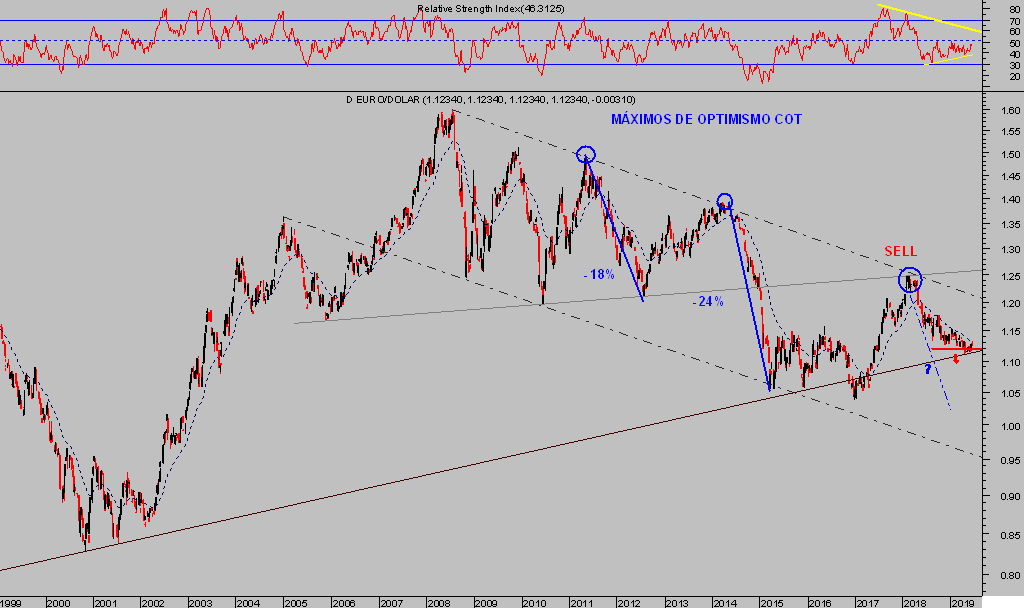

Para finalizar, la reacción del mercado de divisas a los comentario del BCE no se ha hecho esperar, el Euro ha caído fuerte y en pocos minutos hasta el nivel 1.1180, la semana pasada alcanzó los 1.1350, trató de quebrar referencias de resistencia y las posibilidades y referencias (reservado suscriptores)… el escenario de paridad continúa vigente!

EURO-DÓLAR semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com