3750 días de antigüedad, el periodo alcista más largo en los más de 90 años de historia del S&P 500. “Y el más odiado”

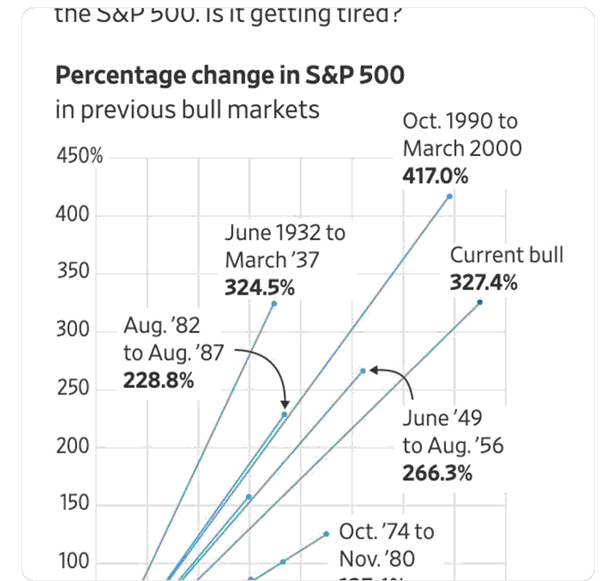

A la actual fase alcista en los mercados desarrollados de renta variable, principalmente el de EE.UU., iniciada en los mínimos de marzo de 2009, se le conoce con el «mercado alcista más odiado de la historia» ¿El motivo? Pues la mayoría de los inversores particulares por incredulidad, se han mantenido fuera de el mismo la gran parte de estos ascensos. De hecho, el posicionamiento largo del inversor particular en la bolsa sigue por debajo de los promedios históricos. Las continuas crisis financieras e inmobiliarias, provocaron que el grado de desconfianza inversora subiera a niveles extremos. Desconfianza que no se ha recuperado totalmente. «Las bolsas han muerto para toda una generación», decía un reputado inversor tras la debacle de la última crisis sub-prime. El S&P 500 no ha caído en al menos un 20 % desde un máximo anterior desde marzo de 2009. Como se define comúnmente, este mercado alcista tiene casi 3,750 días de antigüedad, el más largo en los más de 90 años de historia del S&P 500.

https://www.wsj.com/articles/what-yogi-berra-would-have-said-about-this-bull-market-11560524404

Trevor Noren @trevornoren

Ben Carlson de Weath Common Sense, hablaba hace años de este hecho en un artículo, que sigue vigente: Estamos bien entrados en el periodo más largo de recuperación económica en EE UU y alzas en el mercado de valores. Aunque la expansión económica no ha sido tan fuerte como se preveía teniendo en cuenta que hemos sufrido la peor recesión desde la Gran Depresión, no se puede negar que las cosas están mucho mejor que durante el fatídico período de 2007-2009.

Hay, no obstante, muchos escépticos. Otra referencia, que Allianz Global hacía cuatro años (4) y que sigue de máxima actualidad. Los analistas de esta firma demostraban que la generación baby boom y la generación X, todavía se ven muy afectadas por estas crisis, cuyos efectos más relevantes son los siguientes:

– El tono de los medios de comunicación ha cambiado. Los medios no se van a quedar atrapados en una fase de exaltación en la próxima burbuja. Nadie quiere ser recordado por el indicador magazine en esta ocasión. Los medios de comunicación no anticiparon el crash pasado. Tengo la sensación que no se van a dejar engañar de nuevo, incluso si ahora dan múltiples avisos falsos de burbujas financieras. Ahora la mayoría de medios de comunicación son escépticos con esta subida. Todos quieren anticipar el próximo techo de mercado.

– Los inversores no quieren otro ciclo de auge y caída. Seguro que algunos “siempre bajistas” pueden pensar que estamos en un escenario de euforia de nuevo, pero es para defender su narrativa. No veo cómo se puede concluir que se ha olvidado por completo la anterior crisis financiera. Si fuera así, esta sería la primera burbuja forzada de la historia, ya que nadie quiere pasar tan pronto por lo mismo. No quiero decir que no puede suceder, pero me resulta difícil creer que los inversores vuelvan a la euforia en estos momentos.

– El echar la culpa a la Fed se ha convertido en un deporte profesional. Ha habido una contingencia creciente en la comunidad financiera de culpar a la Reserva Federal por cualquier movimiento que haga. Las decisiones de la Fed las toman como algo personal asumiendo que todos sus errores en los mercados han sido debidos exclusivamente a la política del organismo. No hay necesidad de buscar responsabilidades personales cuando la Fed es el perfecto chivo expiatorio.

– El número de inversores que creen que “el fin del mundo financiero” se acerca rápidamente es creciente. Obviamente habrá otras crisis en el futuro, pero parece como si los inversores asumieran que nos estamos dirigiendo hacia un enorme crash. Las burbujas punto com y la de los bienes raíces.

Moisés Romero

La Carta de la Bolsa