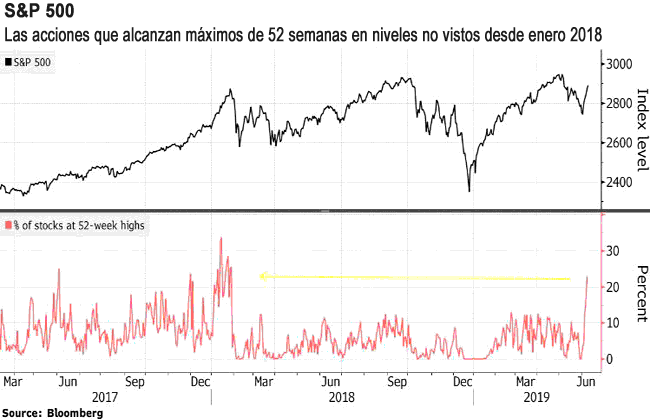

Según una medida, el reciente rebote en las acciones de EE.UU. produjo algo que no se había visto desde la euforia alcista de principios de 2018. Pero eso no significa que el S&P 500 esté preparado para alcanzar un máximo histórico. Por lo menos así lo creen los analistas de Renaissance Macro Research. Más del 20% de las compañías en el índice de referencia de acciones alcanzó máximos de 52 semanas la semana pasada, la mayor cantidad desde enero de 2018, cuando el índice alcanzó su mejor mes en dos años. El S&P 500 subió un 5 en su última racha alcista de seis días, dejándolo a menos de un 2% de su récord de abril.

Para los analistas que observan gráficos para predecir los movimientos en las acciones, si los mercados suben apoyados en muchas acciones es un signo de fortaleza interna que es un buen augurio para el mercado. Sin embargo, Jeff deGraaf, cofundador de RenMac, encontró un contraste distintivo frente a 2018 que puede ensombrecer la tendencia alcista del indicador.

Las acciones que alcanzaron nuevos máximos la semana pasada provinieron principalmente de sectores defensivos, como servicios públicos, inmobiliarias y bienes de consumo. A principios de 2018, la tecnología y las acciones cíclicas dominaron la lista.

“Ese número es alcista históricamente; Sin embargo, su composición es cuestionable si no curiosa”, escribió DeGraaf en una nota a los clientes.

El apetito por acciones defensivas ha dominado el mercado durante el año pasado cuando el presidente Trump se embarcó en un enfoque proteccionista del comercio, apagando a los espíritus animales que se habían desatado después de su elección. En los últimos 12 meses, los sectores de servicios públicos, inmobiliarias y productos básicos de consumo se han recuperado al menos un 15%, triplicando la subida en el S&P 500.

Si bien la cautela prevaleciente puede ser una buena noticia para aquellos que ven el sentimiento como un indicador contrario, también muestra una renuencia entre los inversores a asumir el riesgo. Y el mercado alcista necesita una buena dosis de riesgo para mantener el impulso.

Carlos Montero

La Carta de la Bolsa