Hoy les voy a hablar de la decisión que adoptó ayer el BCE, qué implicaciones tiene, qué significa, si es positivo o negativo para los bancos y por qué.

Tipos de interés

El BCE decidió retrasar al menos hasta el primer semestre de 2020 una posible subida de los tipos de interés (el objetivo anterior era hacerlo a finales de 2019), aunque añadió la coletilla mágica de siempre: “En todo caso durante el tiempo necesario”. A modo histórico decir que la tasa de interés en la zona euro promedió 1.92 por ciento desde 1998 hasta 2019, alcanzando un máximo histórico de 4,75% en octubre de 2000 y un mínimo histórico de 0% en marzo de 2016.

Los tipos de interés son el coste que hay que pagar por pedir dinero prestado y son los bancos centrales los que fijan dichos tipos de interés en función de ciertas variables, aunque también influye la propia esencia de cada entidad. Se podría pensar que tener unos tipos bajos es ideal para poder activar la economía a corto plazo, pero no olvidemos que unos tipos bajos durante un tiempo excesivo supone en riesgo en el sentido de que pueden formarse burbujas.

Veamos las principales consecuencias de una subida de los tipos de interés:

- 1) La inflación cae: básicamente esto es debido a que se produce un descenso del consumo a medida que se incrementan los costes de financiación.

- 2) Préstamos más caros: la razón es que existe una relación entre los tipos de interés y el tema de la financiación de las entidades bancarias, de manera que los bancos nunca pierden y terminan pasando el coste a los préstamos que conceden a sus clientes (tanto particulares como empresas).

- 3) Los depósitos bancarios suben: en principio, la rentabilidad que ofrecerían este tipo de productos se incrementaría.

- 4) Flujo de capital de la renta variable a la renta fija: los inversores sacan su dinero de la Bolsa y acuden a los bonos, hecho que tiende a originar caídas en Bolsa. La razón es que una subida de los tipos incide directamente en el consumo y en la capacidad de endeudamiento de las compañías, por lo que dejan de ser atractivas e interesantes para los inversores. Digamos que una subida de tipos encarece la financiación de las empresas, por lo que las inversiones son menos rentables. En cambio, con bajadas de tipos de interés las empresas se pueden permitir el lujo de reducir gastos e incrementar beneficios, sin olvidar que pueden endeudarse a un precio más asequible y barato e incrementar las inversiones.

- 5) Fortalecimiento de la divisa: supongamos el ejemplo del euro frente al dólar e imaginemos (es solo un ejemplo) que los tipos de interés del BCE están en el 2% y los de la Fed en el 0,5%. Si la Fed subiese sus tipos un cuarto de punto (es decir, un 0,25%, pasando de 0,5% a 0,75%) favorecería al dólar y perjudicaría al euro, con lo que EUR/USD bajaría. ¿Y esto por qué es así? Pues porque un incremento del tipo de interés hace que una divisa sea más atractiva porque ofrece mayores ventajas que otra divisa con menores tipos de interés. En el ejemplo expuesto, asistiríamos a un flujo de capital del euro al dólar, los inversores venderían euros para comprar dólares.

También hay otro motivo o razón por el cual una subida de tipos de interés fortalece la divisa del país en cuestión. Siguiendo con el ejemplo de antes del dólar, diríamos que los tipos de interés influyen en el rendimiento de los bonos del Tesoro de Estados Unidos, y claro, dichos bonos sólo se pueden comprar en dólares. Por tanto, si los tipos de interés en EE.UU. suben, los inversores interesados en comprar dichos bonos se incrementarán y como necesitan dólares para poder adquirirlos, aumentará la demanda de dólares y con ello subirá el precio del dólar fortaleciéndose frente al resto de divisas.

Una vez entendido el tema de subida de tasas de interés, como comprenderán una cosa es tener tipos de interés elevados y otra es subir los tipos de interés. Es decir, cuando se viene de estar un buen tiempo con tipos muy bajos, una subida pequeña de tipos no implica tener tasas elevadas, por lo que por aquí ningún problema, y además es visto como señal positiva de que la economía del país marcha favorablemente.

TLTRO

El banco central anunció hace poco tiempo que comenzaría a otorgar a los bancos nuevos préstamos a largo plazo, también conocidos como TLTRO, de esta manera el BCE ofrece a los bancos préstamos a largo plazo (generalmente a 3-4 años) con el objetivo de que estas entidades, a su vez, presten dinero a las empresas y a las familias, promoviendo y estimulando la actividad económica. Y es que de esta manera los bancos no tendrían excusa, ya que disfrutarían de una cierta tranquilidad, puesto que estaríamos hablando de tener fondos durante 3-4 años pero con la ventaja de no tener que depender del mercado interbancario. Tengan en cuenta que en condiciones normales, los bancos tienen que devolver sus préstamos en plazos relativamente cortos (semanas o meses), pero con este mecanismo el horizonte temporal se amplía considerablemente (varios años).

El resultado, aparte de una mayor tranquilidad, redunda en una financiación más sólida, máxime en el momento en el que nos encontramos con tantos focos de incertidumbre a nivel global. No es la primera vez que el BCE recurre al TLTRO. Tenemos como antecedente diciembre de 2011, febrero de 2012 y más recientemente 2014 y 2016.

¿Qué bancos, en principio, serían los más favorecidos con el TLTRO? Pues los mismos que así lo hicieron en las anteriores ediciones del TLTRO: los bancos italianos y los españoles, Si nos centramos en los bancos del Ibex 35, podríamos concretar que el Santander sería el más beneficiado (tiene la mayor devolución de TLTRO pendiente, seguido del BBVA, Caixabank y Sabadell.

Bancos

Los bancos del Ibex 35 han perdido más de 1.968 millones de euros de capitalización bursátil en la sesión del jueves. Y es que no reaccionaron bien a la decisión del BCE sobre los tipos de interés y retrasar su próxima subida. De hecho, Banco Sabadell cayó un 4,99%, Bankia un 4,24%, Bankinter un 2,76%, CaixaBank un 2,02%, Banco Santander un 1,02% y BBVA un 0,7%.

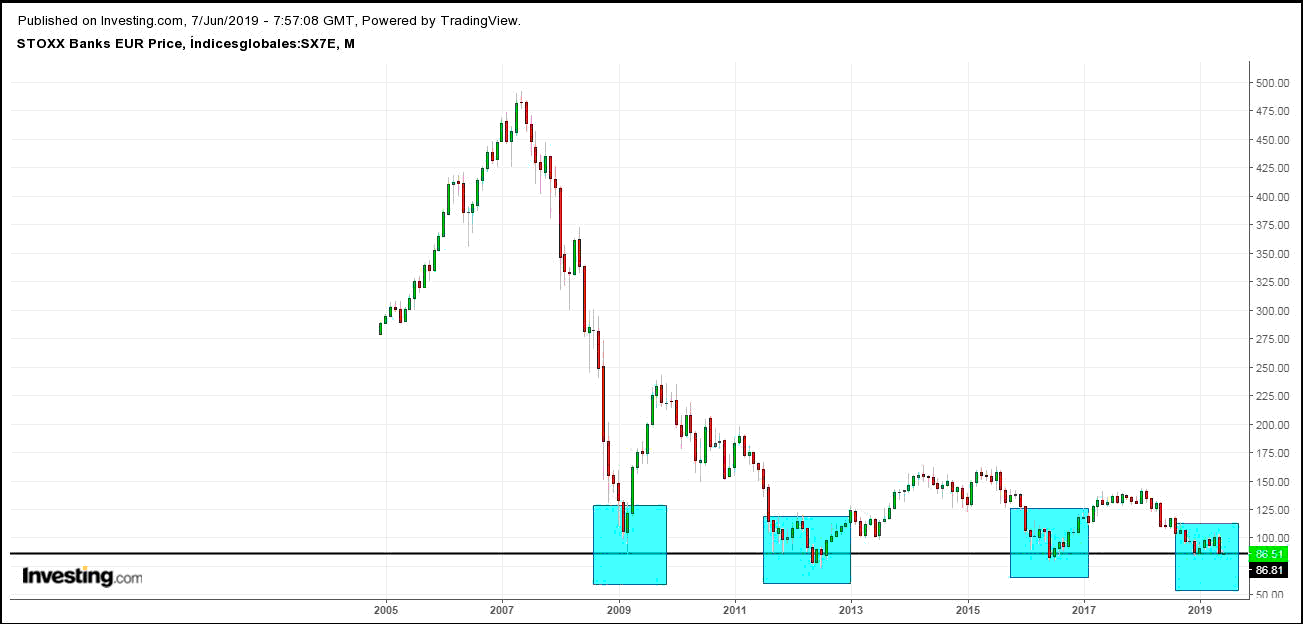

En el gráfico pueden ver el índice sectorial bancario europeo con una clara tendencia bajista. Seguimos en un momento clave, en el soporte formado en el año 2009, un nivel que siempre que fue tocado logró contener y frenar las caídas (el propio año 2009, en 2011, 2012, 2016 y la última vez fue en diciembre del 2018).

Esta reacción a la baja de los bancos el mismo día que el BCE hacía público su mensaje obedece a que el mantenimiento de los tipos de interés en el 0% y de la facilidad de depósitos en el -0,4% (a las entidades les cuesta dinero guardar su liquidez en el banco central) implica que los bancos obtienen un margen reducido por la concesión del crédito, y en especial de las hipotecas a tipos de interés vinculadas al Euribor. Eso, junto con la debilidad de la demanda crediticia, hace que el margen de intereses de las entidades se reduzca.

Ismael de la Cruz

ismaeldelacruz.es

investing.com