El que fuese gran banco alemán más influyente de Europa, Deutsche Bank, con implantación global y de carácter marcadamente sistémico por su elevada exposición, continúa inquietando y ahuyentando a los inversores.

Sus cuentas no mejoran a pesar de los múltiples ajustes, programas de restructuración o captación masiva de capitales llevados a cabo en los últimos años.

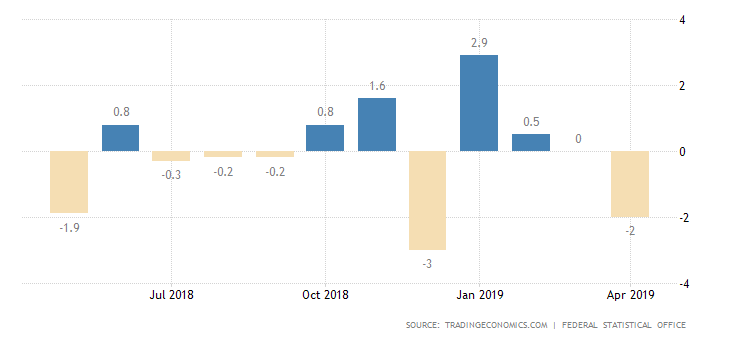

La desaceleración de la economía global está incidiendo directamente sobre la economía alemana y supone otro agravante para las posibilidades futuras del banco.

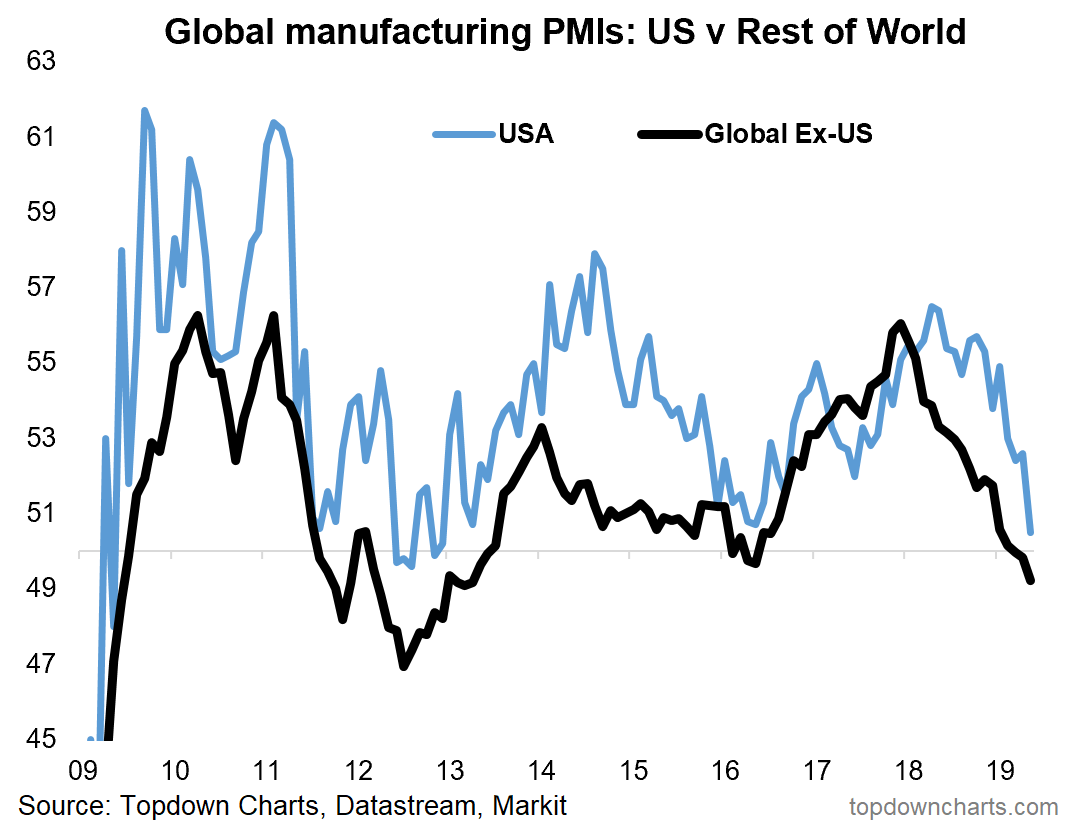

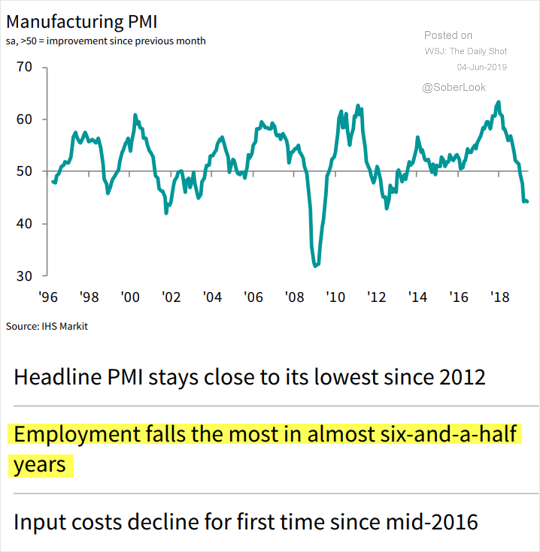

INDICE PMI MANUFACTURAS, EUROPA

El motor de la economía alemana comenzó a reflejar debilidad económica hace un año y los sectores fuertes, industrial y exterior, afrontan una coyuntura muy complicada, marcada por caída de actividad y pedidos globales.

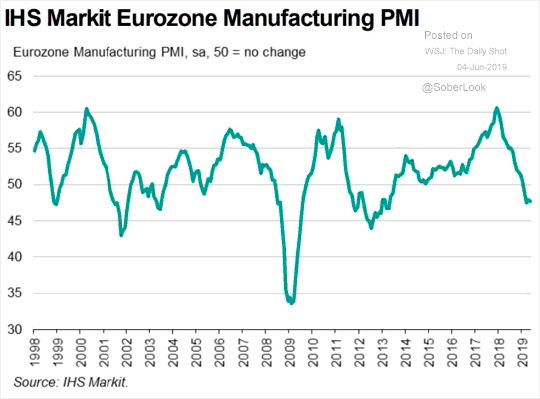

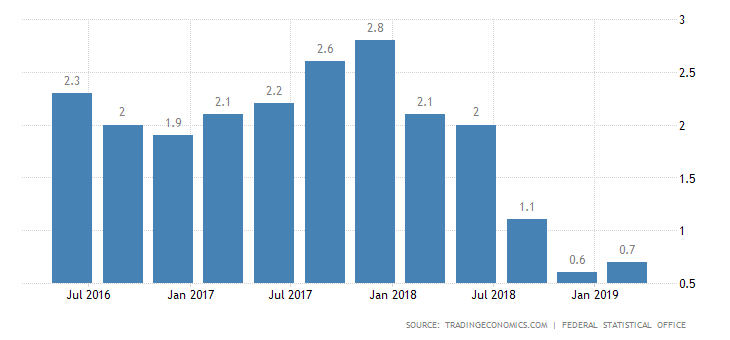

Es decir, caída de demanda de productos fabricados y exportados desde Alemania y PIB alemán en niveles críticos.

PIB ALEMANIA, interanual.

El enfriamiento económico lamina las posibilidades de mejora de la exigua rentabilidad de la banca, Deutsche, y el entorno monetario tampoco ayuda.

Las autoridades monetarias apoyan al sector con distintas medidas pero mantener políticas de tipos cero durante tanto tiempo termina pasando factura a operadores bancarios acostumbrados a generar rentabilidad con los diferenciales, hoy ausentes.

El Bono alemán a 10 años. BUND, es precisamente uno de los pocos en Europa con rentabilidad negativa. Por cierto, el volumen de deuda global con rentabilidad negativa ha alcanzado de nuevo zonas record esta semana, al superar los 11 Billones de dólares.

RENTABILIDAD BUND ALEMÁN.

El sector exterior e industrial sufren un parón importante que, muy a pesar del dinero fácil y barato, se traslada a la economía doméstica. La imagen de evolución de las ventas al menor del último año es realmente decepcionante.

VENTAS AL MENOR

Ayer se publicó el dato de actividad manufacturera PMI alemán, un verdadero desastre al repetir registros inferiores al nivel 50, indicando contracción de la actividad, situación inédita desde la crisis europea «whatever it takes» de 2012.

Así las cosas, el otrora principal banco alemán y europeo afronta una coyuntura realmente adversa y de muy difícil gestión, máxime considerando los niveles de deuda y posicionamiento en derivados que soporta el banco.

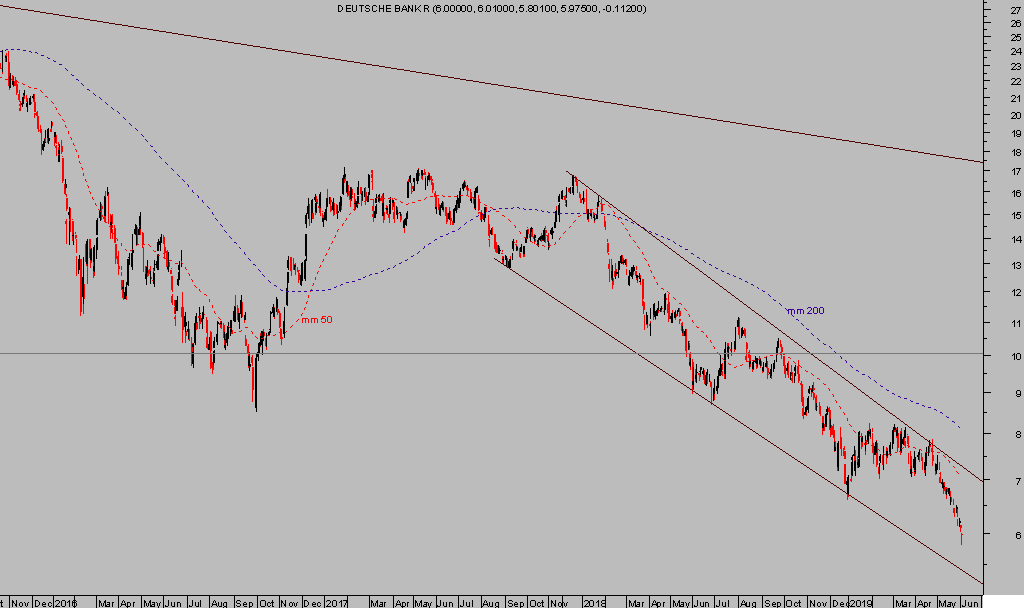

La cotización del Deutsche Bank ha perdido un 65% desde los máximos del año pasado

DEUTSCHE BANK, diario.

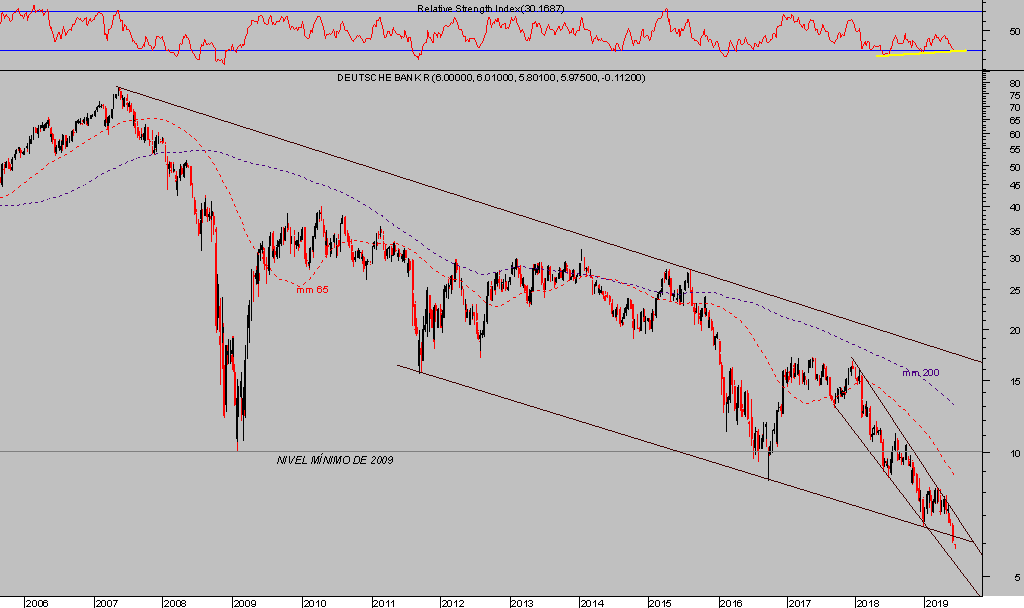

Y cerca del 95% desde sus máximos de 2007. La imagen técnica de medio largo plazo es indiscutiblemente negativa, aunque han surgido divergencias alcistas con las últimas caídas. Una advertencia de posibilidad de rebote técnico que dada la caída previa podría ser vertical.

Siempre es posible una declaración «sorpresa» de parte de las autoridades monetarias, por ejemplo anunciando la posibilidad de lanzamiento de un nuevo programa de ayuda- rescate, aunque sea sólo verbal, capaz de detonar un impulso al alza de las cotizaciones del sector, con particular incidencia en Deutsche.

Un escenario interesante para la banca española y el conjunto del mercado español por el elevado peso de la banca en el IBEX.

DEUTSCHE BANK, semana.

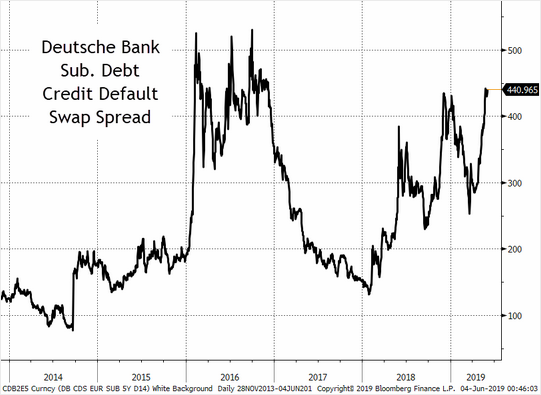

La preocupación sobre el banco alemán va «in crescendo», es una realidad plasmada en la cotización de los seguros de impago o Credit Default Swaps.

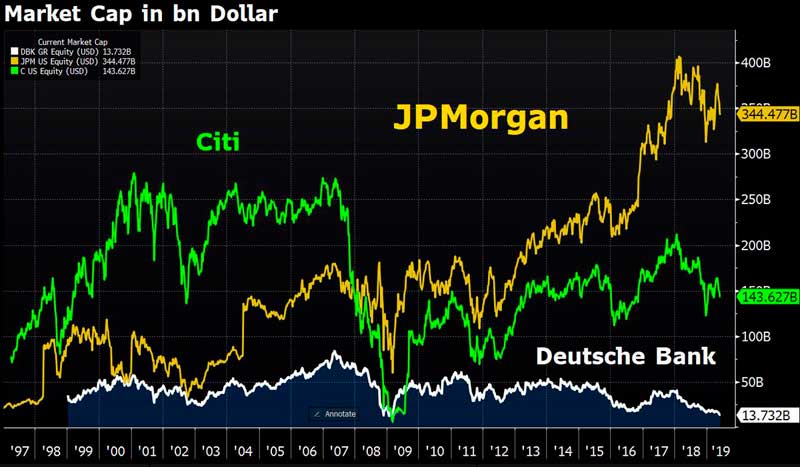

La capitalización del banco ha caído hasta $13.700 millones, una calamidad en comparación con la de sus homólogos americanos, por ejemplo 25 veces inferior a la de JP Morgan, $ 344.000 millones, o 10 veces inferior a la de City, con $143.000 millones.

La situación de la banca europea es delicada, el comprometido Sr. Draghi deja su cargo el próximo mes de octubre y en función del devenir de los acontecimientos, no es descartable un nuevo plan «whatever it takes» de salvamento al sector bancario y el mero carácter retórico es susceptible de generar un revulsivo en las cotizaciones del sector.

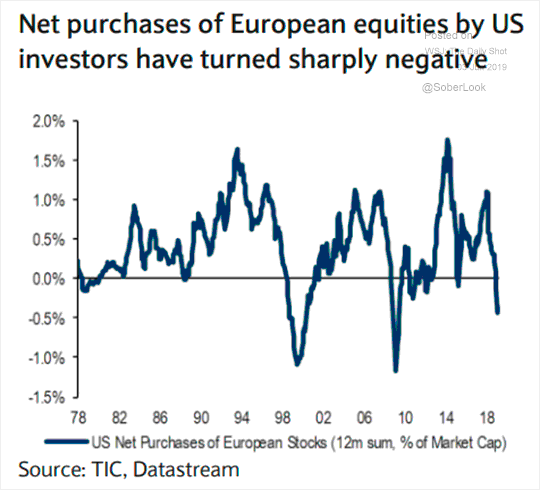

Las bolsas han caído con fuerza en las últimas semanas, siguiendo el guión de nuestro mejor escenario advertido antes de las caídas, presas en parte de la distancia tomada por los inversores, quienes han retirado dinero de las acciones europeas de forma contundente, especialmente de inversores USA.

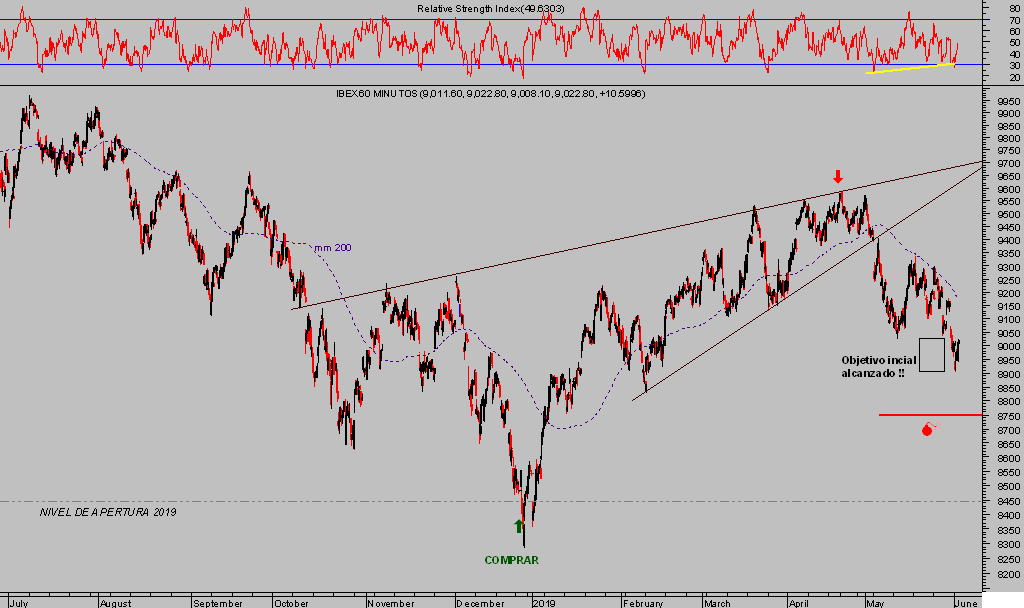

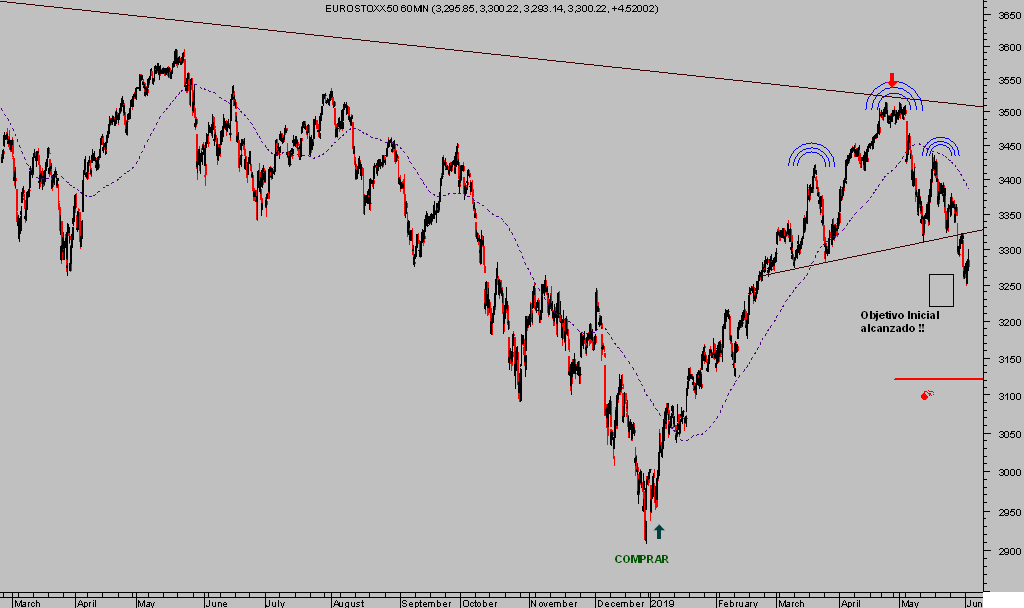

Las caídas de cotizaciones han sido importantes y han alcanzado las zonas señaladas en abril como objetivos más probable de caídas.

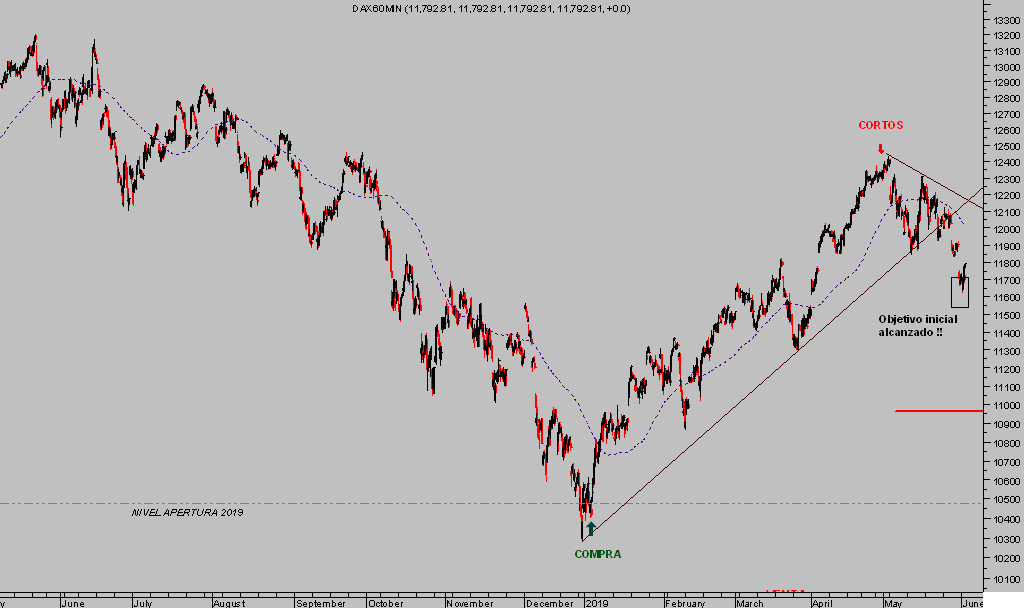

Vean reseñas en los gráficos siguientes, del IBEX, Eurostoxx-50 y DAX:

IBEX-35, 60 minutos.

EUROSTOXX-50, 60 minutos.

DAX-30, 60 minutos.

El mercado americano no ha podido resistir a la avalancha de malas noticias y riesgos en un entorno de sobre valoración histórica y han sucumbido al proceso de ventas junto con el resto de bolsas.

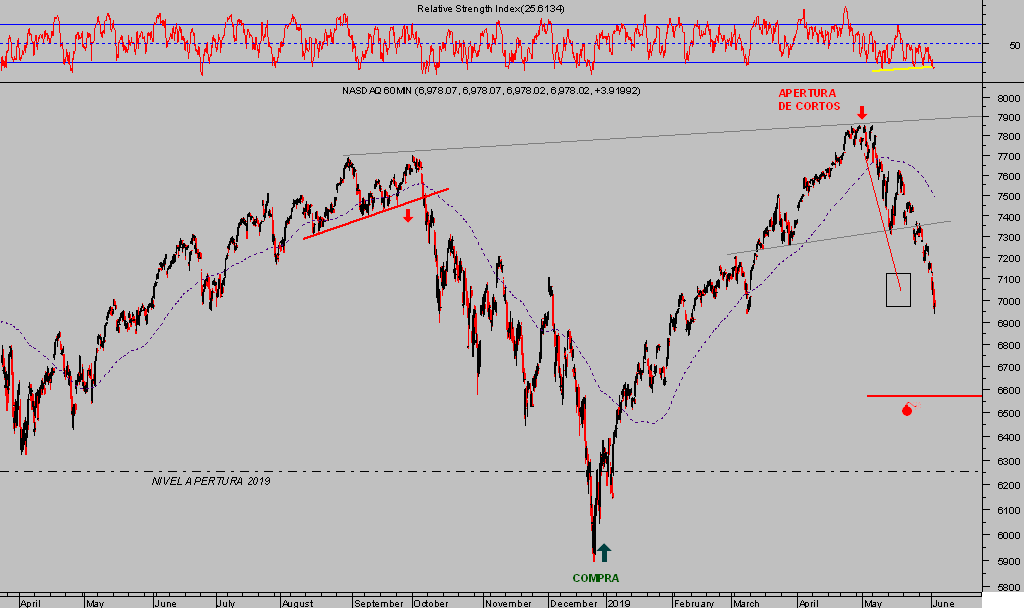

El S&P500 ha registrado en el mes de mayo el peor comportamiento desde los años 60, al caer un -6.5%. El Nasdaq también ha sufrido

NASDAQ-100, 60 minutos.

Antes de finalizar, comentar la espantada alcista del precio de los metales preciosos, en parte como consecuencia del aumento del riesgo en renta variable, también anticipada en estas lineas y aprovechada pro las distintas estrategias sugeridas.

Vean, por ejemplo, la estrategia recomendada y recientemente abierta para operar con una de las mayores empresas mineras del mundo.

BARRICK GOLD diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com