La oferta monetaria global creció muy decididamente entre diciembre y abril, regando de liquidez el sistema y facilitando la estabilidad y mejora de los mercados financieros tras las caídas de las bolsas durante el pasado otoño, sembrando el terreno para el potente rally de las bolsas de 2019.

Sin embargo, la oferta monetaria tocó techo hace 6 semanas y desde entonces está cayendo, drenando liquidez, generando inestabilidad y arrastrando a los mercados de riesgo a la baja, muy a pesar del tono marcadamente pro mercados -dovish- de las autoridades monetarias.

El proceso de normalización de las condiciones de política monetaria USA ha quedado obviamente parado, la dependencia de la economía y mercados del dinero fácil y barato es cada vez más evidente y peligrosa.

La independencia de los bancos centrales también está en entredicho y las consecuencias de tal realidad, que los bancos centrales operen como meras sucursales de los gobiernos para comprarles la deuda y mantener el status quo, serían también peligrosas, un asunto de importancia mayor y de exposición muy extensa.

La Reserva Federal ha insinuado varias veces desde enero que deja de subir los tipos de interés, incluso que el próximo movimiento sería a la baja, y que podría también dejar de reducir el balance antes de lo previsto.

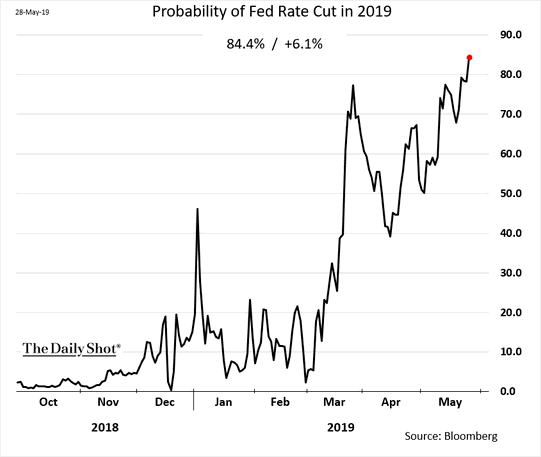

Ahora los mercados descuentan una bajada de tipos como mínimo para este año, con un 84% de probabilidad y con un 46% dos bajadas en 2019…

… y además confían en que habrá una nueva ronda de compras de activos de deuda, especialmente soberana, es decir, en que la FED activará un nuevo programa de Expansión Cuantitativa o QE para comprar la deuda que tanto necesitará el Tesoro USA para atender las necesidades de financiación generadas por los enormes déficit proyectados.

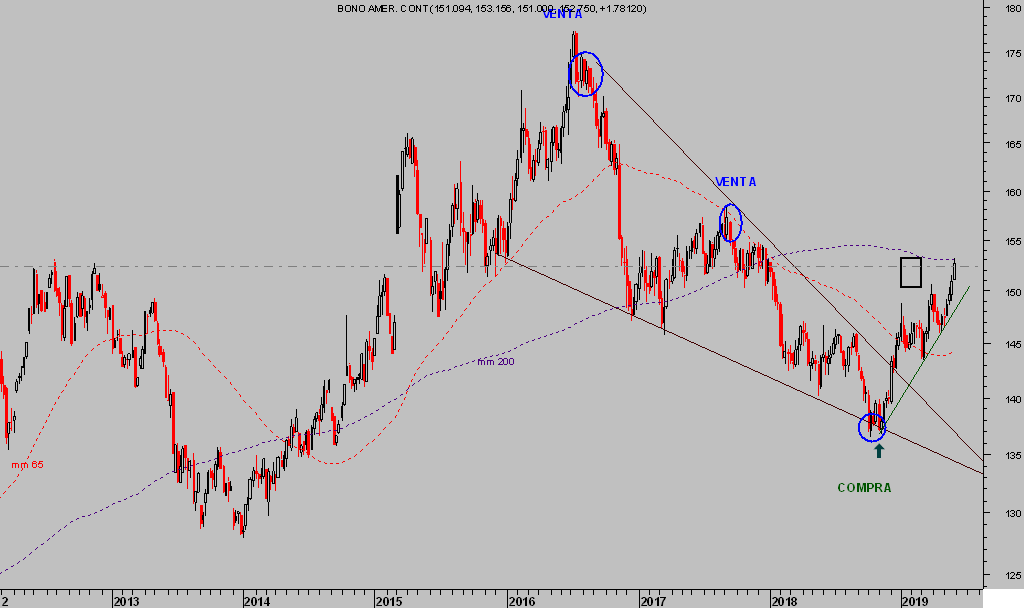

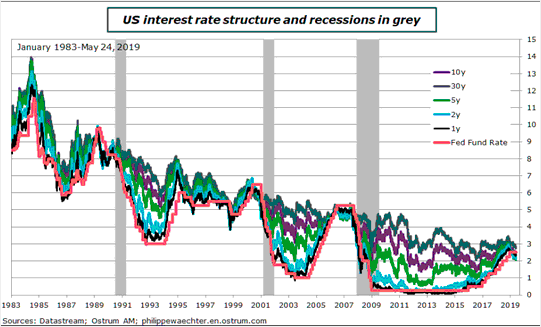

La insistente caída de la rentabilidad de la deuda USA, el Bono a 10 años está en el 2.2% y a 30 años (T-Bond) en el 2.6% ha causado una temible inversión de la curva de tipos y la FED puede solucionarlo rebajando el tipo de interés oficial por debajo de los tipos antes mencionados del mercado secundario.

T-BOND, semana.

La curva invertida es un fiable testigo para anticipar recesiones y la pendiente actual de la curva, invertida, no se ha producido desde justo antes de la crisis Subprime, de 2007, haciendo sonar las alarmas.

Así las cosas, sería necesario reducir los tipos oficiales, de corto plazo o FED FUNDS, lo suficiente para alejar el riesgo aunque sería un gesto artificial más que una respuesta natural de mercados.

Los mercados de bonos ya descuentan la probabilidad de la reducción de tipos pero no sólo una vez, sino tres veces desde ahora hasta finales de 2020.

Una situación en cualquier caso delicada observando el historial de comportamiento de la economía cuando la FED se embarca en procesos de bajada de tipos mientras que caen los del secundario.

Las preocupaciones económicas, guerra comercial o desaceleración global invitan a los inversores a reducir riesgo, vender bolsa y comprar bonos, presionando al alza el precio de los mismos y consecuentemente a la baja la rentabilidad.

Un escenario en vigor y con aspecto de continuar, que sugiere tipos del mercado secundario aún más bajos y en respuesta rebajas de tipos de la FED.

El jefe de estrategia de Morgan Stanley, Michael Wilson, advierte en su último informe para clientes de la debilidad económica y riesgo para los inversores (vean después el indicador de ciclo económica elaborado por la firma de inversiones):

- “Recent data points suggest U.S. earnings and economic risk is greater than most investors may think».

- “In addition, numerous leading companies may be starting to throw in the towel on the second half rebound — something we have been expecting but we believe many investors are not.”

- “Regular readers are likely familiar with our view that the U.S. economy is vulnerable to a more significant slowdown due to overheating last year from the fiscal stimulus,”

- “This led to labor cost pressures for corporations, excessive inventories and an overzealous capex cycle that is now reverting to the mean, which means well below trend spending for several quarters.”

- The adjusted yield curve inverted last November and has remained in negative territory ever since, surpassing the minimum time required for a valid meaningful economic slowdown signal,”

- “It also suggests the ‘shot clock’ started 6 months ago, putting us ‘in the zone’ for a recession watch.”

La desaceleración económica global sigue avanza inexorable, aumentando la vulnerabilidad de los mercados financieros. Los datos macro globales recogidos por el Índice de Sorpresas Económicas presentan una imagen desalentadora tras encadenar la racha más larga registrada, 286 días, de sorpresas negativas.

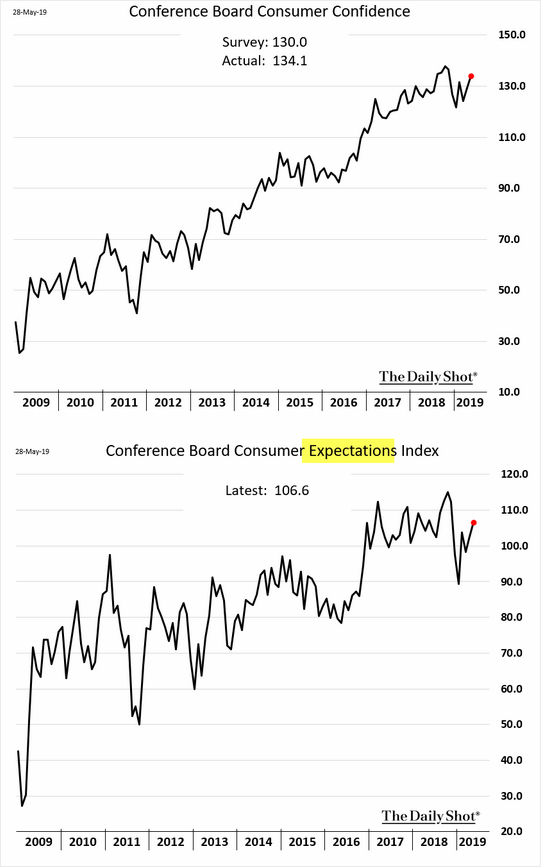

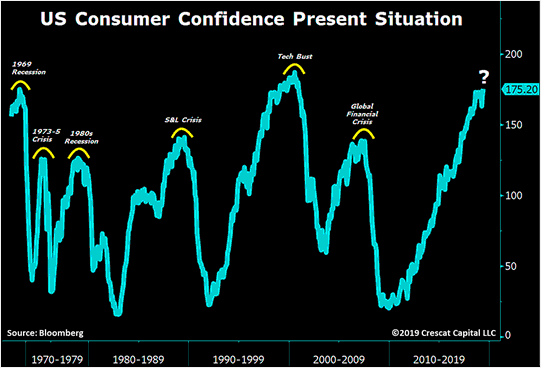

Contrariamente, en Estados Unidos sorprenden unos datos de las encuestas de Confianza del Consumidor que no perciben la realidad de fondo y todavía reflejan un optimismo dificilmente explicable desde la perspectiva puramente económica y de tendencias.

Se repite una triste realidad, el hecho de que por norma general, los últimos en enterarse de la verdadera situación económica son los menos informados.

El grueso del consumidor encuestado parece carecer de las nociones económicas necesarias para comprender los retos económicos.

Sin embargo, curiosamente los consumidores si reflejan otra realidad mediante sus actos, el consumo está cayendo mientras el sentimiento sube (?¿).

Los diferenciales entre datos considerados «soft» -sentimiento y encuestas- y «hard» -ventas y consumo real- registran un amplio margen, asunto que venimos señalando en los últimos meses en distintos posts.

La imagen siguiente identifica los máximos en sentimiento del consumidor en las últimas décadas como puntos de inicio de crisis económicas relevantes.

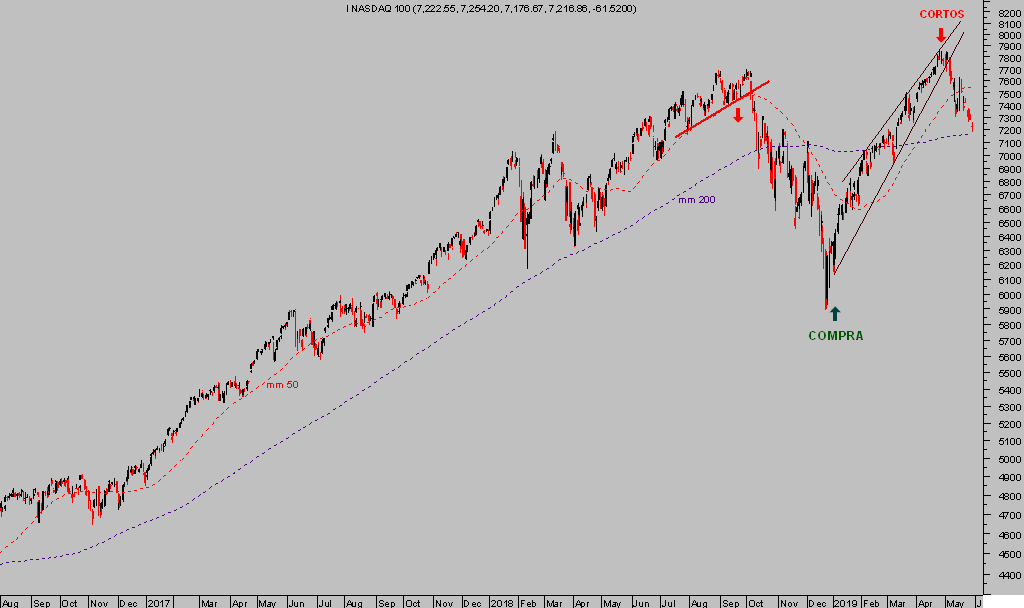

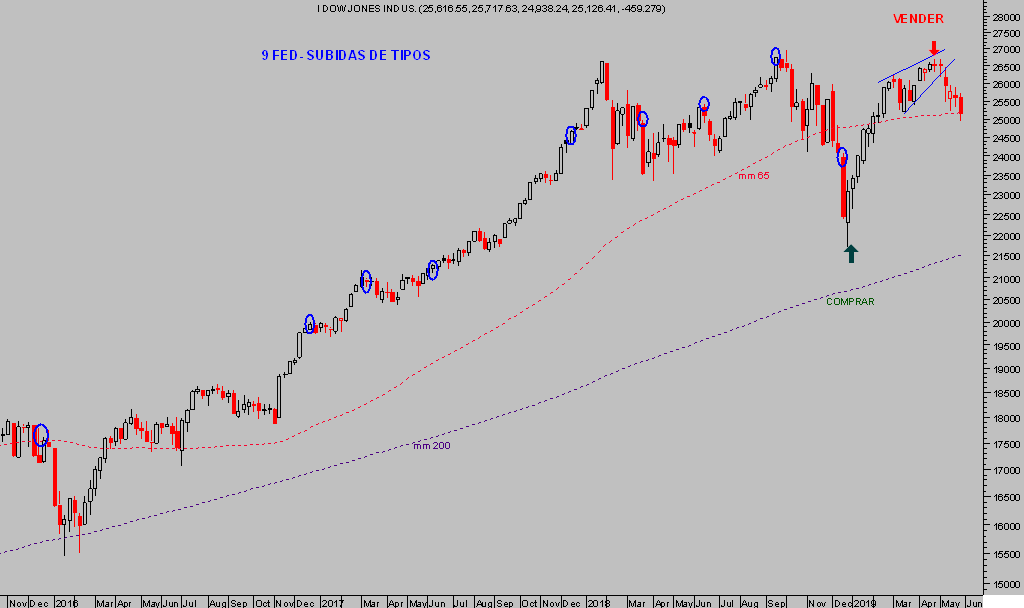

Ayer las bolsas cayeron de nuevo alrededor del mundo, las americanas cerraron abajo, la mayoría de índices perdiendo alrededor del 0.8%, en un entorno técnico y de datos internos delicado.

La caída de ayer acercó las cotizaciones de los principales índices USA a sus respectivas medias móviles de medio y largo plazo,

NASDAQ-100, diario

DOW JONES semana.

Mantenemos abierta las estrategias sugeridas para aprovechar la corrección en marcha, por ejemplo la recomendada con el siguiente ETF inverso que acumula más del 13% de rentabilidad, con la ventaja de que la subida de la cotización combinada con el control dinámico de posiciones, ya permite elevar los niveles de protección hasta asegurar una rentabilidd mínima para la posición del 3.6%

QID diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com