Las acciones mundiales se están viendo sacudidas por las crecientes tensiones comerciales e implantación de nuevos aranceles entre Estados Unidos y China, pero sería ingenuo pensar que al mercado solo le preocupa eso. Hay otros motivos por los que estar inquietos y los analistas de Morgan Stanley enumeran los cuatro principales. Mike Wilson, el principal estratega de acciones de EE.UU. de la compañía, y que durante mucho tiempo ha sido más bajista que la mayoría de los otros analistas, dice que los inversores deben ser conscientes de otros cuatro riesgos importantes para el mercado. Van desde factores técnicos hasta amenazas potenciales para la salud de la economía.

Estos son:

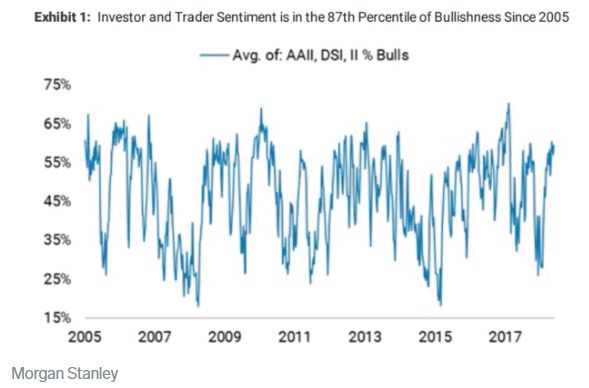

1) Sentimiento demasiado alcista

Los inversores se mostraron bastante negativos durante la oleada de ventas del año pasado y su estado de ánimo ha cambiado mucho a medida que las acciones se recuperaron. Wilson dice que el sentimiento es inusualmente alto, en el percentil 87 desde 2005, lo que sugiere que hay poco margen de mejora.

Mientras tanto, dice que factores como la disputa comercial y el inestable crecimiento de los beneficios podrían hacer que los inversores sean más pesimistas.

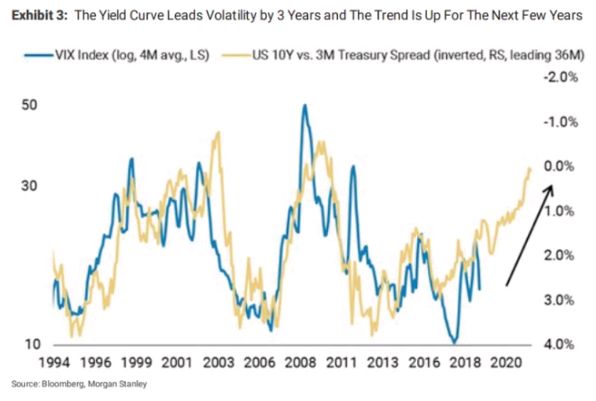

2) Volatilidad creciente

La volatilidad del mercado de valores ha aumentado en los últimos días debido al empeoramiento de la retórica de la guerra comercial, y Wilson dice que podría mantenerse alta, incluso si se alcanza un acuerdo comercial. En su opinión, el gráfico adjunto señala la evidencia de que la volatilidad se mantendrá elevada durante el próximo año o dos.

El gráfico compara el índice de volatilidad de Cboe, o VIX, una medida de la volatilidad esperada del mercado a menudo llamada «indicador de miedo» del mercado de valores, con una parte de la curva de rendimiento, que es la diferencia entre las tasas de interés a largo y corto plazo. En este caso, el margen mostrado es el que se encuentra entre los Treasurys a tres y diez años.

Wilson dice que cuando la diferencia entre las tasas a corto y largo plazo se reduce, el VIX tiende a aumentar tres años después.

Dos veces este año, partes de la curva de rendimiento se han invertido, lo que significa que los rendimientos a corto plazo fueron más altos que los de largo plazo. Eso se considera una señal de advertencia de una posible recesión.

3) Beneficios precarios.

Los traders se han sorprendido gratamente por los beneficios que las empresas han informado en las últimas semanas. Pero Wilson todavía cree que se avecina una recesión en los beneficios del S&P 500, y que otros analistas tendrán que recortar sus proyecciones para reflejar unos resultados más débiles.

«Es probable que las acciones hayan entrado en un período de recompensa de riesgo deficiente debido al muy bajo crecimiento de los beneficios que veremos durante el próximo año y las valoraciones exigentes», dijo. «Las expectativas de beneficios a corto plazo siguen siendo demasiado altas en un 5%-10%».

Ilustra esa idea con este gráfico, que sugiere que los beneficios serán más débiles de lo que se espera actualmente, y que las estimaciones de los analistas tendrán que bajar.

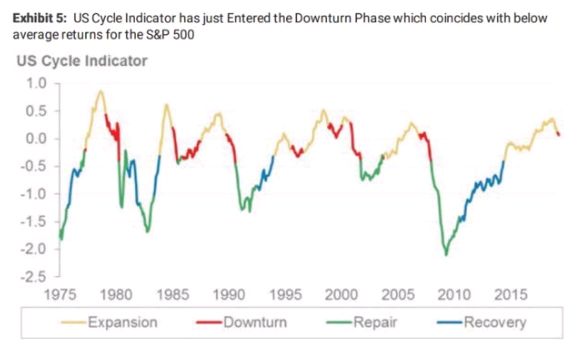

4) Riesgos de recesión

Wilson no predice que la economía de los Estados Unidos está entrando en una recesión, pero dice que los riesgos de que ocurra una están aumentando. Escribe que uno de los indicadores económicos internos de Morgan Stanley muestra que la economía está ahora en una desaceleración, y cuando eso sucede, las acciones generalmente no se comportan tan bien como los bonos.

Eso confirma su opinión de que las acciones están demasiado caras a la luz de los riesgos a los que se enfrentan. El índice S&P 500 cerró en un máximo récord de 2,945 a finales de abril, y Wilson dice que estaría más cómodo si cotiza alrededor de 2.700.

«Tenemos poco potencial alcista hasta que los precios bajen nuevamente a niveles más razonables o este indicador se invierta», dijo.

Carlos Montero

La Carta de la Bolsa