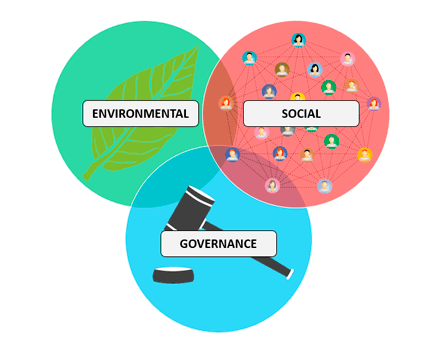

La inversión con criterios ESG (medioambientales, sociales y de gobernanza) cobra cada vez más fuerza. No son ya solo inversores institucionales y gestoras de patrimonio globales las que tienen en cuenta estos criterios a la hora de invertir, las propias compañías se han ido concienciando de la necesidad de reducir su impacto en el entorno. A cierre de 2018, la inversión sostenible y responsable ha alcanzado los 23 trillones de dólares, una cuarta parte de los activos bajo gestión en todo el mundo. Hoy, el inversor está demandando cada vez más a sus asesores invertir en compañías con criterios ESG. Pero ¿cuáles son las principales estrategias en este tipo de inversión?

Según la clasificación de Eurosif, Foro Europeo de referencia en Inversión Socialmente Responsable, las diferentes estrategias ESG pueden englobarse en:

Exclusions

Es el enfoque más básico en cuanto a estrategias, se trata de una estrategia pasiva que simplemente reduce el universo de inversión aplicando criterios de exclusión de determinados sectores o compañías, como armamento o tabaco.

Norms-based Screening

Estrategia basada en el cumplimiento de determinadas normas internacionales (OCDE, Naciones Unidas, etc).

Best in class

Como su propio nombre indica, se refiere a las mejores compañías de su categoría o sector industrial. Esta categoría ha crecido un 20% en los últimos 8 años, según los datos de Eurosif. Dentro de este segmento nos gustan las compañías que se encuadran en la estrategia Best Effort, es decir, aquellas que actualmente no son líderes de su segmento pero tienen las condiciones para serlo en un futuro próximo (potencial generación de alfa).

Sustainability Themed

Inversión Temática de sostenibilidad.

ESG Integration

Basada en integrar los factores ESG en todo el proceso de selección y toma de decisiones de inversión en compañías.

Engagement and Voting

Estrategia activa que busca incidir en las decisiones de la compañía mediante el dialogo y el voto en Junta de la misma.

Impact Investing

Inversión de impacto; compañías que buscan generar un impacto positivo medible en su entorno, ambiental o social, junto al retorno financiero tradicional. El impacto trata de medirse por la contribución que tienen las compañías en términos de ingresos a la consecución de los diferentes ODS (Objetivos de Desarrollo Sostenible) de Naciones Unidas.

En Andbank Wealth Management, nuestro fondo sostenible y de impacto SIGMA Global Sustainable Impactpone el foco en dos estrategias muy marcadas: Best In Class, donde seleccionamos compañías líderes en su categoría como Tomra o First Solar, e Impact Investing, una estrategia en la que apostamos por invertir a través de fondos temáticos y bonos verdes.

Según el Informe sobre la Inversión Socialmente Responsable en 2018 de Eurosif, el crecimiento es consistente en todas estas estrategias a nivel europeo, excepto en la estrategia Norms-based Screening, que registra una abrupta caída del 21%. Entre las estrategias que van ganando terreno en las preferencias de los inversores, ESG Integration es la que muestra un mayor crecimiento, un 27% el pasado ejercicio, junto a Best in Class, con una expansión del 9%, y Engagement and Voting que aumenta en el año un 7%.

Andbank España

Un artículo del Observatorio del Inversor