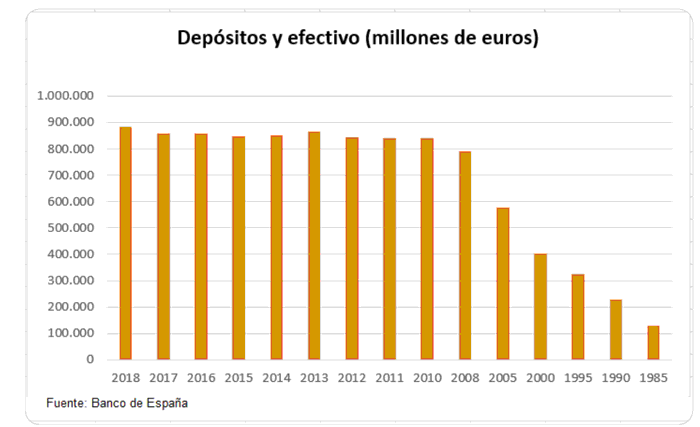

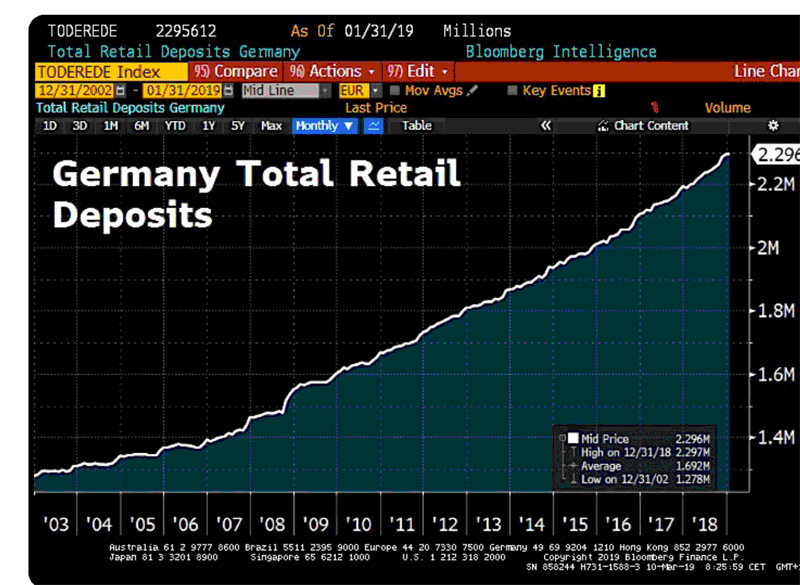

Las familias españolas terminan el año 2018 con récord absoluto de dinero en depósitos y efectivo. Otro caso. Los depósitos bancarios minoristas alemanes, que están sujetos a tasas de interés reales negativas, han alcanzado un nuevo récord histórico de 2,3 billones de euros. Estos activos pierden su poder de compra, porque la inflación actual se sitúa en el 1.6 %. Lo mismo sucede en el resto de Europa. Hay miedo a los mercados y miedo al miedo. Muchos actores en los mercados se han perdido la recuperación en V desarrollada desde enero. Ya les he comentado, que al actual ciclo alcista de Wall Street, iniciado, en 2009, se le conoce como el «mercado alcista más odiado de la historia» ¿El motivo? La mayoría de los inversores particulares por incredulidad, unas veces o por miedo, casi siempre, se han mantenido fuera del mismo durante la mayor parte de los procesos alcistas. De hecho, a día de hoy el posicionamiento largo del inversor particular en la bolsa sigue por debajo de los promedios históricos. Es más, la salida de dinero de los mercados, vía fondos, ha sido histórica desde octubre del año pasado. Ya saben: el miedo guarda la viña. Que continúe el miedo a las Bolsas.

Fernando Luque @MorningstarES

Holger Zschaepitz @Schuldensuehner

Según el último barómetro de carteras españolas de Natixis IM, el ahorrador nacional cerró 2018 mucho más defensivo en cuanto a la asignación de activos de riesgo en las carteras conservadoras en respuesta a las fuertes correcciones del último trimestre del año. Así, redujeron su exposición en los fondos de renta variable, mixtos y retorno absoluto para incrementar la renta fija.

Se aprecia una correlación clara entre los mercados que más sufrieron y las mayores salidas. Precisamente debido a la volatilidad en los mercados de renta variable, se incrementó la exposición de las carteras conservadoras en las estrategias de renta fija más defensiva, como la renta fija europea de corto plazo. Se redujeron las exposiciones en la renta fija de mayor volatilidad, high yield y convertibles, y se incrementaron los cortos plazos. También se redujeron los bonos ligados a la inflación, ya que las presiones inflacionistas han bajado como consecuencia de la bajada del petróleo y la ralentización económica global.

Los fondos market neutral tanto de deuda como de renta variable cayeron simultáneamente en el último trimestre de 2018, debido a la caída de la renta variable y del crédito. Por esa razón los inversores españoles redujeron su exposición en fondos mixtos y alternativos. A pesar de que, según el barómetro, las estrategias de retorno absoluto han demostrado una relación de rentabilidad-riesgo atractiva en el largo plazo respecto a los mixtos conservadores.

En tiempos de pánico de mercado, es comprensible que el cuerpo pida buscar un refugio, pero para el inversor ha largo plazo puede ser un error letal.

“Esta incertidumbre está propiciando que los inversores estén en un modo de “esperar y ver” que puede hacer que puedan no beneficiarse en su totalidad del rebote de mercado de los activos de riesgo”, explica Juan José Gonzalez de Paz, consultor senior en el equipo de Dynamic Solutions de Natixis Investment Managers. Almudena Mendaza, directora de ventas para Ibera de Natixis IM, coincide: “Los inversores en España deben tener cuidado de no juzgar estrategias por su rentabilidad en el corto plazo o rentabilidades pasadas y tampoco frenarse por el miedo a la incertidumbre. De lo contrario, podrían perderse oportunidades de inversión en el camino, como reflejan los datos del barómetro”.

Pero no todos los cambios de posicionamiento han sido defensivos. Curiosamente, continua la tendencia observada en el anterior barómetro de dualidad en el estilo de gestión que cambia la asignación de activos. Por un lado, la estrategia “Barbell”, sobrepondera activos de riesgo y defensivos simultáneamente, es decir, renta variable y renta fija a corto plazo y monetarios. Y, por otra parte, la estrategia de “Delegación” de la gestión, sobrepondera multiactivos y retorno absoluto.

En cuanto a las estrategias que podrían aportar valor a las carteras analizadas en el contexto actual según Mendaza: “En renta variable las estrategias de mínima volatilidad podrían ayudar a proteger al inversor de esta y las estratégicas temáticas podrían ayudar a potenciar la rentabilidad identificando las tendencias de largo plazo. Por otra parte, la renta fija flexible y de retorno absoluto de renta fija podrían desempeñar una buena función en las carteras en el entorno actual de bajos tipos de interés.

Metodología del estudio: Este estudio, que ofrece una panorámica de las tendencias de inversión de las carteras españolas, ha sido realizado por el equipo Dynamic Solutions de Natixis IM. En esta edición han analizado 92 carteras españolas clasificadas por riesgo y gestionadas por las 50 mayores empresas españolas de gestión de patrimonios, con datos a 31 de diciembre de 2018, suministrados por VDOS.

Mar Revuelta

La Carta de la Bolsa