Bankinter cierra el primer trimestre con 145 millones de beneficio, un 1,4% más, con todas las líneas creciendo.

- Fuerte crecimiento en los recursos de clientes (+10%) y en la cartera de inversión crediticia (+5%), que muestran en España mejor comportamiento que la media sectorial.

- La ratio de capital CET1 fully loaded cerró en el 11,80%, 360 puntos básicos por encima del mínimo exigido a la entidad por el Banco Central Europeo para el presente ejercicio.

- Bankinter mantiene las cifras de rentabilidad (ROE del 12,6%) y de morosidad (2,87%) en posiciones de liderazgo entre sus competidores.

El Grupo Bankinter estrena 2019 manteniendo la tendencia de crecimiento del ejercicio precedente, sustentada en un negocio con clientes diversificado, rentable y sostenible de cara al futuro.

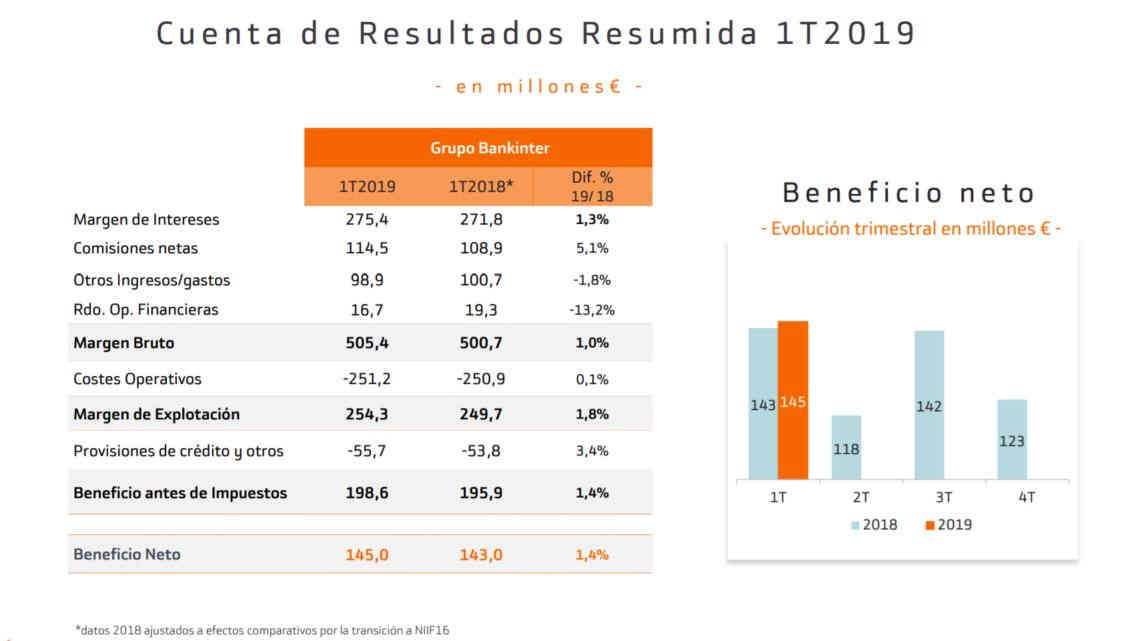

Así, la cuenta de resultados del Grupo se saldó el primer trimestre con una ganancia neta de 145 millones de euros y un beneficio antes de impuestos de 198,6 millones, lo que refleja un incremento del 1,4% con respecto al mismo periodo del año anterior en ambos casos, a pesar del entorno de tipos de interés existente.

Entre las fortalezas del Grupo Bankinter destaca su rentabilidad, con un ROE, o rentabilidad sobre recursos propios, del 12,6%, nivel que le sitúa en puestos de liderazgo entre los principales bancos del mercado español.

Por otro lado, el Grupo posee una calidad de activos que le hace valedor de una de las posiciones más sólidas del sector, con una ratio de morosidad del 2,87%, que ha experimentado una reducción interanual del 16% y que representa la mitad del promedio del sistema financiero.

Conectado a esto, los activos inmobiliarios adjudicados también experimentan una sustancial rebaja, hasta situarse en un valor bruto de 328,6 millones de euros, frente a los 398,2 millones de hace un año. La cobertura de estos adjudicados es del 45,5%.

En lo que se refiere a la solvencia, otra de las fortalezas de la entidad, la ratio de capital CET1 fully loaded cerró el trimestre en el 11,80%, lo que supone una holgura significativa, de 360 puntos básicos, frente al requerimiento de capital que le ha exigido a la entidad el Banco Central Europeo para el presente ejercicio.

En cuanto a la liquidez, el gap comercial (diferencia entre la inversión crediticia y los recursos captados de clientes) de la entidad se situó en 3.200 millones de euros. En paralelo, la ratio de depósitos sobre créditos cerró en el 95,2%, 320 puntos básicos por encima de la correspondiente al primer trimestre de 2018.

Por último, el banco prevé unos vencimientos de emisiones mayoristas de 800 millones para este ejercicio y para el siguiente, respectivamente. Mientras que para 2021 no existen vencimientos previstos. Para afrontarlos, el Grupo posee activos líquidos por un volumen muy superior, en concreto, por valor de 12.500 millones de euros y cuenta con una capacidad para emitir cédulas por 6.900 millones, cifras ambas superiores a las del cierre del pasado ejercicio.

Los márgenes continúan su senda de crecimiento

Todos los márgenes de la cuenta de resultados del Grupo Bankinter al cierre del primer trimestre del año muestran cifras superiores a las del mismo periodo de 2018, lo que demuestra la capacidad de la entidad para seguir generando mayores ingresos.

El margen de intereses suma un total de 275,4 millones de euros, que suponen un 1,3% más que a la misma fecha de 2018, pese a un entorno de tipos que se mantiene inalterable en niveles que dificultan el negocio bancario.

El margen bruto alcanza los 505,4 millones de euros, lo que significa un 1% más, con unos ingresos netos por comisiones de 114 millones en el año, que crecen al 5,1% y suponen el 23% del total de este margen.

Por su parte, el margen de explotación concluye, al 31 de marzo, en 254,3 millones de euros, un 1,8% más que un año atrás, con unos costes operativos que se mantienen a un nivel similar que en el primer trimestre de 2018, lo que conlleva una mejora de la ratio de eficiencia de la actividad bancaria con amortizaciones, que pasa del 46,6% de hace un año al 46,5% actual, gracias a los mayores ingresos.

Por lo que se refiere al balance de Bankinter, los activos totales del Grupo suman a 31 de marzo 78.287,2 millones de euros, un 9,8% más que en el primer trimestre de 2018.

El total de la inversión crediticia a clientes asciende a 55.801,4 millones de euros, un 5,4% más que a la misma fecha de hace un año. Poniendo el foco en la cartera de inversión crediticia en España, el dato es de 50.200 millones de euros, que comparan con los 48.000 millones de hace un año, lo que supone un crecimiento del 5%, cuando el sector ha vuelto a reducir su cartera en un 2,1% con datos a febrero del Banco de España.

En cuanto a los recursos minoristas de clientes, cierran este primer trimestre en 51.579,4 millones de euros, lo que significa un 9,6% más que hace un año. Del total de ese volumen, 47.300 millones de euros corresponden a España, con un crecimiento del 9% en 12 meses, frente al 6,1% de crecimiento sectorial también con datos a febrero.

Líneas de negocio complementarias y creciendo a buen ritmo

Los resultados ponen de manifiesto que el crecimiento orgánico es, trimestre a trimestre, la base del avance eficiente del banco, apoyado en el negocio recurrente con clientes.

Dentro de las cinco líneas estratégicas en las que se sustenta, Banca de Empresas es la que mayor contribución realiza al margen bruto de la entidad, un 27%. La cartera de inversión crediticia de este segmento persevera en su crecimiento hasta alcanzar los 23.900 millones de euros, frente a los 22.700 millones de hace un año. De esa cifra, 22.600 millones corresponden a la cartera crediticia empresarial en España, que supone un 4,3% más que hace un año, lo que contrasta con una reducción del 5,7% experimentada por el sector, con datos a febrero del Banco de España. Ello significa que Bankinter afianza su cuota de mercado en este negocio.

La mitad del crédito de este segmento procede del negocio con pequeñas y medianas compañías, que ha aumentado un 8%, respectivamente. El restante 50% procede de grandes corporaciones. En el global de Banca de Empresas se incrementa un 4% el volumen de clientes activos.

Dentro de su estrategia dirigida a convertirse en el banco de referencia de las empresas, Bankinter está impulsando el negocio de Banca Internacional con el fin de apoyar las operaciones empresariales en el exterior. Muestra de este impulso es el crecimiento de la inversión crediticia en Banca Internacional, del 25%, hasta situarse en 4.900 millones de euros. El margen bruto de esta actividad crece un 16%.

Banca de Inversión es otra de las áreas dentro del negocio con Empresas en las que Bankinter se está reforzando, como demuestra el crecimiento del 20% en la inversión, hasta totalizar 2.300 millones, con un incremento de los ingresos por comisiones del 75% y del 31% en el margen bruto.

El segundo pilar estratégico del Grupo Bankinter pivota sobre la Banca Comercial, enfocada a personas físicas, que supone el 26% del margen bruto del banco. En él sobresalen Banca Privada y Banca Personal, negocios en los que la entidad se ha convertido en un referente en el mercado español.

El patrimonio bajo gestión de Banca Privada alcanza los 37.500 millones de euros frente a los 35.800 millones de hace un año, un 5% más, si bien el efecto mercado supuso un incremento de las carteras de 1.200 millones. El patrimonio nuevo captado en este primer trimestre entre los clientes de Banca Privada fue de 1.800 millones. En Banca Personal, el volumen gestionado aumentó, igualmente, un 5%, hasta 22.500 millones.

Destaca significativamente la evolución de los recursos típicos y de la inversión crediticia en Banca Comercial. Como ejemplo de lo anterior, sobresalen los datos de productos clave en la estrategia del banco, como la cartera de cuentas nómina o las hipotecas. El saldo total de la Cuenta Nómina creció un 23% y acumula un volumen de 8.700 millones de euros.

Igualmente destacable es la nueva producción hipotecaria en España durante el primer trimestre, que aumentó un 9% en comparación con similar periodo de 2018, con un avance supeditado a una rigurosa política de riesgos, como lo demuestra el hecho de que el importe concedido en estos préstamos suponga el 65% de la garantía ofrecida por los clientes solicitantes, en el parámetro denominado Loan to Value.

Con las nuevas operaciones hipotecarias, en la que los préstamos a tipo fijo ostentan un peso del 33%, Bankinter cierra el trimestre con una cuota de mercado del 5,8%. El saldo total hipotecario suma ya 22.200 millones en el mercado español, con un Loan to Value del 59% y un 7% de hipotecas a tipo fijo.

Por su parte, Línea Directa Aseguradora, compañía 100% propiedad de Bankinter, aportó al margen bruto un 20%, con un crecimiento en primas del 7,2%, hasta 218,6 millones, y con una cartera de clientes un 7,7% superior a la de hace un año: cuenta con 3,08 millones de asegurados. En cuanto al ratio combinado del Grupo Línea Directa asciende al 87,6%, y con un ROE del 38%.

En lo que respecta al negocio de Consumo, operado por Bankinter Consumer Finance, siguió mostrando una línea de crecimiento exitosa, con un incremento del 31% en inversión, que se situó en 2.100 millones, y un aumento del 18% en la cartera de clientes, que ya suman 1,3 millones.

Mientras, Bankinter Portugal, la línea de negocio más recientemente incorporada al banco, mostró, un trimestre más, un vigoroso avance. El Beneficio Antes de Impuestos se incrementó un 16%, hasta 22 millones de euros. Asimismo, tanto la inversión crediticia como los recursos captados crecieron un 12%, al alcanzar 5.600 millones de euros y 4.300 millones, respectivamente.

Como balance, todas las líneas de negocio mencionadas se nutren de una base de clientes mayoritariamente digital: el 92,7% de ellos se relacionan con el banco vía móvil, PC o tableta, y el 66% recurre a la firma digital para diversas operaciones.

Capítulo aparte merece la operación corporativa que Bankinter prevé cerrar este trimestre, la ya anunciada adquisición del negocio minorista de EVO Banco y de la filial de crédito al consumo en Irlanda, Avantcard. Con estas incorporaciones, el Grupo Bankinter impulsará tanto su diversificación geográfica, al entrar en un nuevo mercado de la Eurozona, como la de su cartera de clientes, al sumar usuarios de perfil más joven y 100% digital. Todo ello redundará en un avance en la trayectoria del Grupo Bankinter.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.