Los índices USA, también los inversores, disfrutan de un periodo dorado, estos días han conseguido rebasar los máximos históricos del pasado otoño superando las dificultades económicas y caída de resultados de las empresas que componen los índices.

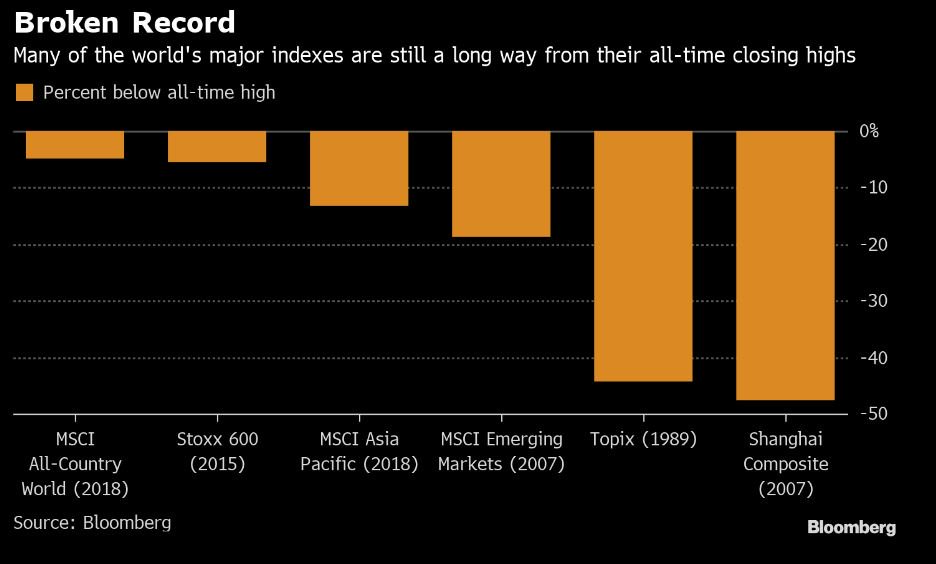

El record de las bolsas USA es un hecho aislado, las bolsas de los principales índices globales aún se encuentran a buena distancia de sus respectivos niveles máximos históricos, vean:

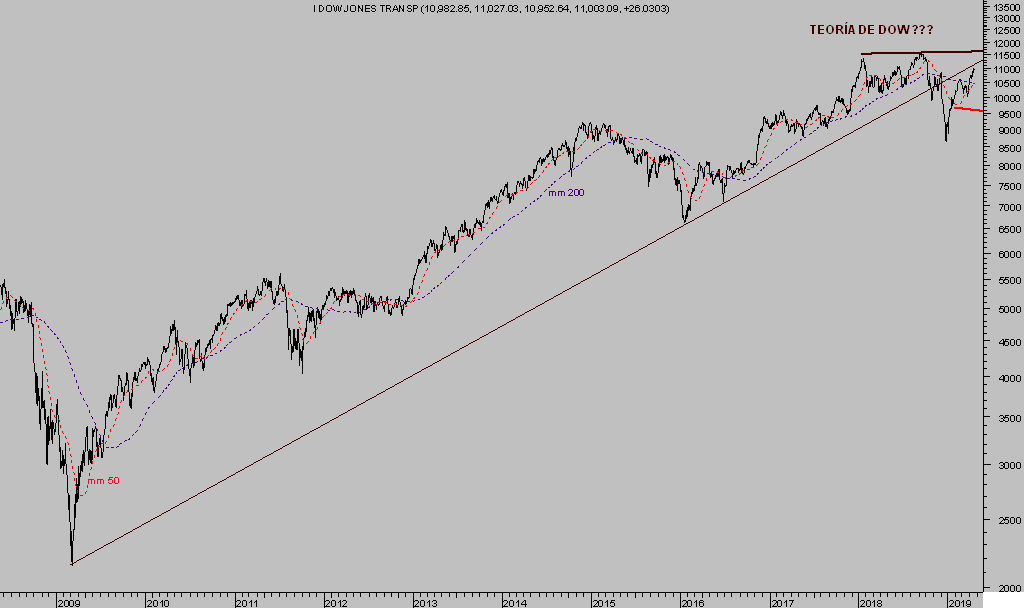

Índices como el SP500 o el Nasdaq han conquistado niveles record y el Dow de Industriales ha quedado a escasos puntos, pero otros, como el Dow de Transportes o el Russell-2000, aún se encuentran por debajo de sus máximos del pasado año, las lecturas e implicaciones de este detalle no deben pasar desapercibidas y han sido explicadas en distintos post recientes.

DOW TRANSPORTES diario.

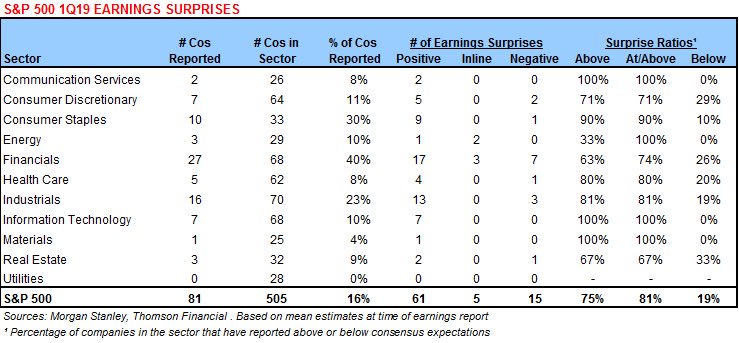

Wall Street y diversos titulares de prensa especializada están justificando el asalto a máximos de los índices en la idea de que esta temporada de resultados empresariales del primer trimestre, ya han publicado cerca de 190 compañías, está sorprendiendo positivamente (?¿), porque el 75% de las empresas han batido expectativas.

Lo más importante y menos divulgado es que las revisiones a la baja de las estimaciones de beneficios lanzadas por los analistas habían sido más duras que los datos que los expertos conocían de antemano.

Este juego de Wall Street es práctica usual y motivo por el que incluso en periodos de recesión, con caída fuerte de beneficios, el porcentaje de empresas que baten expectativas suele ser elevado.

Dejan así margen para el optimismo y para justificar, con el argumento de haber batido expectativas, las recomendaciones de comprar acciones, recomendaciones=comisiones, de las que vive el denominado «sell side» del mercado.

Ayer publicaron resultados dos iconos del mundo del motor USA. Tesla perdió otros $414 millones de dólares, su posición de capital se está deteriorando y la capacidad productiva se ha reducido de forma que se atisba imposible atender la demanda.

Harley Davidson también ha presentado unos resultados decepcionantes, que han sido utilizados por Trump para atacar a Europa. El beneficio de Harley cayó un 27% en el primer trimestre debido según la propia empresa a diversos factores: «falling demand, higher costs from U.S. tariffs and European taxes on imports of its motorcycles hurt earnings».

Sin embargo, el presidente Trump culpó a Europa de los malos resultados de Harley Davidson y amenazó con tomar represalias. Observen el Tweet que publicó tras conocer los resultados:

- Harley Davidson has struggled with Tariffs with the EU, currently paying 31%. They’ve had to move production overseas to try and offset some of that Tariff that they’ve been hit with which will rise to 66% in June of 2021.” @MariaBartiromo So unfair to U.S. We will Reciprocate!

Amenaza que se une a la lanzada semanas atrás con motivo de las ayudas de la UE a Airbus, que Trump entiende como competencia desleal para Boeing. El ambiente comercial USA-UE se está caldeando y cualquier reacción, imposición arancelaria, puede ser realmente dañina en el actual contexto de desaceleración económica global. Veremos.

La temporada de resultados avanza, por tanto, en calma a pesar de que retratadas cerca de un tercio de las empresas los resultados reflejan contracción ligeramente superior al 3%, respecto al mismo periodo del año anterior, y de continuar así será la primera contracción trimestral de beneficios desde 2016.

Los márgenes están disminuyendo y bajo estrecha vigilancia, por los motivos críticos explicados en post de ayer, mientras que la principal fuente de demanda de acciones, compra de autocartera, y sustento de las cotizaciones irá perdiendo fuelle en los próximos meses desde el record histórico del pasado año de casi un Billón de dólares.

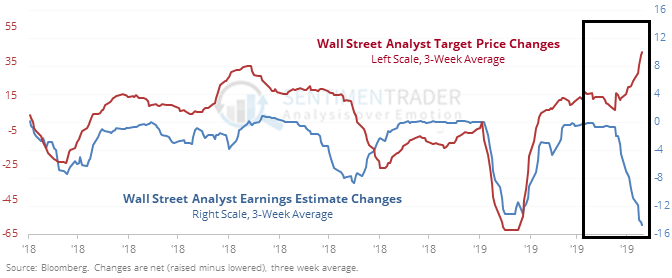

En las últimas semanas, los expertos de Wall Street se han dedicado a subir los niveles objetivo para el cierre de la bolsa este año, mientras el deterioro económico global avanza y continúa afectando a los beneficios empresariales, es decir, mientras que han estado rebajando las estimaciones de beneficios empresariales.

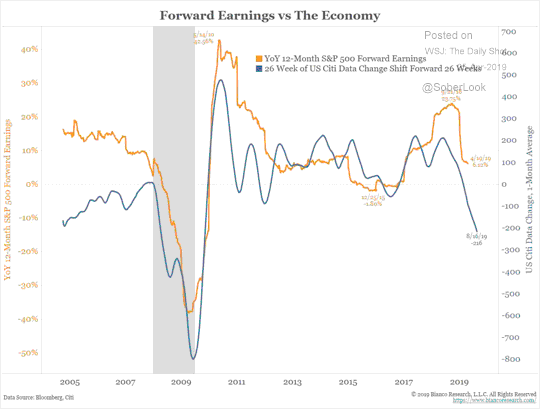

Y las expectativas de beneficios empresariales que maneja Wall Street chocan también con la evolución macro, según comparativa del indicador de momentum económico, elaborado por City, frente a las proyecciones de beneficios, mostrada el gráfico siguiente:

Descorrelaciones y divergencias llamativas que denotan desconcierto, entramado que típicamente se presenta en fases finales de ciclo. Alrededor de dos tercios de directores financieros -CFO- de empresas USA, consultados por Duke University para su Global Business Outlook. predicen que en el tercer trimestre de 2020 comenzará la recesión USA.

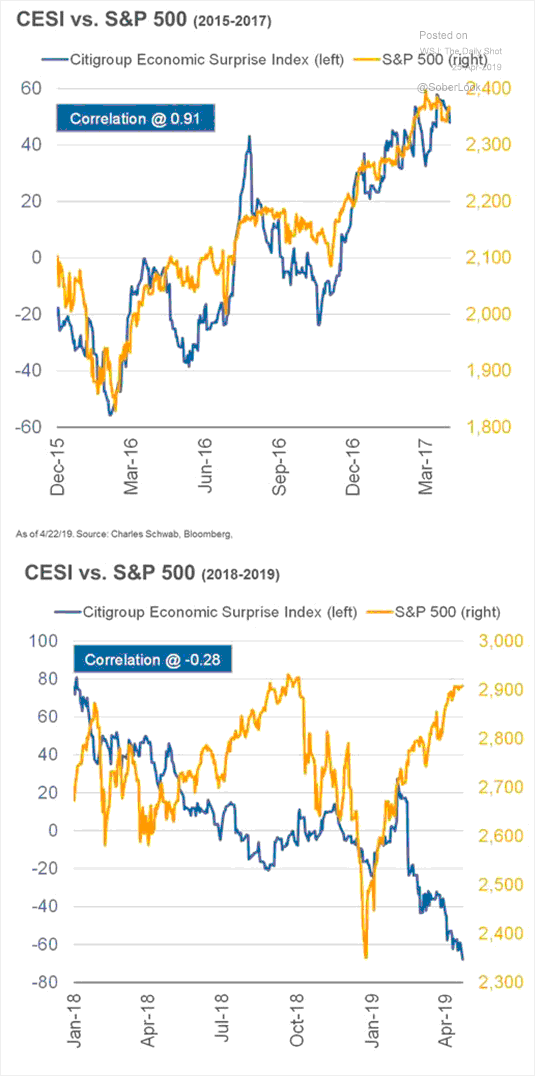

La correlación entre el índice de sorpresas económicas de City y el SP500, del 91%, también está siendo quebrada y generando divergencias, a priori, peligrosas para el futuro de la renta variable.

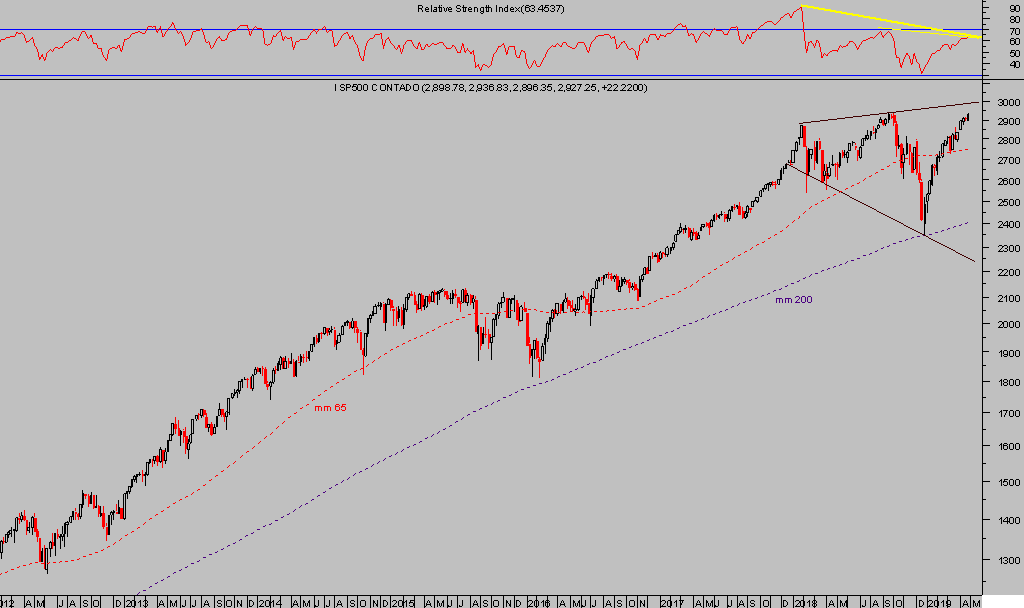

Con estos mimbres, el SP500 ha sido capaz de desplegar un rally histórico, 25% de rentabilidad en tan breve espacio de tiempo (17 semanas), cotiza en máximos históricos después de la potente espantada alcista iniciada desde los mínimos del 24 de diciembre.

S&P500 semana

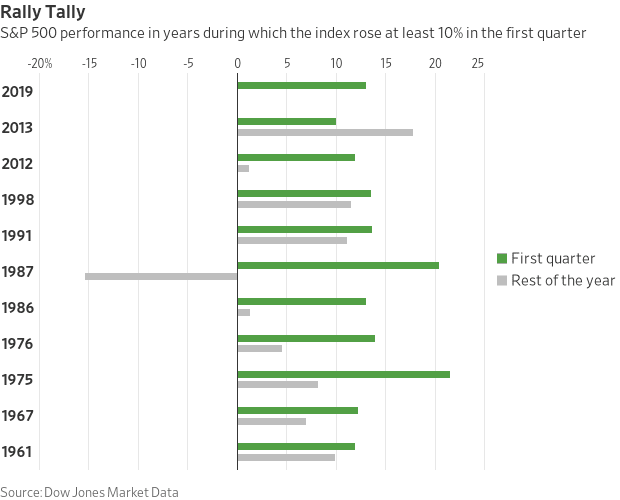

Según datos históricos, cuando el mercado, medido a través del S&P500, sube en el primer trimestre por encima del 10%, suele indicar que la rentabilidad máxima para el conjunto del año ha sido alcanzada y el resultado esperado para el resto del año es más débil.

En todas las ocasiones excepto en 2013, según desvela la estadística, el SP500 se ha comportado de acuerdo con lo antes expuesto y cabe también esperar que el índice cierre 2019 en positivo, pero por debajo de los niveles actuales.

El actual entorno de mercados y análisis de escenarios técnicos, invita al desarrollo de estrategias de riesgo mínimo y controlado frente a un potencial de revalorización realmente interesante. Estrategias publicadas y sugeridas en post recientes (exclusivas para suscriptores).

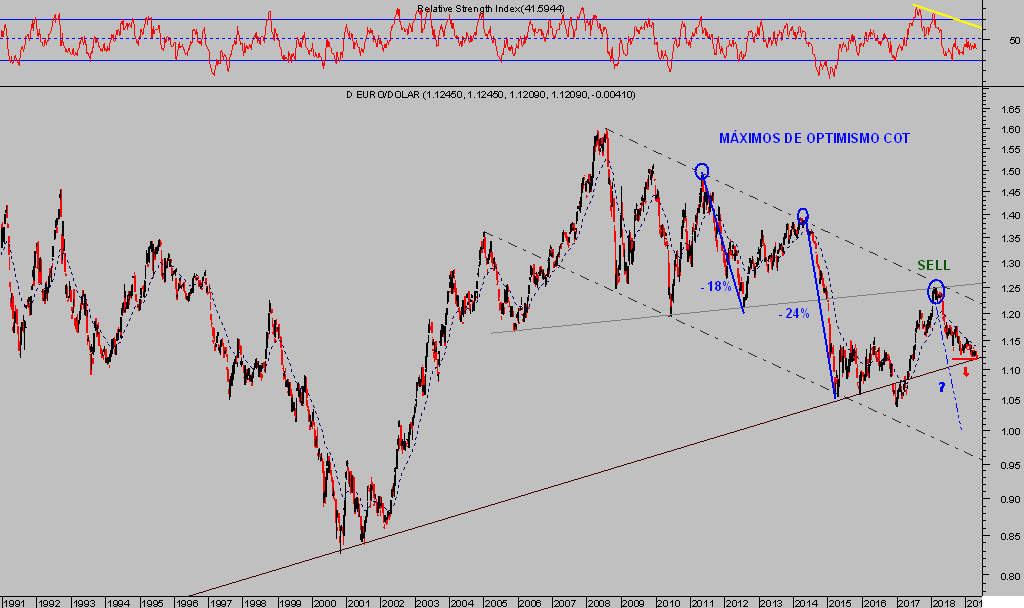

Para terminar, recordamos la posición y proyecciones del cruce Euro-Dólar, escenario más probable proyectado aquí desde el pasado año de encaminarse hacia la paridad, ahora que cotiza en mínimos del año en 1.1135 y estaría tratando de quebrar importante referencias técnicas de soportes relevantes

EURO-DÓLAR, semana.

El contexto de deuda masiva adquirida por países emergentes y denominada en Dólar hace de cualquier movimiento de fortaleza del Dólar una pesadilla para los emisores, que igual que sucedió en agosto de 2018, que se traslada en forma de volatilidad en mercados de divisas, encarecimiento de la deuda, alzas de los tipos de interés locales, caída de los mercados de bonos y de renta variable.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com