«Los mercados esperan nuevas inyecciones de liquidez del Banco Central Europeo a los bancos de la Eurozona, con la mirada puesta, que nadie se engañe, en la lastimada banca italiana. Draghi no ha querido normalizar la política monetaria ni hacer gestos sobre el uso y abuso del dinero hipotecario muy barato, en mínimos históricos, para inflar las grandes burbujas inmobiliarias existentes en la mayor parte de los países europeos. Burbujas en zonas, cada vez más amplias, de las grandes ciudades de Alemania, Holanda, Francia, España, Irlanda y Portugal. Precios de compra prohibitivos para la gran mayoría de individuos y familias, con una traslación muy dolorosa hacia los alquileres. Ahorradores y especuladores manifiestan aversión a invertir en Bolsa, tras el batacazo del año pasado y las miserias de los últimos diez años, más patentes en el mercado español, que en otros. Además, se ha roto, otra vez, la sincronía con Wall Street. La mayor Bolsa del mundo vuelve a tocar máximos de todos los tiempos y nadie puede seguirla. Pero cuando el río se enfurece allí, aquí se desborda. Por eso la gente, e refugia en la liquidez y en el ladrillo», me dice el analista jefe de un banco de inversión.

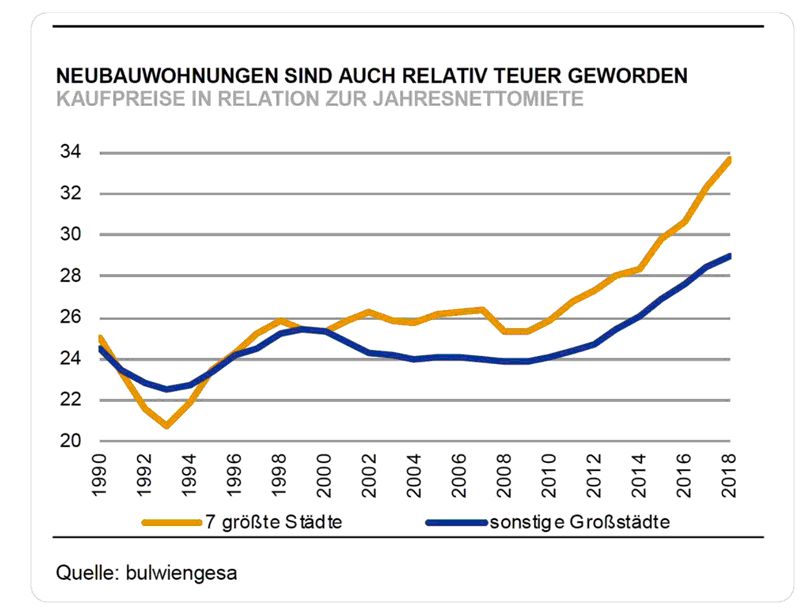

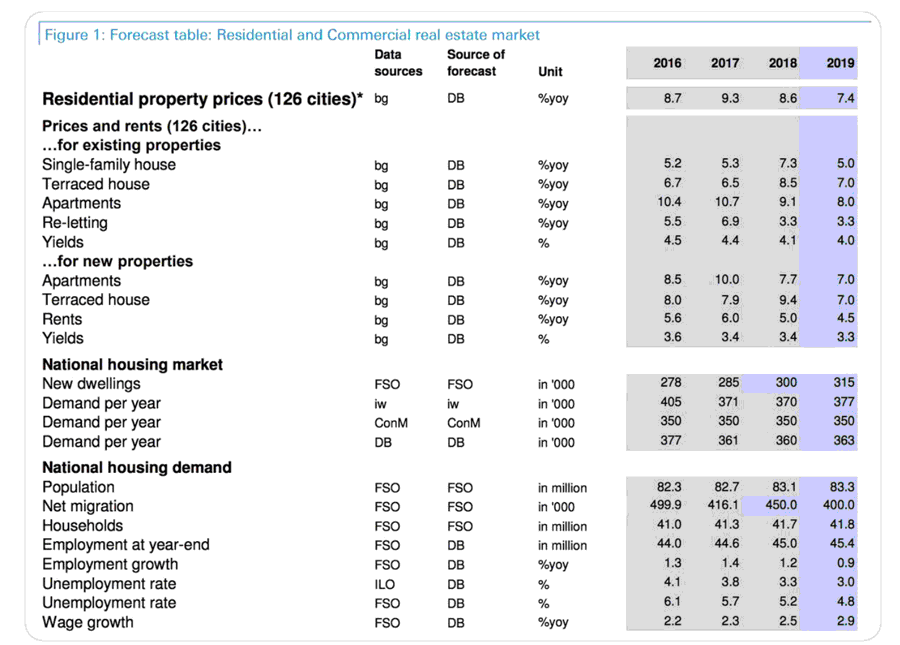

Los precios inmobiliarios alemanes han aumentado bruscamente. En las grandes ciudades, los nuevos edificios ahora cuestan 34 veces el alquiler anual, hasta 2010 fue 26 veces más común. Los alemanes todavía pueden permitirse este b/c todavía son relativamente bajos endeudados, a diferencia de los holandeses, por ejemplo. Deutsche Bank espera que los precios de las propiedades residenciales aumenten en otros 7.4% este año, impulsados por salarios más altos, un mayor número de hogares, migración neta positiva y muy poca oferta.

Holger Zschaepitz @Schuldensuehner

Mientras, S&P Global Ratings apunta a mayores subidas en el mercado inmobiliario español que en el resto de las grandes economías de la eurozona. Según la calificadora de riesgos, el precio de las casas en España, que registró en 2018 una subida nominal estimada del 6,6%, aumentará este año un 4,5 %, desacelerándose al 3,4 % el próximo año y al 3 % un año después, aunque S&P advierte de que al seguir creciendo más que los ingresos previstos de los hogares, la accesibilidad a la vivienda seguirá empeorando en los próximos años.

En este sentido, como consecuencia de la profunda caída de los precios inmobiliarios en España durante la crisis, la accesibilidad a la vivienda aún se encuentra en niveles mejores que antes del estallido de la burbuja inmobiliaria, registrándose una ratio de precios respecto de los ingresos un 29% por debajo de los máximos observados en 2007, aunque un 25% por encima de la media a largo plazo.

Asimismo, S&P considera que los bajos tipos de interés aplicados a los préstamos hipotecarios para la adquisición de vivienda siguen sirviendo de apoyo a la accesibilidad a la vivienda en España, apuntando que, dado el repunte de la inflación entre mayo y octubre de 2018, los tipos reales llegaron a ser negativos.

Al margen de España, la agencia prevé que los precios inmobiliarios seguirán subiendo, aunque a menor ritmo que en años anteriores, con la excepción de Italia, donde se prevé una subida del 0,5% este año, que se acelerará al 1,3 % en 2020 y al 1,6 % en 2021.

En el caso de Alemania, los precios subirán en 2019 un 3,9%, aunque en los dos próximos ejercicios las subidas se moderarán al 3,3 % y el 3 %, respectivamente, mientras que en Francia las casas subirán un 2,4 % este año y se encarecerán un 2 % en cada uno de los dos próximos ejercicios.

«No esperamos un endurecimiento de los estándares aplicados para la concesión de hipotecas en algún momento cercano», apuntan los analistas de S&P al referirse al mercado inmobiliario europeo, añadiendo que la mejora de los ingresos reales disponibles, así como la previsiblemente muy gradual subida de los tipos de interés y la «feroz competencia» entre bancos «sugieren que los estándares deberían seguir siendo relativamente favorables».

Moisés Romero

La Carta de la Bolsa

Muchas gracias por la explicación de la influencia del Banco Central Europeo en los mercados.