Los inversores de bonos raramente han visto pérdidas como esta en los últimos 40 años o más. Cualquier otro movimiento más alto en las tasas podría conducir al peor año desde 1976 en términos de retornos de bonos totales. Así de claro, así de sencillo como se comprueba en los gráficos adjuntos. Se vuelve a ratificar que la renta fija, término que en su día era sinónimo de tranquilidad y bienestar para los ahorradores (recuerden el término rentista) ni es renta ni es fija. La clave está en que la rentabilidad va en sentido contrario al del precio. sólo al vencimiento, la cuadratura del círculo deja de ser tal. Aún hoy, cuando los ahorradores van a un banco y se plantan cara a cara con el gestor, la exposición inicial es la de siempre: «yo quiero algo seguro, algo que me dé un dinero fijo y que no tenga riesgo». Entonces, el gestor les ofrece bonos, obligaciones, letras del Tesoro, convertibles, preferentes y, en general, un amplio muestrario de lo que siempre se ha mal llamado renta fija…»

«La renta fija ni es renta ni es fija. Algo que deben enseñar ya en los colegios, universidades y desde las instancias de los Reguladores. Nada ni nadie estamos a salvo en una coyuntura de Represión Financiera sin precedentes ¿Renta fija? Salvo que llegues al vencimiento, los precios de estos bonos y activos mal denominados como seguros fluctúan de precio todos los días. Además, muchos de ellos no tienen liquidez, con lo que la premura o la necesidad de deshacerse de un bono u obligación puede comportar pérdidas importantes ¿Esperar al vencimiento? Es la mejor opción siempre que el emisor no entre en concurso, algo que está muy de moda en los últimos años o que el tenedor de esos títulos tenga capacidad de aguante suficiente hasta el vencimiento», escribíamos recientemente en La carta de la bolsa

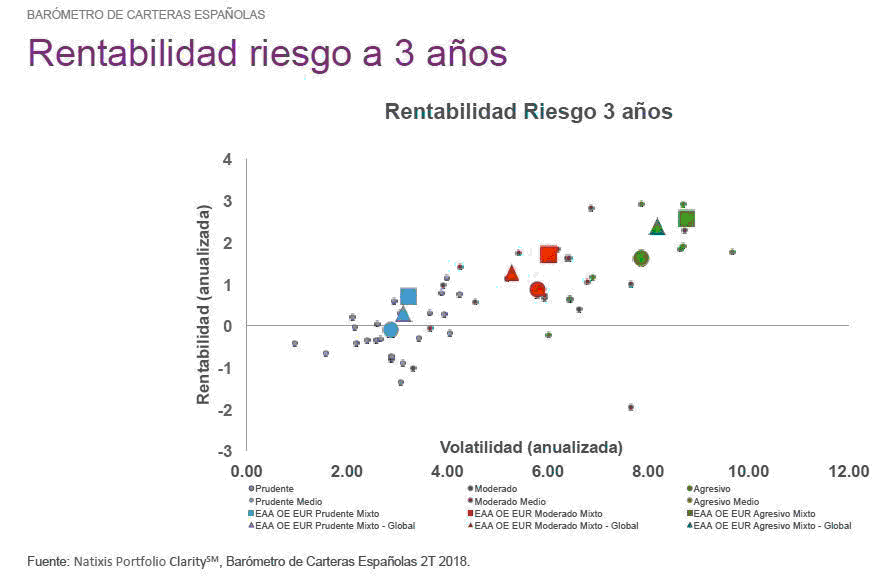

Hay más datos. Como se aprecia en el gráfico de Natixis Investment Managers, por una volatilidad anualizada del 3% a tres años un perfil prudente habrá obtenido una rentabilidad nula e incluso negativa. Sufrir por nada a cambio, escribía hace unas semanas Regina R. Webb |Funds People.

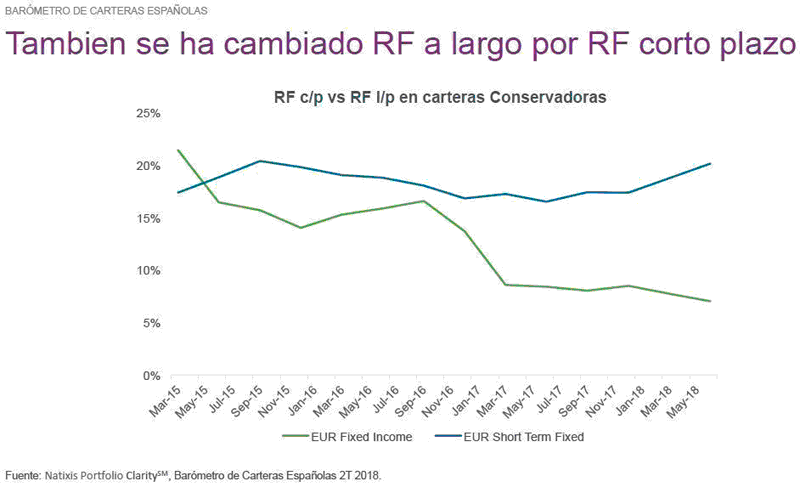

Y esta tendencia se refleja en los flujos de patrimonio. “Se ha universalizado la preocupación por la renta fija”, resume Juan José González de Paz, consultor senior en el equipo de Dynamic Solutions de Natixis IM. Según datos del último barómetro de carteras españolas realizado por la gestora, la ventas se han extendido de manera generalizada entre la renta fija durante el segundo trimestre de 2018. Los inversores han vendido desde deuda de gobiernos, hasta nichos de mayor riesgo como high yield, emergentes y convertibles. “Incluso se ha reducido peso en los fondos de renta fija flexible global, hasta ahora la solución preferida para la renta fija”, apuntan desde la gestora.

Pero hay una excepción: los fondos de deuda de corto y ultra corto plazo. Como revela el estudio, la mayor rentabilidad a vencimiento de los bonos a largo plazo parece no compensar su mayor riesgo de duración incluso a pesar de que el los plazos más cortos a vencimiento el retorno es negativo. “Mejor la rentabilidad mala conocida”, añade González de Paz.

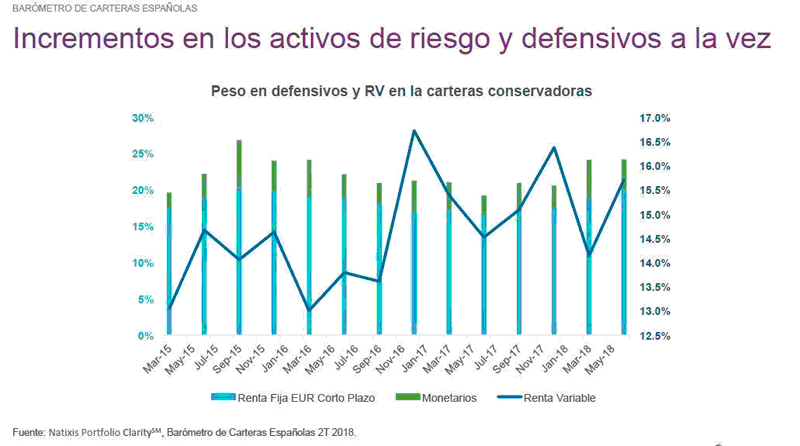

Se está produciendo una transformación en la manera de estructurar una cartera diversificada. El inversor español se encomienda a la renta variable y a la liquidez como sus dos pesas principales. Es lo que desde Natixis llaman una gestión barbell (una barra con pesas) por la reducción significativa de activos céntricos como la renta fija tradicional y el refuerzo de estrategias tan opuestas como es la bolsa y los bonos short term.

Como se aprecia en el gráfico anterior, mientras el peso en renta fija defensiva se ha mantenido estable en el trimestre, el de la renta variable se ha recuperado hasta niveles de año. Pero mientras tradicionalmente los flujos entre ambos nichos ha sido cíclico, ahora la tendencia es reforzar ambas patas. Así, en el segundo trimestre el porcentaje de las carteras españolas conservadoras en ambas estrategias era de poco más del 37%.

Moisés Romero

La Carta de la Bolsa