“El rally de las Bolsas en el primer trimestre del año ha sido lo suficientemente bueno como para cerrar las operaciones todo el año y no hacer nada más”. Esta frase es la que revolotea entre muchos fondos de inversión europeos y norteamericanos. Y en realidad no les falta razón. El tema es que en estos tres primeros meses de ejercicio la renta variable ha logrado rentabilidades superiores a lo esperado para todo el año, superando el doble dígito (en mi caso, a final de 2018 les comenté que esperaba un año verde pero con menores ganancias que los anteriores y no pensaba que se llegase al 10%, sino tan sólo un dígito).

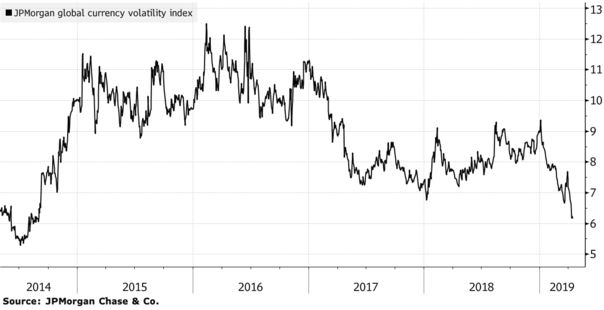

Una prueba de la “calma” de los inversores es la volatilidad. El indicador JPMorgan Global Currency Volatily (ver el siguiente gráfico), que mide la volatilidad de las divisas cayó más de un 6% hasta su cierre más bajo desde el año 2014, debido a la inacción de los Bancos Centrales en lo referente a los tipos de interés. pero la volatilidad también ha caído significativamente en todas las clases de activos. En el mercado de bonos de USA, El Move Index de Bank of America el mes pasado tocó un mínimo histórico.

Gráfico: JP Morgan

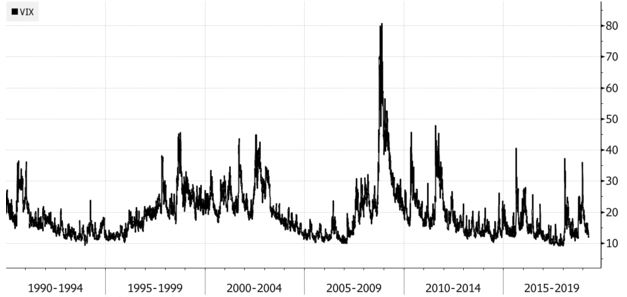

El índice de volatilidad VIX alcanzó su punto más bajo desde octubre el pasado viernes (en el gráfico se puede apreciar que está en niveles realmente muy cómodos). Pero conviene recordar que, generalmente, cuando sube, lo suele hacer de forma más brusca que cuando cae y suele obedecer a que estando en una zona de confort produce una falsa complacencia a los inversores. Pero Morgan Stanley es uno de los que viene advirtiendo de que la calma no durará eternamente y ve dos razones por las que la baja volatilidad terminará por subir: si la Reserva Federal se mantiene dócil y los datos macro se debilitan.

Gráfico: Reuters

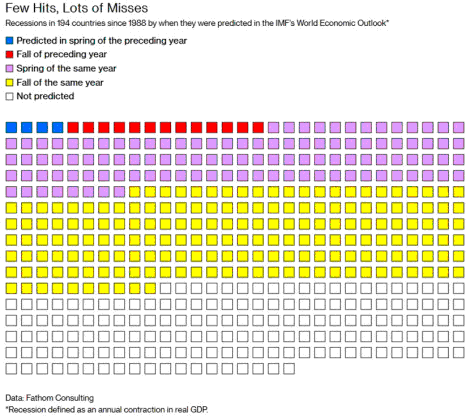

Y todo esto nos lleva de vuelta al manido tema de si entraremos en recesión económica o no, máxime tras las pesimistas cifras dadas por el FMI. Pero no se preocupen, aquí no hay magos ni adivinos. El siguiente cuadro, basado en el trabajo de Andrew Bridgen, economista jefe de Fathom Consulting, muestra que el FMI solo ha logrado pronosticar 4 de las 469 recesiones desde el año 1988. ¿No está mal,l verdad? Seguro que usted echando una moneda al aire hubiese acertado más veces. Total, que el FMI anticipó correctamente sólo 4 recesiones y encima eran de países exóticos, porque respecto a los países “desarrollados” no dio ni una vez en el clavo.

Gráfico: Fathom Consulting

Mi opinión es que estamos en una desaceleración (contracción del crecimiento) y antes de un año y medio o dos años no creo que asistamos a una recesión de Estados Unidos (y digo Estados Unidos porque si ellos caen arrastran al resto de mercados). Veamos algunos indicadores que se utilizan para anticipar una recesión:

– Es cierto que la ligera inversión de la curva de tipos pues metió el miedo en el cuerpo a más de uno, ya que hablamos de unos de los indicadores más “fiables” de cara a anticipar la llegada de una recesión, pero también lo es que aunque acierte, de media pasan entre 12 y 20 meses hasta que se materializa la recesión. Dicha inversión de la curva consiste en que los bonos a corto plazo (un mes, tres meses, etc) ofrecen una mayor rentabilidad que el bono a diez años. La inversión de la curva tampoco es que en esta ocasión haya durado mucho tiempo, pero esa no es la cuestión, sino que estamos en un momento especial y como tal hay que analizar el contexto en el que vivimos. Con esto lo que quiero decir es que con las compras masivas de bonos por parte de los bancos centrales y otras cuestiones, es normal que asistamos más veces a ver la curva invertida, de manera que las posibilidades de que en esta ocasión genere una falsa alarma se incrementan, claro.

Históricamente, una vez que la rentabilidad del bono a un año supera a la del bono a 10 años se ha producido una recesión entre nueve y veinticinco meses después.Por ahora, el actual episodio de inversión de la curva ha sido menos profundo y ha durado tan solo una semana en la que, de hecho, en algunos momentos, el diferencial ha vuelto a terreno positivo”,el efecto que han podido tener los programas de compras masivas de bonos de los bancos centrales sobre la comprensión de las primas de los bonos y la caída de las expectativas de inflación. Todo ello, junto a otros factores estructurales, podrían provocar que la curva se invirtiera más a menudo.

– También hay otros elementos que se utilizan para ello. Uno sería la reversión de la construcción de viviendas nuevas, es decir, cuando la construcción de viviendas caen más de un 4% durante meses seguidos. Su ratio de acierto se encuentra entre el 70 y el 75%, que no está nada mal, eso sí, en los dos años y medio tras dar la señal. ¿Y en qué punto está este indicador? Pues viene cayendo más de un 4% mensual desde octubre del pasado año hasta febrero del presente ejercicio (por tanto más de 4 meses consecutivos).

– Cuando las peticiones de subsidios por desempleo caen tanto que forman un suelo y no caen más, es otro elemento de aviso y antes de 23 meses llega la recesión. En estos momentos se encuentra en mínimos que no se habían visto desde los años 60. A decir verdad, este indicador ha fallado varias veces, concretamente en cinco ocasiones desde los año 70.

Ismael de la Cruz

ismaeldelacruz.es