«Bolsa vs Intermediación Financiera; las gestoras españoles han muerto. Llegó la segunda revolución del sector»

Matías L. gestor jubilado define la situación por la que atraviesa la gestión de carteras en España y la intermediación financiera, en general, como «la segunda revolución del sector, que ha dejado sin hueco y sin vida a la mayor parte del sector. Primero fue el cambio histórico generado con la Ley de reforma del Mercado de Valores, en la que los Agentes de Cambio y Bolsa desaparecieron. Su negocio quedó en manos de los bancos y alguno que quiso ir por libre no duró mucho tiempo en cavar su propia sepultura. Desde hace unos años, han sido los bancos los que se han desprendido, sin prisa, pero sin pausa, de muchas de estas agencias y sociedades de valores. En el mismo acto, han aparecido gestores estrella, algunos de ellos ya estrellados, con sus fondos de autor, que solo han servido en épocas de bonanza. Quedan algunos independientes, que pronto echarán el cierre. En el enlace siguiente comprobarán quiénes son los reyes del negocio. Fácil de adivinar, por cierto…»

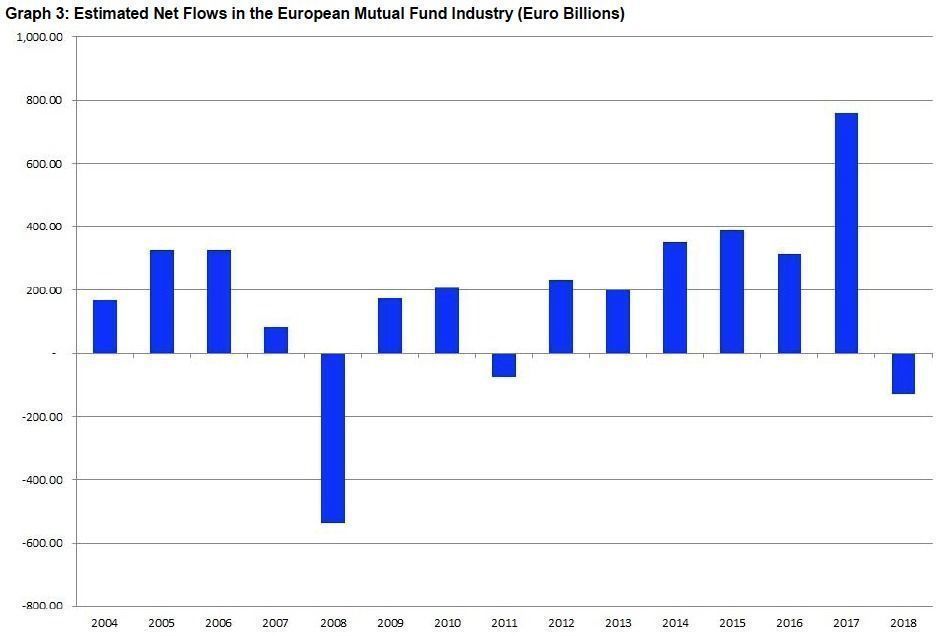

El 2018 fue un año muy difícil para la industria de fondos europea. El sector registró salidas de dinero que –según datos de Refinitiv, antigua Lipper Thomson Reuters- rondaron los 130.000 millones de euros, el mayor nivel desde la crisis financiera de 2008. Fue un entorno de mercado complicado, en el que la inmensa mayoría de las clases de activo registraron rentabilidades negativas, escribe Óscar Rodríguez Graña |Funds People. De hecho, aunque los reembolsos fueron importantes, el mayor daño para el sector lo provocó el efecto mercado, donde la depreciación de los activos derivó en una reducción patrimonial de 417.000 millones de euros. Ambos fenómenos sumados hicieron que el patrimonio gestionado por la industria europea se redujese el año pasado en casi 550.000 millones de euros, al pasar de los 10,4 billones a los 9,9 billones de euros (fuente de los gráficos: Lipper Thomson Reuters).

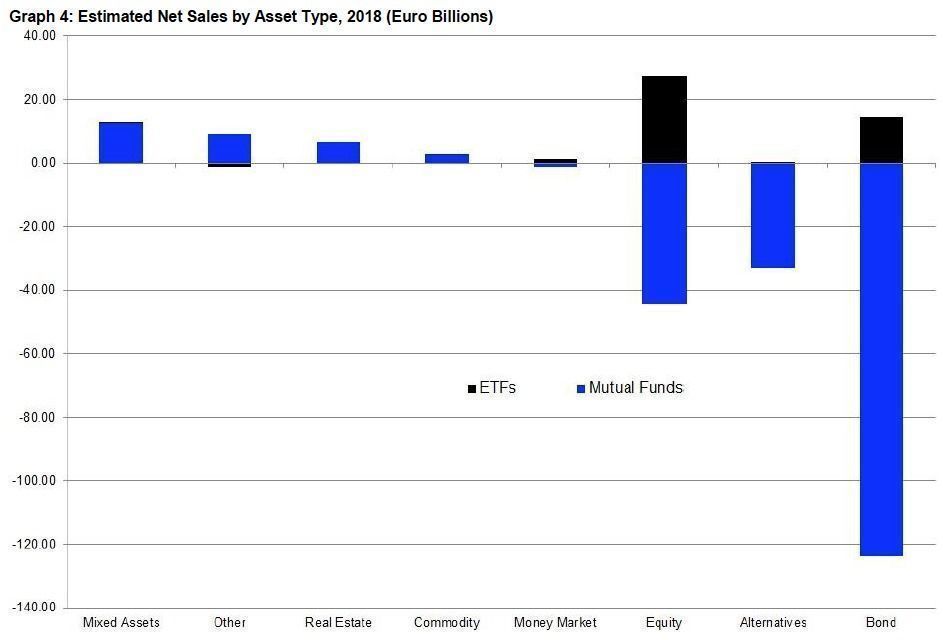

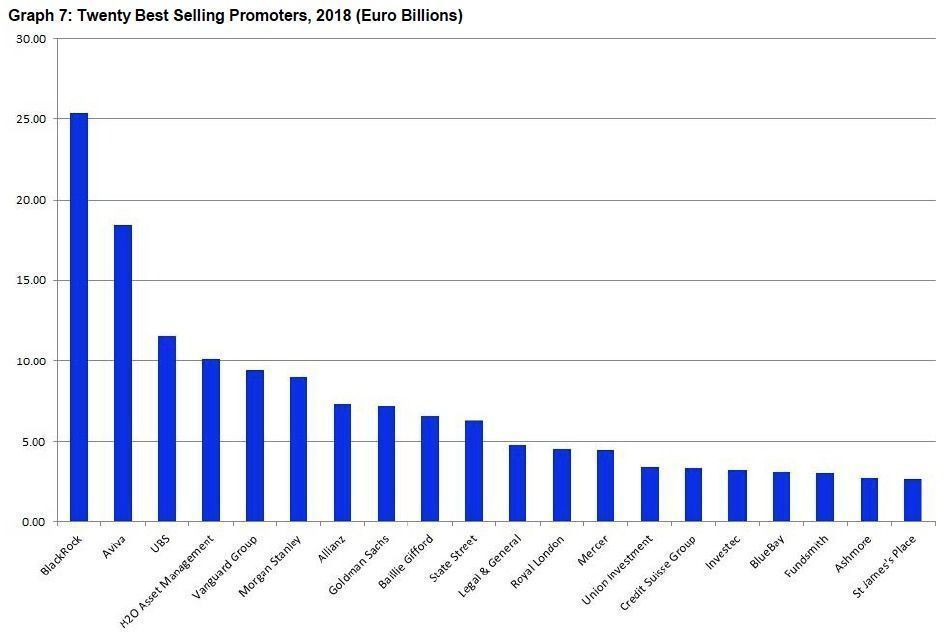

Sin embargo, en un año muy complicado para la industria, hubo entidades que lograron captar dinero en Europa. La que más lo hizo fue BlackRock. La firma americana se ha visto muy beneficiada por el interés de los inversores por los ETF. Los fondos cotizados han vuelto a experimentar el mismo fenómeno que en 2008 (durante la crisis financiera) y 2011 (crisis de deuda europea). Aquellos años, de salidas de dinero en la industria de gestión activa, estos productos captaron 53.000 y 16.700 millones, respectivamente.

En 2018, las entradas alcanzaron los 42.200 millones (27.500 fueron a ETF de renta variable y 14.600 a ETF de renta fija). Y fue BlackRock quien más logró aprovechar esta tendencia, ya que de los 25.400 millones capturados, el 75% los atrajo iShares.

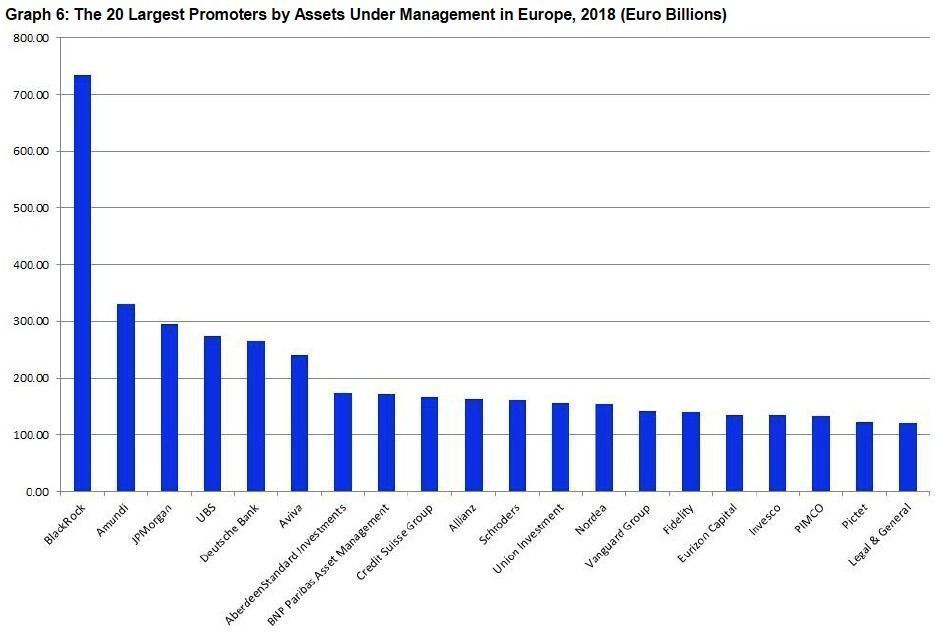

BlackRock se mantiene holgadamente como la mayor gestora por activos en Europa, con un patrimonio que a cierre de 2018 alcanzó los 735.000 millones de euros, volumen que duplica al que atesora Amundi, su más inmediato perseguidor (331.000 millones). Completan los cinco primeros puestos J.P.Morgan AM, UBS AM y DWS.

De las cinco mayores entidades por volumen gestionado en Europa, sólo BlackRock y UBS AM lograron situarse dentro del grupo de las cinco que más captaciones registraron el año pasado. La firma suiza, cuarta por activos a nivel europeo, fue después de Aviva (18.400 millones de entradas) la tercera que más captaciones registró en Europa el año pasado, con 11.500 millones. Logró este posicionamiento gracias al interés que recibieron sus productos de renta fija, estrategias con las que captó 10.100 millones, siendo la entidad que más dinero atrajo en esta categoría.

Líderes en captaciones en renta fija

Tras UBS AM, las entidades que más éxito comercializador tuvieron con sus fondos de renta fija fueron Vanguard (5.300 millones de entradas en sus ETF y fondos indexados), BlackRock (3.800 millones), Bank of America (3.000 millones) y Ashmore (2.900 millones).

Líderes en captaciones en renta variable

En renta variable, la que más captaciones recibió fue BlackRock (8.200 millones), seguida de Baillie Gifford (5.700 millones), Morgan Stanley IM (5.200 millones), Vanguard (4.200 millones) y State Street (3.900 millones).

Líderes en captaciones en multiactivos

En lo que respecta a los fondos multiactivos, la firma con más éxito en 2018 fue Allianz Global Investors (12.300 millones), además de Union Investment (5.600 millones), Eurizon Capital (5.000), J.P.Morgan AM (3.700) y Mercer (3.000).

Líderes en captaciones en gestión alternativa

Por último, en gestión alternativa, las gestoras que más dinero atrajeron el año pasado fueron H20 Asset Management (filial de Natixis IM), con 9.300 millones, seguida de BlackRock (2.000 millones), Merian Global Investors (1.600), BlueBay (1.300) y Man (1.200).

Mar Revuelta

La Carta de la Bolsa