Las cotizaciones bursátiles han creado un universo de ficción bien paradójico, se reafirma con cada subida de las cotizaciones en un marco de desaceleración de la economía y de márgenes y beneficios empresariales.

Las políticas de reflación de activos, orquestadas por los bancos centrales, son responsables de la divergencia entre la economía real y financiera bajo el argumento de que la salud y estabilidad financiera son imprescindibles para mantener la economía a flote.

Un círculo vicioso y peligroso que según Rick Rieder, de la mayor gestora de fondos del mundo BlackRock, debería intensificarse aún más. Es decir, aconseja que el BCE “acciones audaces” como comenzar la compra directa de acciones para incidir en la mejora del sentimiento de los inversores: “bolder action is needed to buoy investor sentiment”. Más madera!

La intensidad de las políticas monetarias empleadas hasta la fecha no tiene precedentes pero todavía se muestra insuficiente para revertir una situación económica y financiera complicadas, o peor, la magnitud de las intervenciones estaría complicando aún más la salida.

Recordemos que el BCE ha conducido su balance hasta niveles estratosféricos pero buena parte de esa liquidez inventada ha regresado a sus arcas (trampa de liquidez?), ya que los bancos prefieren mantener el exceso de reservas en efectivo depositado en el BCE, antes que prestar en una economía débil y con una calidad de demanda de crédito cada vez más dudosa.

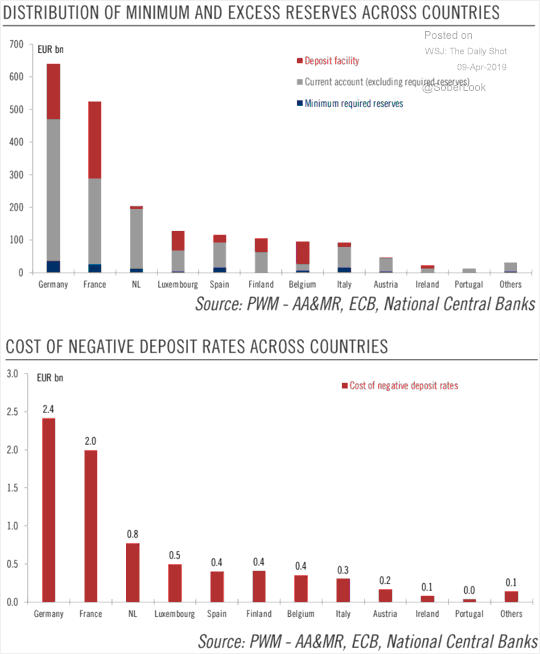

Con objeto de reducir este exceso de liquidez el BCE decidió aplicar una penalización a la banca por aparcar su dinero en las arcas del BCE, situando el tipo de interés de “facilidad de depósito” en negativo, -0.40%. La banca europea paga su castigo al BCE, cada año alrededor de 8.000 millones de euros.

El coste está siendo elevado y además supone una desventaja competitiva frente a bancos USA, por ejemplo, que sí están recibiendo remuneración por sus excesos de liquidez depositados en la FED, cerca de 40.000 millones de dólares.

El BCE trata de reducir la carga a la banca europea y estaría planeando un programa “tiered deposit rate” de escalonamiento de las reservas y exención por tramos.

Un movimiento que puede devenir en peligroso para el mercado, para el propio sector bancario, al interpretar que las políticas de tipos bajos -ZIRP- se pueden prolongar mucho en el tiempo. La credibilidad de los Bancos Centrales, del BCE en este caso, está en juego y las tendencias avanzan en su contra.

Los cuadros siguientes muestran, el primero la distribución del exceso de reservas en distintos euro-países y el segundo el coste derivado de la tasa negativa del -0.4%. Alemania y Francia a la cabeza en ambos.

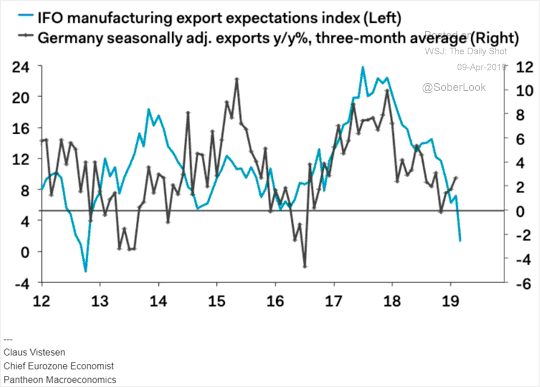

La economía europea va camino del estancamiento, con Alemania entre los países más débiles. El deterioro económico global está pasando factura a la maquina exportadora alemana, donde la actividad se ha ralentizado mucho, los pedidos están cayendo, las exportaciones se han desplomado, las perspectivas son negativas…

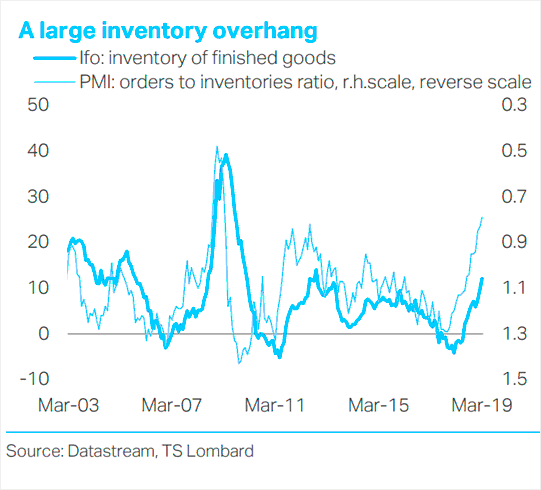

… y los inventarios se han disparado, cuestión que tendrá que ser resuelta antes de poder esperar mejora de la actividad y de la economía.

El aumento de los niveles de inventario es destacable:

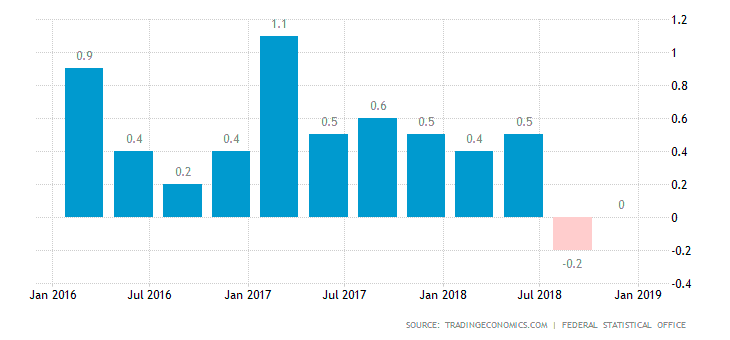

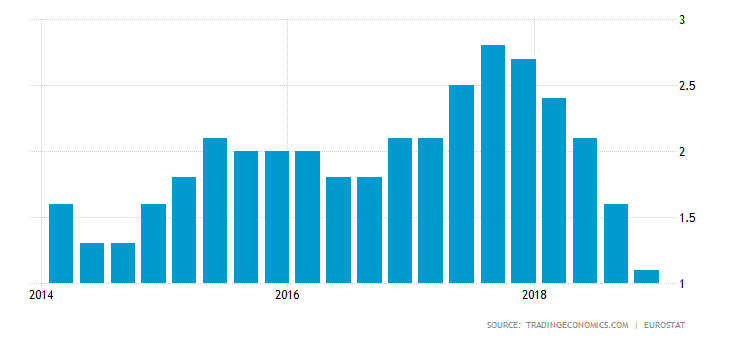

El crecimiento del PIB alemán cayó en el tercer trimestre del 2018 y quedó en cero en el cuarto…

PIB ( trimestral) ALEMANIA

… arrastrando al PIB europeo a la baja de forma significativa y hasta niveles comprometidos.

PIB (interanual) EUROPA.

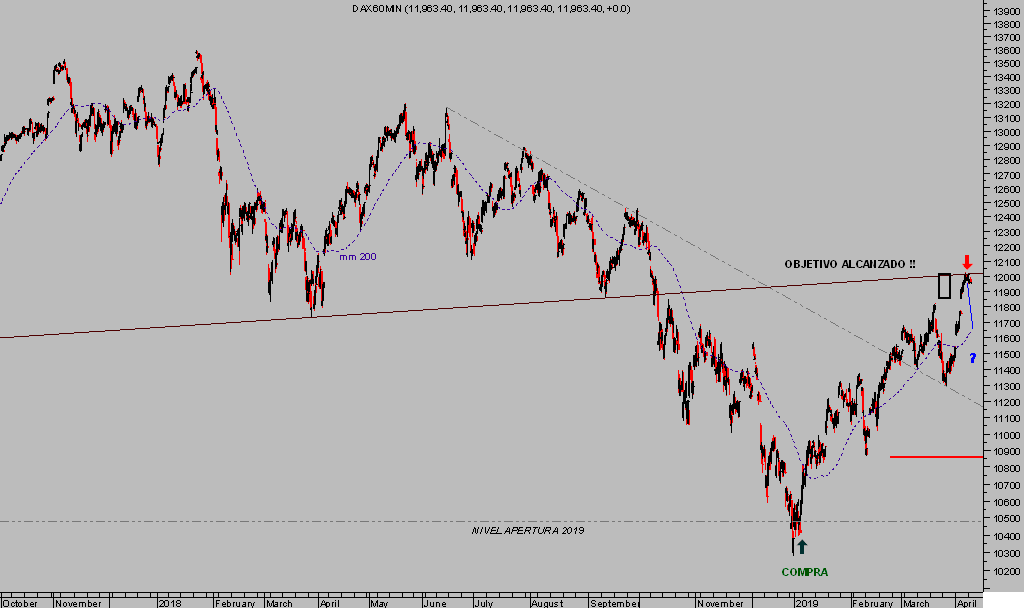

Las bolsas continúan ajenas a la realidad, viviendo en el particular el país de las maravillas diseñado por las autoridades monetarias. El delicado trasfondo económico y de perspectivas ha sido respondido por las bolsas con un fuerte rally, el DAX ha recuperado un 17% en menos de cuatro meses. En el origen del rally, sugerimos comprar pero alcanzados los objetivos, ahora mantenemos una interesante estrategia de riesgo muy limitado y bajo control… (reservado suscriptores).

DAX-30, 60 minutos.

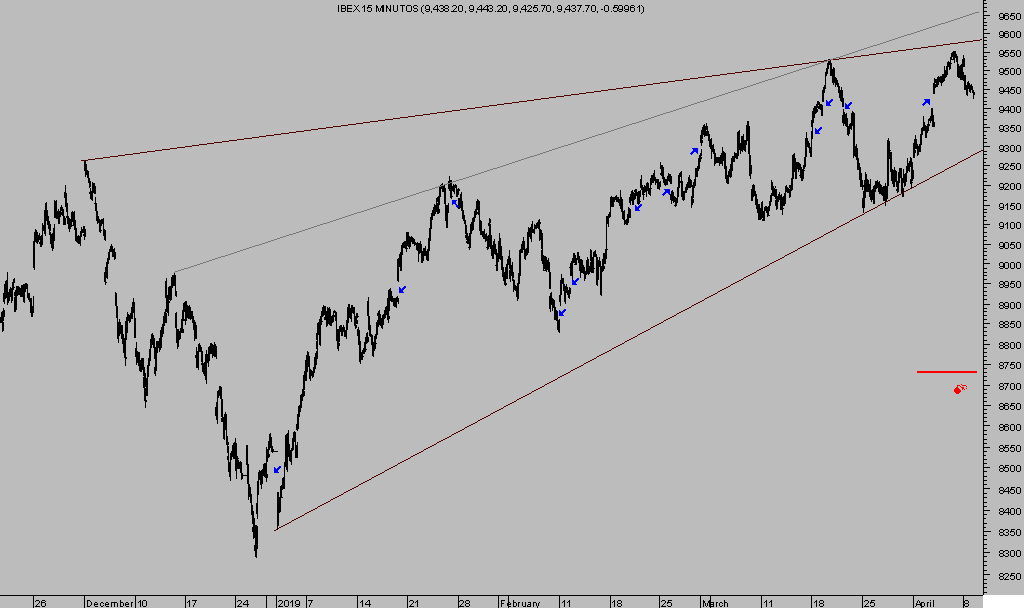

El rally de las bolsas iniciado en diciembre, uno de los más intervenidos y/o teledirigido de la historia, basado en el respaldo de los Bancos Centrales como colaborador necesario para mantener la confianza de los inversores, ha sido además impulsado vía rumores, compra de autocartera y continuos huecos de apertura.

(Hueco de apertura se produce cuando el mercado cierra en un nivel determinado, pongamos IBEX en 9400, y la apertura del día siguiente fija el primer precio más arriba, pongamos Ibex en 9460 puntos, o más abajo, digamos 9.320).

El gráfico siguiente recoge el rally del desde su inicio en diciembre de 2018, con señales -flechas azules- indicando los huecos de apertura generados durante su desarrollo:

IBEX-35, 15 minutos.

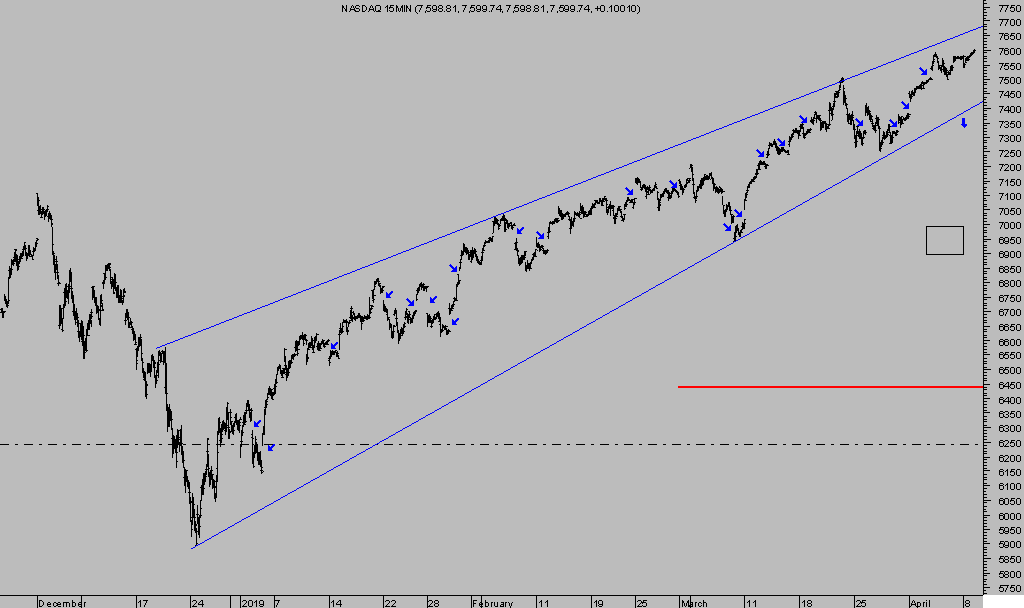

Y el gráfico del Nasdaq, igualmente señalando los huecos con flechas azules:

NASDAQ-100, 15 minutos.

Ayer las bolsas abrieron la semana en rojo, con atonía y ventas que fueron siendo gradualmente superadas por algunos índices, finalmente el Dow Jones retrocedió un ligero -0.32% mientras que el SP500 y el tecnológico Nasdaq avanzaron un 0.10% y 0.19% respectivamente.

Mañana será un día relevante para los mercados, tanto por motivos de carácter fundamental, se publicará el dato de inflación de marzo y hacia la recta final de la sesión USA, a las 14:00 hora local USA, se harán públicas las actas de la última reunión del FOMC, como técnico, dado el entramado actual de pauta, indicadores y demás testigos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com