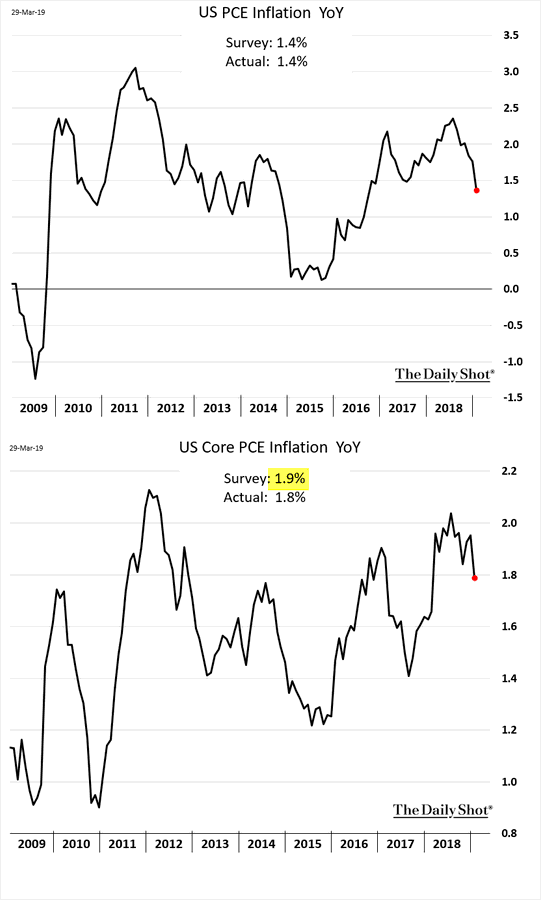

El Commerce Department publicó el viernes el importante dato PCE, personal-consumption expenditures, la referencia preferida por la Reserva Federal para evaluar la tendencia y presión de inflación.

Nuevamente el PCE del año 2018 resultó por debajo del nivel objetivo, establecido por la FED en el 2%.

La lectura del dato en clave de política monetaria no puede ser más oportuna, ahora que la FED ha anunciado cambio de rumbo de la política monetaria (deja de subir tipos y previsiblemente los bajará en próximos meses y además retomaría el QE aunque sólo para compra de deuda soberana).

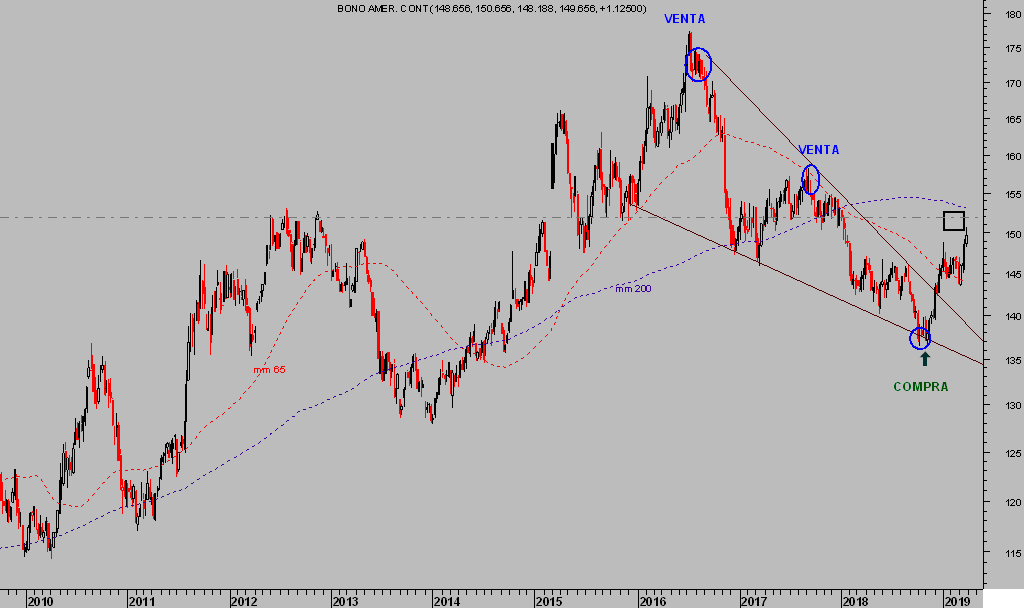

En clave de mercados el dato de PCE fue también recibido positivamente, especialmente por el mercado de bonos que intensificó su repunte de precios iniciado desde mínimos del pasado otoño, con la consiguiente caída de rentabilidad que cerró el viernes en mínimos del año, en el 2.82% para el 30 años (T Bond) o del 2.4% los bonos a 10 años.

El precio del T Bond se aproxima a la zona objetivo proyectada en estas líneas desde el pasado mes de octubre.

T-BOND, semana.

La inflación es considerada una amenaza para los bonos, reduce el valor real de la rentabilidad de los cupones y de la inversión en su conjunto, pero el dato de PCE alejó cualquier temor inflacionista de corto plazo y resultó un bálsamo para los inversores en renta fija.

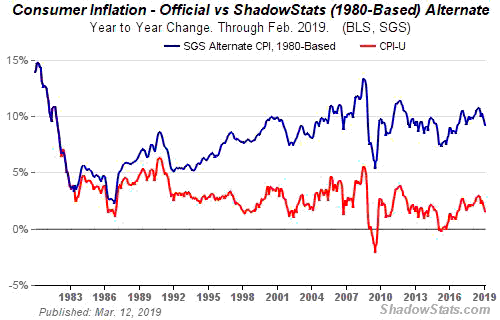

La caída de precios -IPC- es noticia positiva también para los ciudadanos, particularmente sabiendo que aunque el IPC aparente estar en cotas bajas, el real es muy superior al reflejado en el dato de IPC oficial.

Según ShadowStats, la realidad de los precios se encuentra en niveles mucho más altos a los de IPC. No es novedad reconocer que el coste real de la vida de un ciudadano medio se ha encarecido mucho, los alimentos, energía, educación seguros… han subido bastante en los últimos años. Vean comparativa entre IPC real y figurado (oficial) elaborada por ShadowStats:

Al margen de lo anterior, los tipos de interés del mercado secundario cerraron el viernes en mínimos de 15 años, arrastrando a la baja al resto de productos de crédito referenciados, como las hipotecas o el crédito a estudiantes.

Cuidado con la complacencia, el mismo viernes apareció el Sr Randal Quarles, miembro y vicepresidente de la supervisión de la Junta de Gobernadores de la Reserva Federal desde octubre de 2017, con un mensaje contradictorio para los inversores complacientes: “more rate hikes could be ahead ‘at some point’ as economy improves”.

Un comentario no aislado, en línea con declaraciones realizadas el viernes también por Mr. Dudley, presidente de la FED de Nueva York, que apenas fue escuchado por los operadores quienes continuaron comprando bonos y bolsa hasta el final de la sesión.

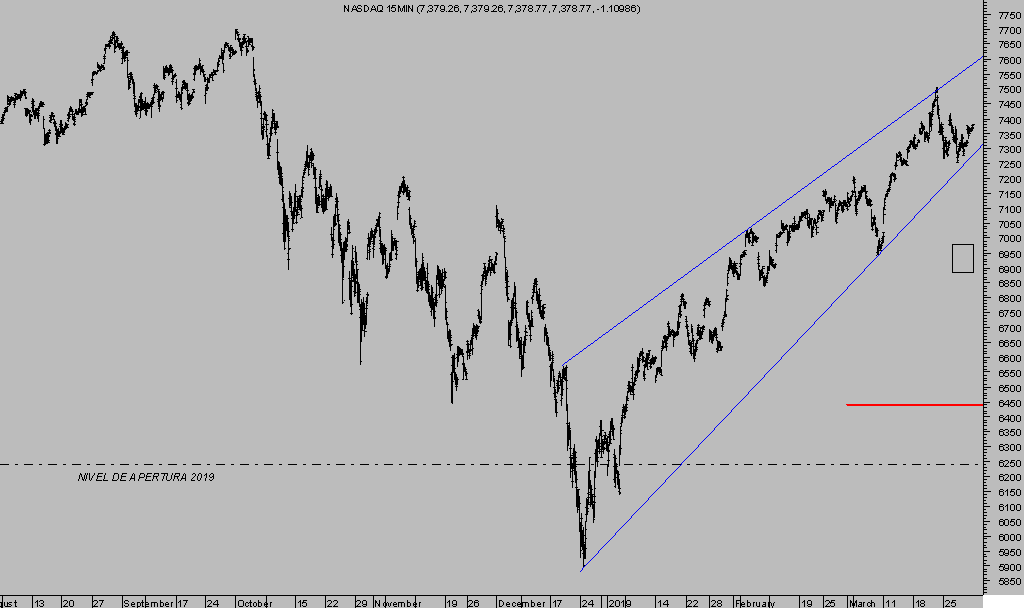

El mercado de renta variable USA consiguió cerrar la última sesión del trimestre subiendo, alrededor del 0.80%, window dressing?, sin alterar las pautas técnicas ni tampoco las previsiones para el futuro más próximo.

NASDAQ-100, 15 minutos.

Mantenemos abierta la estrategia recientemente sugerida (reservada suscriptores) .

El aumento de salarios es un importante factor a vigilar, está escalando posiciones y aún puede trasladar impacto a los precios o IPC que, en vista de la complacencia, supondría un vuelco para algunos inversores.

La caída de rentabilidad de la deuda del mercado secundario el viernes se explica por el escenario de ausencia de inflación, también por criterios técnicos o expectativas de FED-demanda de títulos, pero cualquier dato adverso provocará una necesaria corrección tras tantos meses de alzas de precios, también en el mercado bursátil.

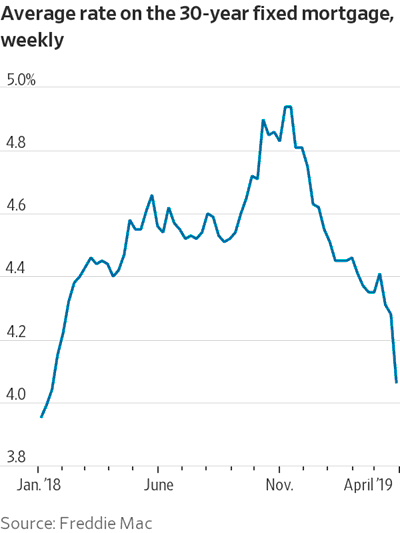

Un sector realmente favorecido por la caída de la rentabilidad es el hipotecario, los tipos se han desplomado en las últimas semanas. Cabe esperar que mejore la actividad en el mercado y aumente la demanda ahora que el tipo de las hipotecas a 30 años ha caído hasta el 4.06%, el nivel más bajo en 15 meses.

Junto con el hipotecario, cuya actividad se ha enfriado mucho en el último año, el sector inmobiliario ha sufrido un revés considerable en los últimos meses, también la actividad se está contrayendo, los precios bajando y el último dato de inicio de Viviendas Nuevas, de febrero, vuelve a caer, -8.7%, liderado por la caída de viviendas “single”, -17%. Promotores y constructores ha frenado el ritmo y llevan meses construyendo menos y tratando de reducir inventarios.

El dato de precios de vivienda USA S&P/CoreLogic Case-Shiller 20-City Home Price Index, refleja alzas del +3.6% interanual, el aumento anual más bajo desde 2012. El último registro mensual fue negativo, un -0.2%.

Los índices USA han recuperado en el primer trimestre buena parte de las caídas de octubre-diciembre, se han anotado una subida superior al 12% en periodo aunque no todos los índices se han comportado de igual forma.

La evolución del Dow Jones de Transportes o la del índice de pequeñas y medianas empresas Russell-200, ha sido menos vibrante y presentan lecturas comparadas con el conjunto del mercado de máxima importancia. Lecturas de (reservado suscriptores) que alumbran escenarios de probabilidad críticos, conviene ir analizando y monitorizando la situación y divergencias generadas con mayor frecuencia de la habitual.

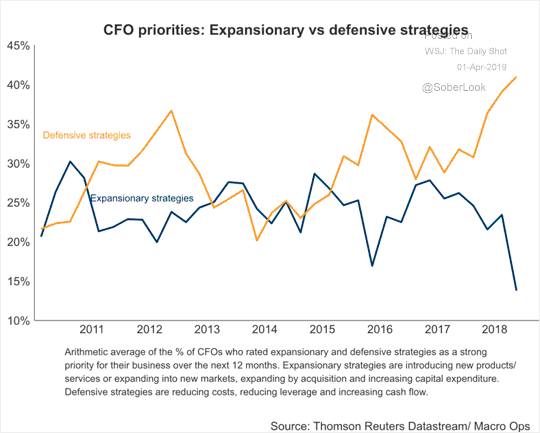

Los ejecutivos de empresas USA continúan en modo defensivo, aplicando un modelo de gestión más orientado a preservar que a la expansión del negocio.

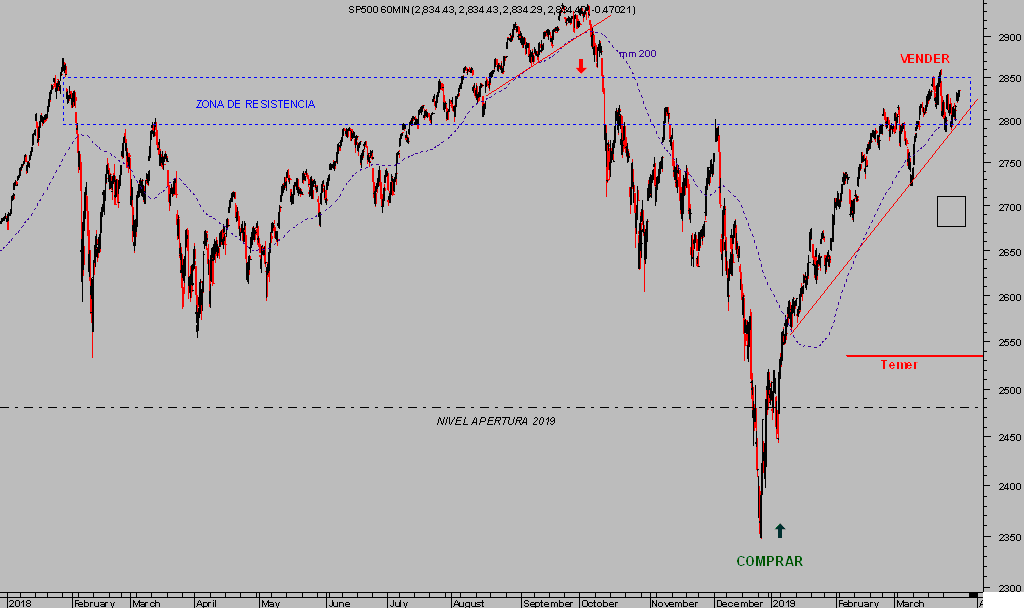

El índice S&P500 ha recuperado en el primer trimestre algo más del +12%, un +1.36% en el último mes de marzo. Vean la imagen de la pauta técnica desplegada:

S&P500, 60 minutos.

La Teoría de Dow (relaciona la evolución comparada del Dow Jones de Industriales y el de Transportes) y la relación interna entre sectores, son factores y herramientas de análisis de gran utilidad e interés por su reflejo de la coyuntura económica y eventual impacto en las cotizaciones.

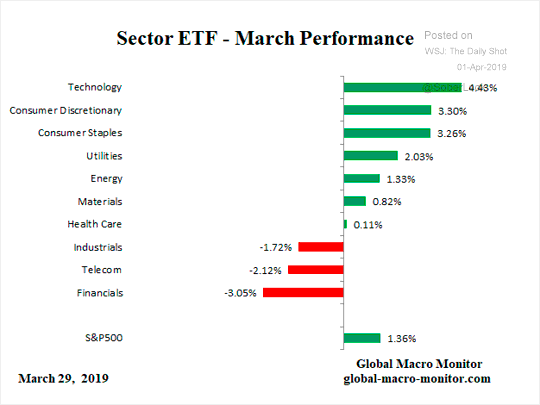

El desglose de evolución sectorial del SP500 durante las subidas de marzo muestra gran fortaleza de la tecnología frente a debilidad marcada del sector financiero o telecomunicaciones.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com