La semana pasada finalizó con una jornada de revés en los mercados, los de deuda y crédito sufrieron brotes de volatilidad destacables y no vistos en semanas, se trasladaron de inmediato a la renta variable y los índices USA experimentaron el viernes la jornada de caídas más intensas del año.

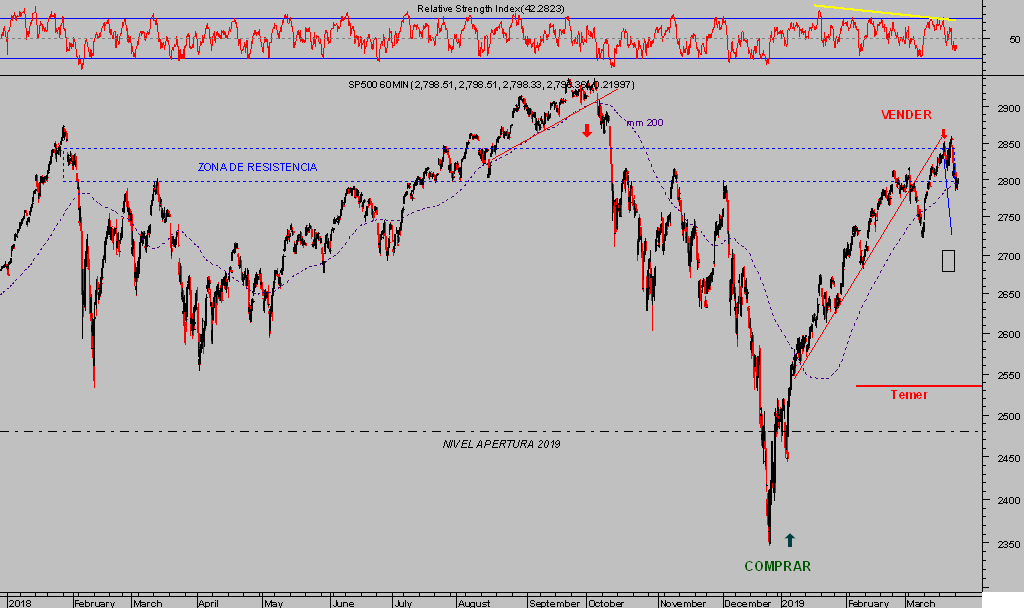

Además de la inversión de la curva de tipos USA en numerosos tramos, detalles explicados en post de ayer, el mal de altura tras un rally como el desplegado desde mínimos de diciembre, próximo al 21%, incidió en la mayor afluencia de las ventas y dureza de las caídas.

S&P500, 60 minutos.

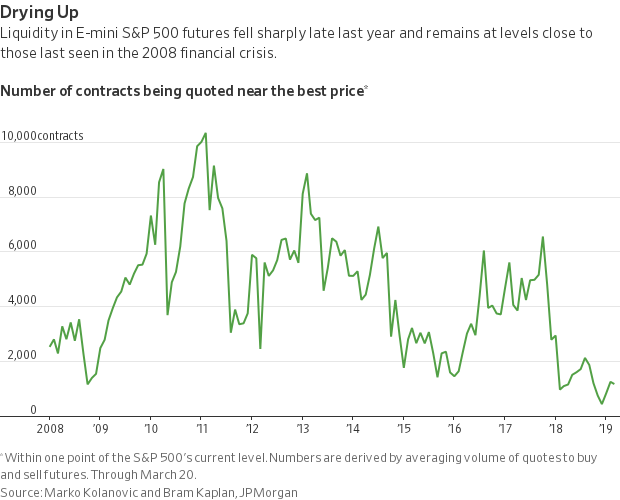

Además de las lecturas técnicas o análisis de pauta anunciando peligro de corrección, la merma de liquidez del mercado es también un factor crítico. Cuando la liquidez languidece las cotizaciones son más susceptibles de sufrir ante cualquier shock, aunque éste sea menor.

Los futuros “mini” sobre el S&P500, suelen intercambiar la mareante cifra de $200.000 millones al día, cifra que viene decayendo con fuerza desde hace un año y que apenas ha conseguido recuperarse durante el potente rally del +21%. Operar en entornos de volatilidad cuando la liquidez es menguante dificulta la operativa de grandes bloques y es peligroso.

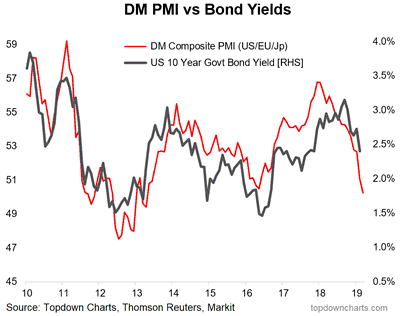

Los datos macro vienen confirmando la desaceleracón económica global iniciado el pasado año, las previsiones económicas siguen siendo rebajadas por analistas e instituciones oficiales alrededor del mundo y presionando la rentabilidad de la deuda a nuevos mínimos.

La correlación existente entre la marcha de los índices de actividad PMI en países desarrollados y la de los tipos de interés de la deuda a 10 años presagia tipos aún más bajo en el futuro, vean gráfico siguiente con el índice compuesto PMI de USA, UE y Japón:

Los tipos de interés se encuentran en niveles mínimos históricos, irrisorios, intervenidos y bajos, con aspecto de continuar a la baja, arrastrando a numerosas emisiones a terreno negativo.

Se ha disparado el volumen de títulos de deuda global que ofrecen rentabilidad negativa. ¿Gozan los emisores del prestigio ganado por su buena gestión, disciplina y confianza?. Negativo, pero gracias a la inestimable colaboración de los bancos centrales, cobran dinero por emitir deuda.

La deuda global con rentabilidad negativa se ha disparado en las últimas semanas hasta niveles máximos históricos coincidentes con los alcanzados en 2017, alrededor de $10 BILLONES.

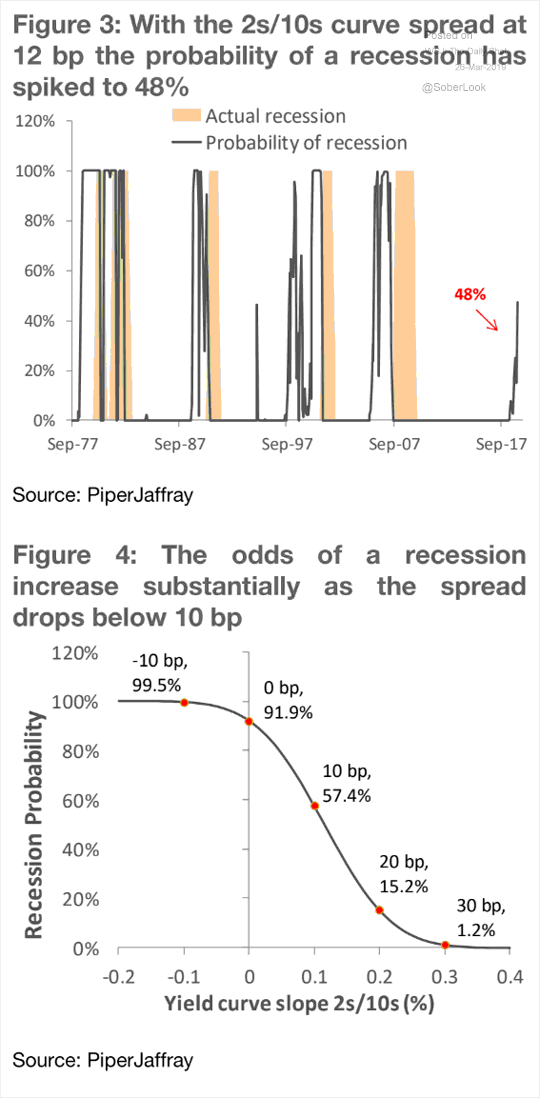

La inversión parcial de la curva de tipos USA unida a unos datos de actividad flojos como los que están siendo publicados, invitan a presagiar un escenario económico complicado.

Distintos modelos económicos descuentan la probabilidad de recesión cada vez más alta y el consenso es pesimista, aunque algunos son especialmente cautelosos, vean el caso de analistas de la firma Piper-Jaffray:

Bajo un escenario de fragilidad económica y recesión a a vista, las autoridades monetarias han regresado al terreno de las condiciones expansivas de política monetaria -Dovish-, anunciando retraso en cualquier decisión encaminada a endurecerlas.

El BCE ya ha tenido que reconocer la imposibilidad de subir tipos en 2019, tal como preveía, y ha anunciado nuevo programa de financiación bancaria LTRO, de acuerdo con lo que venimos defendiendo como escenario más probable desde el pasado verano.

En sólo 3 meses, la FED ha pasado de un escenario de subir tipos (dos veces este 2019) y continuar adelgazando el balance (a ritmos de $50.000 millones al mes) a otro, el actual, de congelar las subidas de tipos e incluso deslizar la posibilidad de bajadas.

Incluso las intenciones de las autoridades de intervenir de forma masiva y alocada para manipular el precio de los activos, pueden ir mas allá, según declaraciones recientes de la ex presidenta de la FED, la Sra. Yanet Yellen:

- “Fed’s current toolkit might be insufficient in a downturn if it were to reach the limits in terms of purchasing safe assets like longer-term government bonds.”

- “It could be useful to be able to intervene directly in assets where the prices have a more direct link to spending decisions,”

What?. Dicho de otra manera, la FED vería útil la posibilidad de poder intervenir en cualquier activo vinculado a las decisiones de inversión. Es decir, manipular el precio de las acciones cotizadas y de los activos de deuda, más aún, que son los principales activos financieros en manos de los consumidores.

Situar los tipos en zona cero, o negativa, fuerza al ahorro a buscar acomodo en activos con riesgo, pero las métricas de valoración han sido alteradas profundamente por la irrupción de las autoridades monetarias.

Además la idea lanzada por la Sra Yellen, supone un elemento de demanda muy trascendente que puede incidir en la formación de precios y será necesario incluir en las previsiones de mercado. Las bases de los mercados están perdiendo robustez, gentileza de una década de manipulación de las autoridades, pero mientras la fiesta continúa y la música suena.

Por el momento, mantenemos la perspectiva de mercados para el más corto plazo, correctiva, y las estrategias sugeridas (reservado suscriptores).

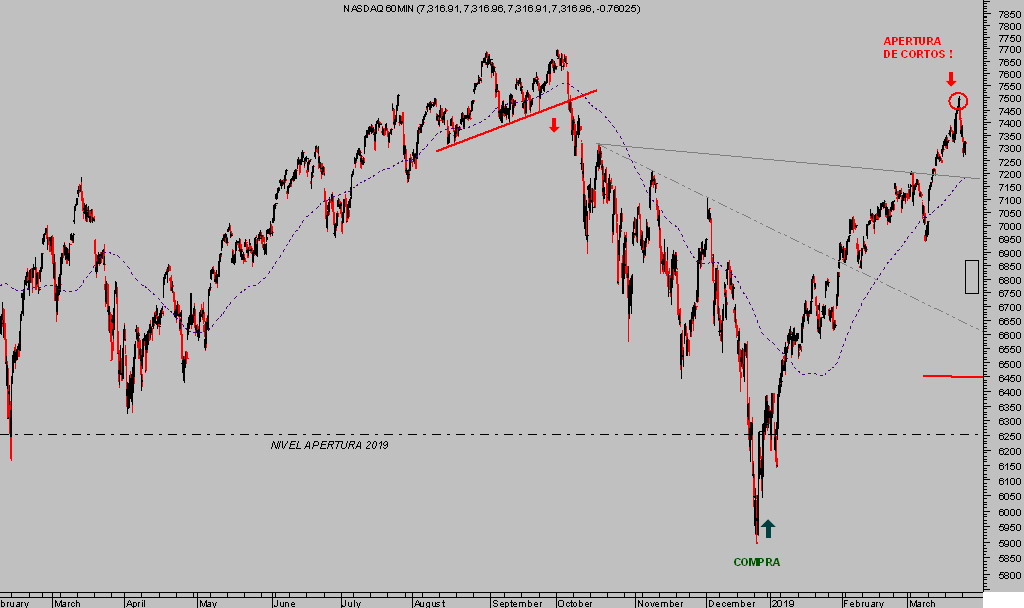

NASDAQ-100, 60 minutos.

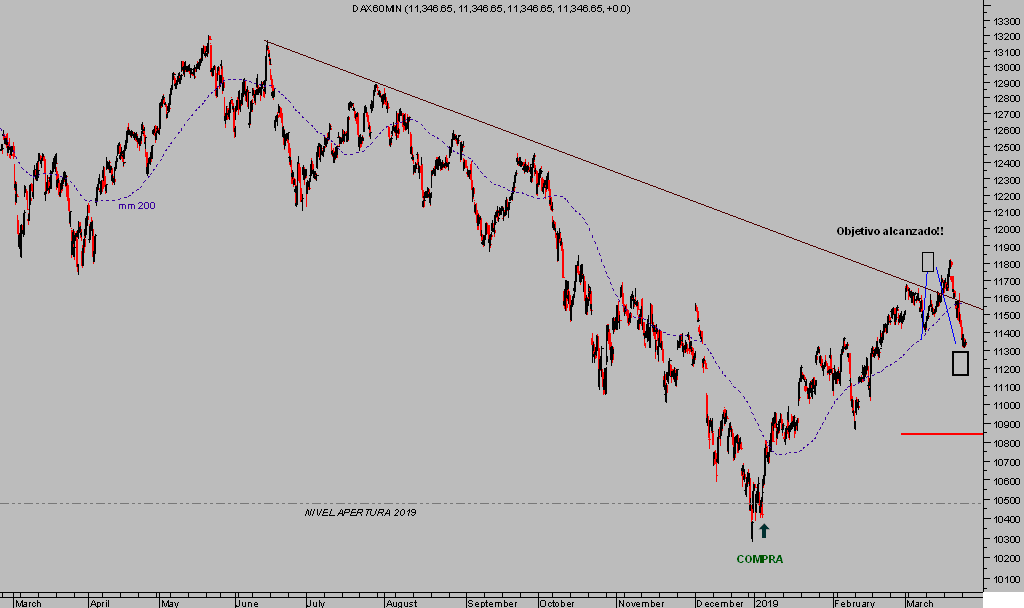

DAX-30, 60 minutos.

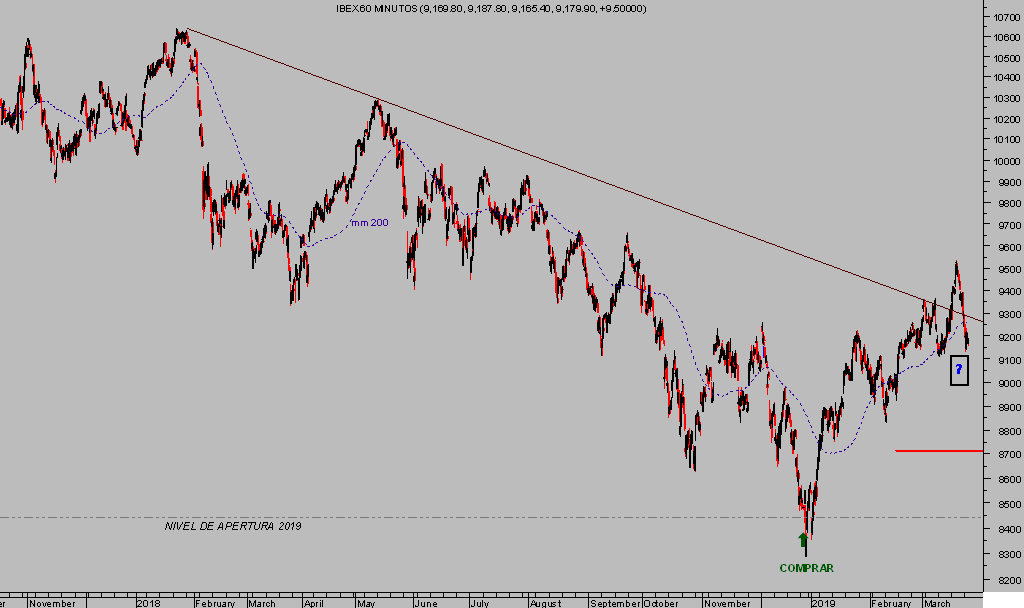

IBEX-35, 60 minutos.

La artillería pesada empleada por las autoridades no puede ser infinita, ni tampoco incidir de la forma esperada en las diferentes fases de su uso. El riesgo de recesión y de mercados continúa escalando posiciones, la burbuja de deuda global es alarmante y la capacidad de las autoridades para detener un proceso de purga es también limitada.

Es necesario analizar la situación económica y evolución de los mercados, así como de sus perspectivas, cada vez más estrechamente con el fin de proteger el patrimonio. Existen activos refugio y estrategias de sencilla aplicación, orientadas a actuar como salvavidas ante tormentas, necesarios para formar parte del “toolkit” o caja de herramientas de cualquier inversor y ahorrador.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com