Los tipos de interés son la base del sistema y concitan el interés de todo agente económico, se trata de la referencia económico financiera más relevante para la evolución de la propia economía, los mercados financieros, del mercado inmobiliario, la deuda o el ahorro.

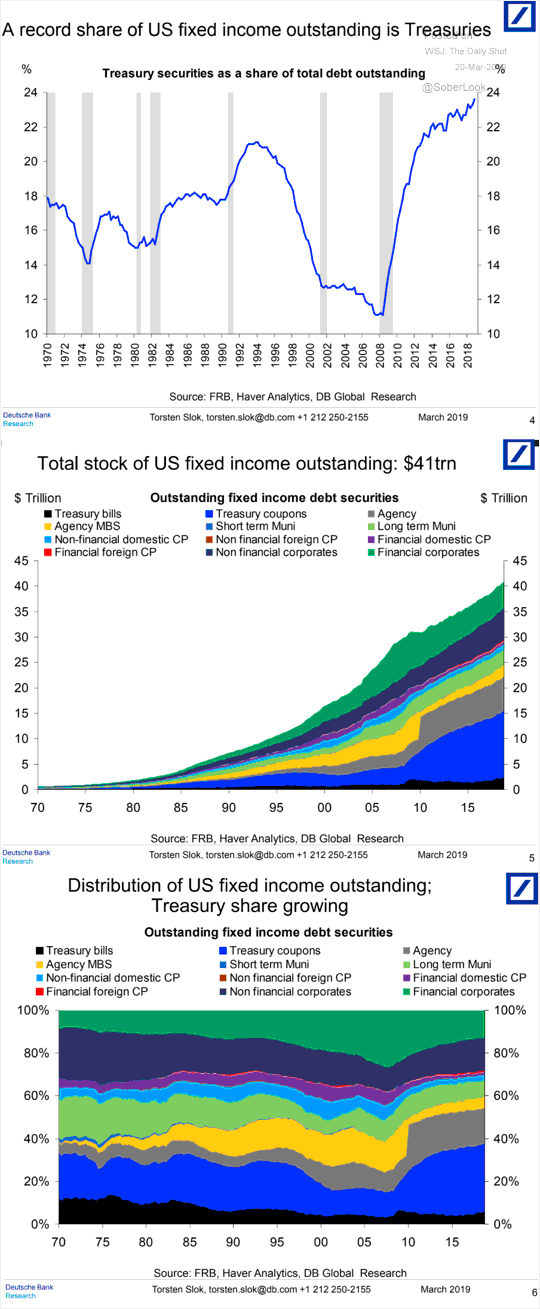

Observen la radiografía del mercado de deuda USA, 41 Billones de dólares dependientes del nivel de tipos de interés:

Los tipos de interés conforman el mercado más importante del mundo, son clave y esto explica el interés de las autoridades por manejar a su antojo su nivel, tanto oficiales como del mercado secundario, desde la pasada crisis de 2008, interviniendo para dirigir su destino hasta situarlos en el nivel que consideran más adecuado.

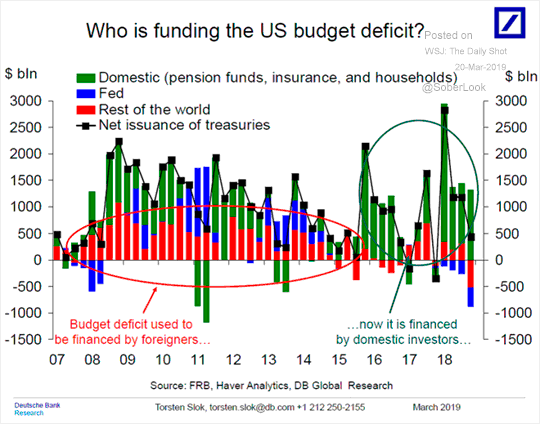

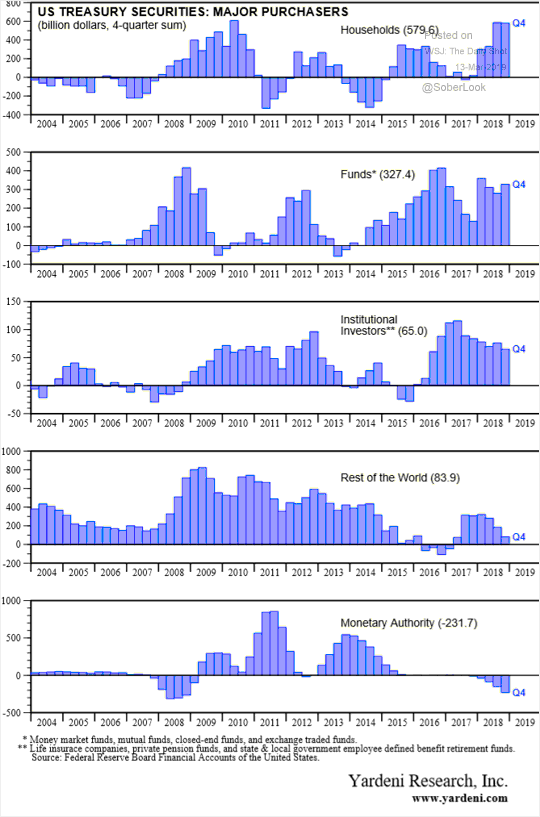

La composición de la demanda de deuda USA, formada por inversores domésticos, inversores extranjeros y por la FED, ha sido sustancialmente alterada en los últimos años. La falta de disciplina fiscal USA en la última década ha generado déficit elevados y obligado al Tesoro a emitir deuda para financiarlos.

El interés de los inversores extranjeros por acumular deuda soberana USA se desvanece, sabiendo de las previsiones que disparan el déficit y las necesidades de financiación, ha caído pasando a negativo y de continuar será un problema que la Reserva Federal tratará de solventar reinstaurando los programas QE para cubrir las subastas y sobre todo para manipular los tipos de interés y mantenerlos bajos, para evitar que suban.

Vean desglose detallado:

Esta tarde se reúne el FOMC y se pronunciará sobre su impresión y previsiones de la economía y mercados, sin previsiones de alteración alguna de las políticas. Sí habrá comunicación verbal para exponer los motivos de la decisión que adopte y para manejar las inquietudes de los inversores, previsiblemente los tipos se mantendrán en el 2.5% actual.

Un nivel demasiado próximo al 2.61% del Bono a 10 años. y el riesgo de inversión de la curva se acentúa. El mercado espera que los tipos oficiales permanezcan inalterados y estima cada vez más probable que el siguiente movimiento de tipos sea un recorte, finalizando así la normalización de tipos iniciada en diciembre de 2015.

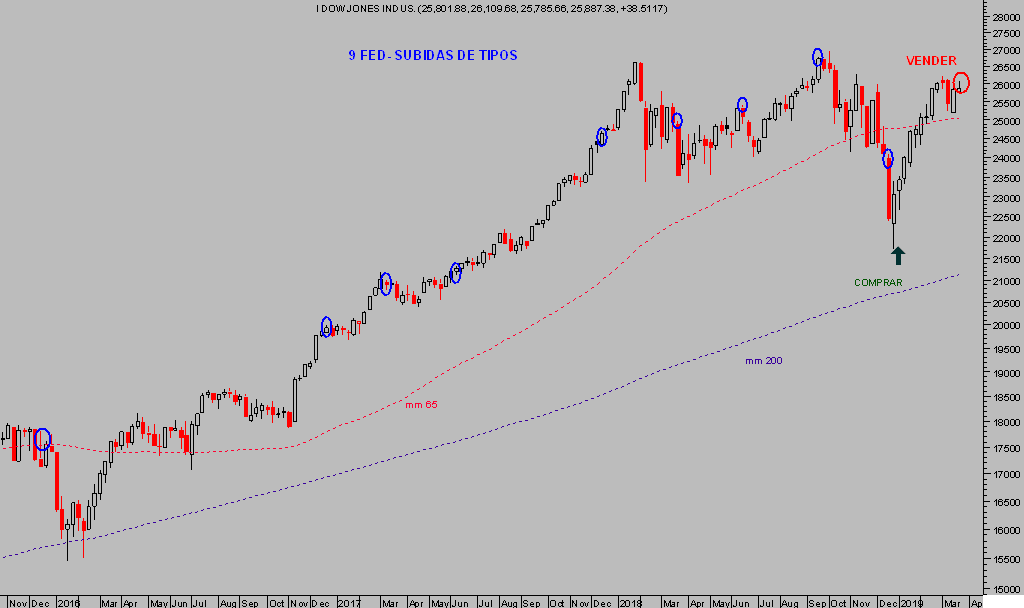

DOW JONES, semana.

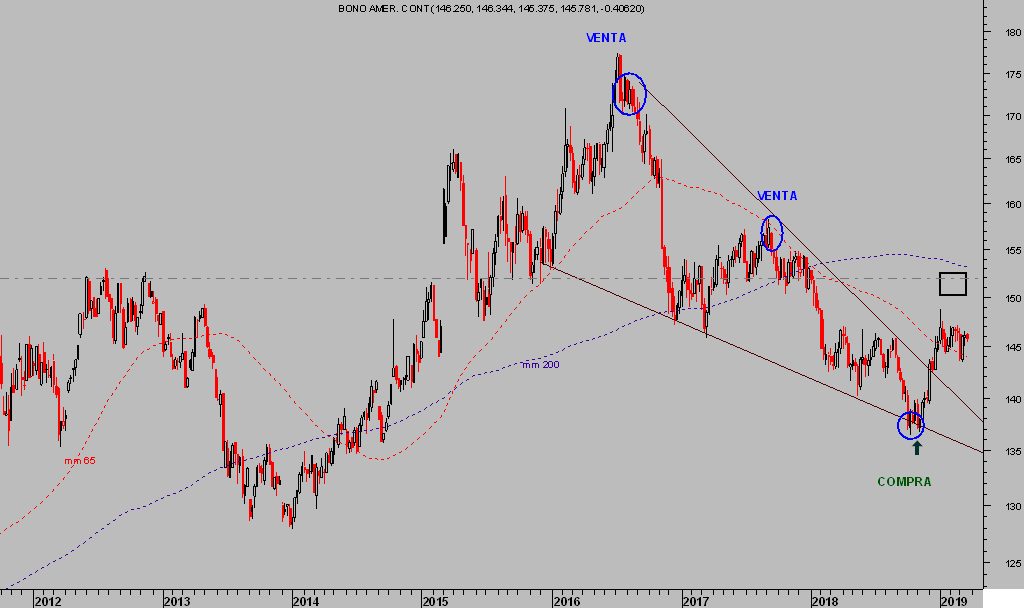

Pero los tipos del mercado secundario aún presentan signos de continuar cayendo, equivalente a decir que los precios seguirán subiendo tal como se aprecia en el gráfico siguiente del T Bond, cuestión que significaría la inversión efectiva de la curva de tipos USA este mismo año.

T-BOND, semana.

Las bolsas, por su parte, dependen del comportamiento de las acciones individuales, del rendimiento económico de las empresas, de sus ingresos, márgenes, beneficios… a su vez influidos por el nivel de tipos de interés.

Aunque en el fondo lo importante para su correcta evolución es el crecimiento orgánico, es decir, una demanda fuerte y sostenida. Los tipos de interés bajos ayudan pero son sólo un tónico que alivia las cargas de deuda y facilita la financiación, un bálsamo temporal destinado a perder su efecto (ley de retornos decrecientes ya en marcha) y a aumentar los problemas.

Los tipos bajos, además, ayudan en los cálculos de valoraciones bursátiles, que mejoran mucho al aplicar tasas bajas sobre los descuentos de flujos. Interesante para justificar precios elevados de las bolsas pero no se trata de una mejora productiva, es meramente financiera, y en el largo plazo no incide en el consumo, no aumenta la demanda ni genera empleos.

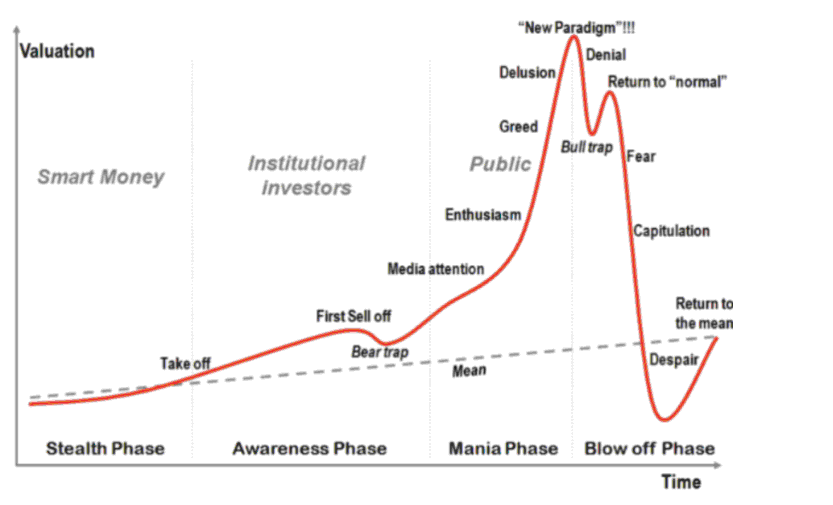

Los ciclos normales de comportamiento inversor han sido también alterados, falsificados como la formación del precio de los activos. Vean cuadro de evolución normal de los ciclos, según valoraciones y tiempo en los mercados bursátiles:

Las políticas de estímulo e intervención masiva de las autoridades han transformado las bases de funcionamiento normal de economía y mercados, alterando las transferencias habituales de recursos económicos desde los trabajadores, ahorradores y pensionistas a prestamistas, especuladores y zombis. Favorecen a los grandes patrimonios, incitan al apalancamiento, ayudan a los mercados financieros o al sector inmobiliario. Han generado una especulación rampante.

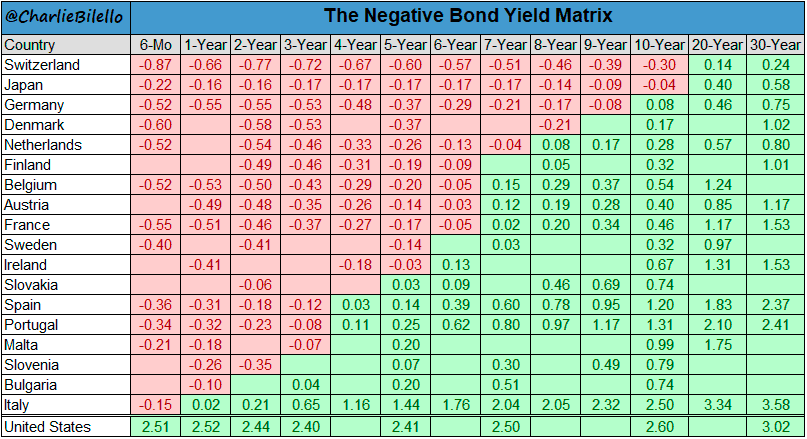

Observen el cuadro siguiente, reflejo del nivel en que se encuentran los tipos de interés nominales en distintos países y a diferentes plazos, reflejo del esfuerzo intervencionista de las autoridades monetarias globales. La tabla de tipos de interés reales, descontada la inflación es aún más desoladora.

El volumen de deuda global en negativo asciende a casi 10 Billones de dólares.

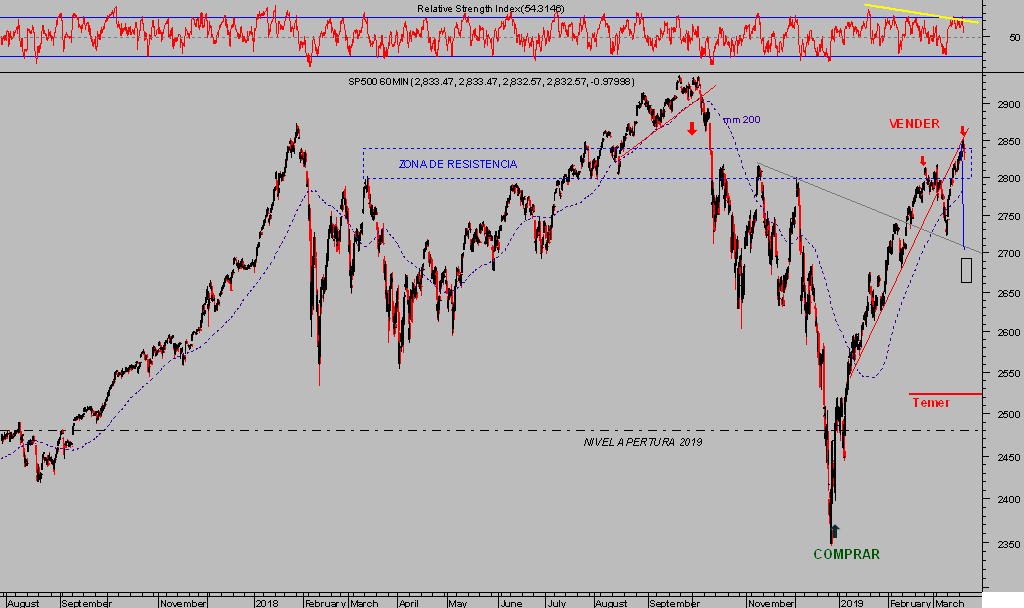

Las bolsas USA han alcanzado zona de máximos históricos, los índices USA están a escasos porcentajes de sus máximos históricos y se encuentran en unan situación de indefinición técnica de medio plazo, cotizando en los mismos niveles de hace 14 meses.

Las posibilidades del mercado son de gran interés y relevancia para el futuro de nuestro ahorro e inversiones, examinadas según diferentes métodos de análisis, por valoraciones claro, pero éstas no suelen advertir nubarrones hasta que la tormenta ha comenzado.

Como afirmaba John Maynard Keynes en una ocasión: “El mercado puede permanecer irracional más tiempo del que usted puede permanecer solvente”.

Es esencial profundizar en el análisis también investigando posibilidades según el desarrollo de pauta y análisis de indicadores y osciladores técnicos, estacionalidad, ciclos, Teoría de Dow o posicionamiento de los inversores. Análisis del que se extraen unas conclusiones (reservado suscriptores).

Esta tarde se reúne el FOMC y como suele suceder, habrá volatilidad, esperamos consolidación técnica de corto plazo para después…

S&P500, 60 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com