Con la economía mundial estabilizándose, los inversores están más centrados que nunca en los resultados corporativos. Estos revelan una imagen menos optimista que en años anteriores y las expectativas de las compañías son débiles. La buena noticia, sin embargo, es que un menor crecimiento de los beneficios no es necesariamente un problema para los mercados bursátiles, siempre que la caída sea temporal.

En muchos sentidos, el período actual es comparable al de 2015-2016, cuando la economía mundial se enfrió y, como estamos viendo ahora, los inversores vigilaban los movimientos de la Reserva Federal y de China con entusiasmo. Las ganancias por acción se estancaron, incluso cayendo en territorio negativo desde el tercer trimestre de 2015, y no comenzaron a subir nuevamente hasta finales de 2016. Sin embargo, mientras tanto, tanto la Fed como el gobierno chino pisaron el acelerador. Así se impidió una recesión mundial.

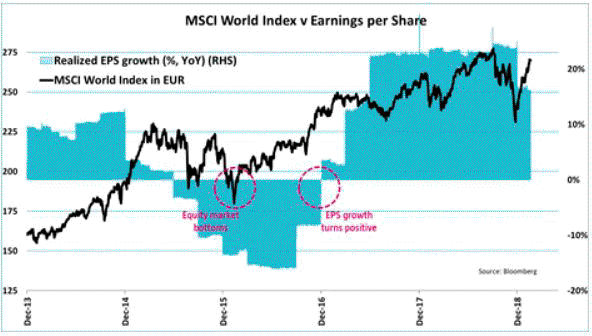

Anticipándose a esto, el índice mundial de MCSI alcanzó su punto máximo en febrero de 2016 y posteriormente subió hasta diciembre, el punto en el que las ganancias de la empresa comenzaron a aumentar nuevamente, en un muy respetable 21%. Un período de tiempo como este entre el suelo del mercado y el crecimiento de las ganancias no es tan inusual. Según los cálculos de J.P.Morgan, el MSCI World Index tocó fondo de cinco a diez meses antes de que el crecimiento de las ganancias volviera a ser positivo en las cuatro graves desaceleraciones y recesiones en el crecimiento durante los últimos 20 años (1998, 2003, 2009 y, por lo tanto, 2016).

Los mercados de valores subieron bruscamente en los meses posteriores a la caída del mercado y el crecimiento de las ganancias comenzó a subir nuevamente. Una vez que los inversores de acciones comiencen a sospechar que el final de la caída de las ganancias está cerca, los mercados repuntarán nuevamente.

Recuperación en el horizonte

La pregunta, por supuesto, es si podemos esperar otro período como ese ahora. En otras palabras, ¿la caída de los beneficios será seguida por un período de crecimiento de beneficios en el corto plazo? Existe una posibilidad razonable de que veamos una leve caída en los beneficios por acción en los próximos trimestres. El último punto en el gráfico anterior muestra una tasa de crecimiento de los beneficios del 16%, pero esto está muy sesgado por la ventaja fiscal que las empresas estadounidenses disfrutaron el año pasado.

Si restamos ese «regalo», las ganancias de EE.UU. se reducen al 4%, en comparación con una disminución del 7% en las ganancias del resto del mundo. Más importante, sin embargo, es si las ganancias se recuperarán nuevamente este año. La posibilidad de esto también es considerable. La Reserva Federal ha hecho algunos cambios significativos en las políticas en previsión de tiempos menos florecientes (lo que lo lleva a preguntarse si en realidad es demasiado cautelosa).

Y China está estimulando su economía, como lo hizo en el período 2015-2016. Agregue a esto el crecimiento todavía fuerte de los ingresos corporativos y el hecho de que las empresas estadounidenses, en particular, están gastando miles de millones en la compra de sus propias acciones, y la conclusión es que las ganancias por acción deberían poder aumentar nuevamente en los últimos trimestres de este año.

¿Qué puede salir mal?

Como siempre, este escenario no está exento de riesgos. Llevamos bastantes años disfrutando de un gran ciclo económico y, por lo tanto, también más cerca de su fin. Y aunque la Reserva Federal ha tomado medidas para normalizar su política monetaria, esto ciertamente no se aplica a todos los demás bancos centrales importantes. Hay una oportunidad limitada para la estimulación. Lo mismo se aplica a China, que no puede y no quiere usar el crecimiento crediticio desenfrenado para impulsar el crecimiento económico.

«Nuestro escenario base es que no veremos una recesión este año, sino una recuperación cautelosa ayudada por los bancos centrales y las bajas tasas de interés, la estimulación monetaria china moderada y unos mercados laborales fuertes. En términos generales, esto también debería ir acompañado de mayores ganancias por acción», dice Jeroen Blokland gestor de carteras de Robeco.

Carlos Montero

La Carta de la Bolsa