La consigna es no perder dinero. Los rendimientos absolutos no son tan importantes para los inversores en este momento

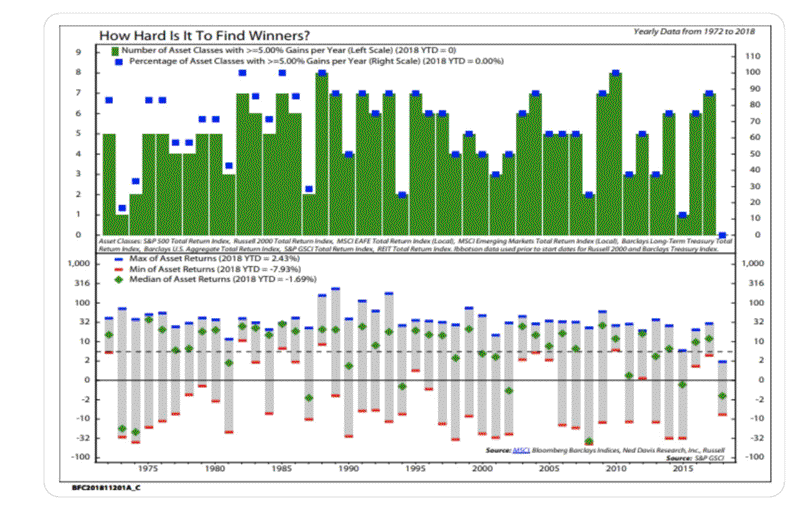

«Atentos a este fenómeno comentado por Lisa Abramowicz: cerca de $ 3 mil millones se transfirieron al ETF de Vanguard Total International Bond hasta mediados de febrero, con lo que los activos alcanzaron cerca de $ 16 mil millones. Una demostración inequívoca de cómo los rendimientos absolutos no son tan importantes para los inversores en este momento. Casi un tercio de los activos del fondo están en deuda japonesa y alemana. Hay más: «en el enlace que verán más abajo, vía Bloomberg, leerán razonamientos como: es el peor momento para ganar dinero en los mercados desde el 1972 … Normalmente cuando algo cae, algo más se puede ganar. En medio de la catástrofe financiera del 2008, los bonos del Tesoro repuntaron. En el 1974, las materias primas fueron un punto brillante. En el 2002, fue REIT. En el 2018, no hay ningún lugar para ejecutar. Y en lo que va de año, casi todos son alzas, por ahora…»

«Conforme los bancos centrales han llenado el mundo de burbujas, la famosa reflación de activos, que han ido a manos de unos pocos en lugar de a la economía real, las posibilidades de alcanzar buenos rendimientos se diluyen. Los peligros son mayores y más altas las probabilidades de que grandes caídas en los mercados que más han subido. Wall Street ha sido el ejemplo. Es uno de los grandes peligros a evitar. Hasta ahora no se conoce periodo bursátil sin influencia de Wall Street. Si la principal Bolsa del mundo cae, el resto cae más. La liquidez abunda en unas partes y no existe en otras…»

Trevor Noren @trevornoren

«Preservar el capital va a ser el término de moda, ahora que muchas firmas de Bolsa dicen que los mercados subirán tropecientos mil puntos ¡Ójala! Yo me quedo con esta reflexión: “No hay que tirar la toalla con el ciclo económico ni las bolsas”, aseguró en la presentación de visión de mercados para 2019 de BBVA Asset Management su director de Estrategia Global, Joaquín García Huerga. Según la firma, los crecimientos de beneficio por acción en 2019 y 2020 estarán entre el 3% y el 6%. Aun así, la gestora está “por debajo de consenso” en esta previsión por varios motivos, reconoce el experto. Los clientes conservadores son quienes lo tienen más difícil para rentabilizar sus inversiones en 2019. Según BBVA AM, una cartera de poco riesgo podría obtener teóricamente, si todos los riesgos se despejan, entre un 0% y un 5%. Pero García Huerga rebaja las expectativas de los ahorradores y afirma que, en la práctica, estas carteras se moverán en el rango bajo de esa horquilla. “Hay que preservar capital e igualar o batir a la inflación. Ya sería más que en 2018…»

«Y por suerte no se ha dado este supuesto: La élite de Silicon Valley está preparándose para el apocalipsis del mundo, según un nuevo ensayo publicado en The New Yorker. Los líderes de la industria, desde Silicon Valley hasta Wall Street, se están uniendo al movimiento de supervivencia, según escribe Evan Osnos del New Yorker. Esa lista incluye a Steve Huffman, cofundador y director ejecutivo de Reddit; Marvin Liao, ex ejecutivo de Yahoo! y socio en 500 Startups; y Robert A. Johnson, director gerente del fondo de cobertura Soros Fund Management. Reid Hoffman, el cofundador de LinkedIn y un importante capitalista de riesgo, dijo al The New Yorker que estima que más del 50% de los multimillonarios de Silicon Valley han comprado algún «refugio apocalíptico», como por ejemplo un búnker subterráneo…)

(De la conversación mantenida con uno de mis gurus favoritos)

Moisés Romero

La Carta de la Bolsa