En el Viejo Continente la tasa anual de producción industrial cae (-4,2%), lo que supone el mayor descenso desde diciembre de 2009. En términos mensuales, el descenso fue del 0,9%, encadenando dos recortes mensuales consecutivos. Estos números confirman el frenazo económico que registró la economía de la zona euro a final de año. Por su parte, el PIB de la región cerró 2018 con un crecimiento del 1,8%. El sector industrial refleja la presión a la que está sometida la región por la debilidad de la demanda exterior, en especial la industria del automóvil golpeada por la guerra comercial. La economía de Alemania se estancó en el cuarto trimestre de 2018 pero logra sortear la recesión por el momento, Italia entró oficialmente en recesión. Hubo mejores noticias de los Países Bajos, que informaron de un crecimiento del 0,5 por ciento en el cuarto trimestre, una aceleración del 0,1 por ciento en los tres meses anteriores.

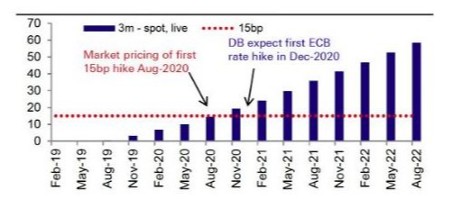

Con todo ésto, el Banco Central Europeo, que decidió detener la compra de bonos en diciembre y está esperando a ver cómo evoluciona la economía antes de decidir elevar las tasas de interés (cosa que a día de hoy apunta a que podría retrasarse al 2020), es consciente de que la desaceleración económica es más fuerte de lo que se esperaba en un primer momento y está discutiendo la puesta en marcha de nuevas subastas de liquidez a largo plazo.

Gráfico: Deutsche Bank

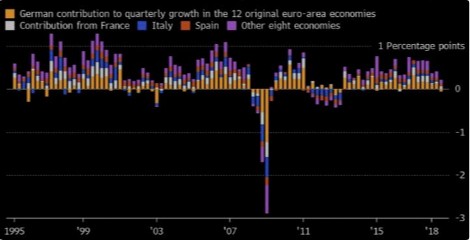

Pero calma, varios informes en Wall Street muestran que una contracción económica de Alemania tendría menos impacto en el resto de la zona del euro de lo que podría suponerse en un primer momento. Es cierto que cuando la economía alemana se contrae, por lo general, origina que el crecimiento de la zona euro se desacelere, pero no lo suficiente como para que la región entre en recesión. El motivo obedece a que hay algunas economías de la zona que han demostrado a lo largo del tiempo tener una gran capacidad de resistencia a las turbulencias germanas. Hay un dato que habla por sí solo: la economía de la zona euro se contrajo un solo trimestre entre los años 1995 y 2008, a pesar de las 13 contracciones en Alemania.

Gráfico: EuroStat

En Estados Unidos, la economía está experimentando las tasas de inflación más bajas en casi dos décadas. ¿Un resurgimiento de la inflación implicaría malas noticias para el mercado de valores? La visión tradicional de la relación entre la inflación y el mercado de valores se cuestionó a finales de los años sesenta y setenta. Se examinamos las reacciones de los inversores a la inflación durante el período de 1926 a 1978. Sorprendentemente, no se apreció una relación consistente entre la inflación y los precios de las acciones. En otras palabras, la cartera de acciones de un inversor tenía una probabilidad de 50/50 de aumentar o disminuir su valor como resultado de un aumento de la inflación.

La Fed todavía preveía dos subidas de tipos de interés para 2019. Hoy, la situación ha variado de forma importante y una rebaja del precio del dinero parece casi más probable que una subida. En diciembre, las probabilidades de una subida de tipos para este año eran del 60% y en estos momentos es sólo del 5%. Es más, la probabilidad de una bajada de tipos aumenta al 15%, pero todas las papeletas se las lleva la opción de no hacer nada con un 80%.

Para bien o para mal, el optimismo de los inversores saltó a su nivel más alto en tres meses, aunque no muy por encima de su promedio histórico:

- – El sentimiento alcista (expectativas de que las acciones aumentarán en los próximos 6 meses) subió 8.1 puntos a 39.9%. El optimismo fue el más alto desde el 7 de noviembre de 2018 (41.3%). Es la cuarta vez en cinco meses que el sentimiento alcista está en o por encima de su promedio histórico de 38.5%.

- – El sentimiento neutral (expectativas de que las acciones se mantendrán sin cambios durante los próximos 6 meses) subió 0.9 puntos a 37.3%. El sentimiento neutral fue el más alto desde el 1 de agosto de 2018 (38.8%). El promedio histórico es de 31%.

- – El sentimiento bajista (expectativas de que las acciones caerán en los próximos 6 meses) cayo 9 puntos a 22.8%. Es el último más bajo desde el 13 de junio de 2018 (21.7%). Es la tercera vez que el sentimiento bajista está por debajo de su promedio histórico de 30.5% durante los últimos cinco meses.

Les venía comentando desde finales del año pasado que uno de los mercados que podría verse favorecido en este ejercicio por el cambio de hoja de ruta de la FED y un posible freno del dólar eran los emergentes y el MSCI Asia Pacific. Éste último sube un 10% desde el mínimo de diciembre con cinco semanas verdes de las seis últimas y una volatilidad que se encuentra en su nivel más bajo desde el mes de agosto.

El Banco de Inglaterra pensaba que una o dos subidas de tasas de interés por año era razonable. Ahora se plantean¡ 2 escenarios:

- * Si el crecimiento global no se desacelera mucho más y hay un Brexit negociado, espera una subida de un cuarto de punto.

- *En caso de un Brexit sin acuerdo, se mantendrán las tasas en suspenso durante bastante tiempo o incluso bajarlas.

Ismael de la Cruz

ismaeldelacruz.es

expansion.com