Las frías temperaturas que afectaron a Estados Unidos la semana pasada alcanzaron niveles récord y ese nivel histórico me ha hecho reflexionar sobre las condiciones extremas que estamos viendo también en el mercado estadounidenses, especialmente el grado de sobrevaloración. En cuanto a las existencias, sí, ciertamente están estiradas, pero no tan estiradas como en 2000.

Es verdad que la reciente corrección alivió gran parte de la condición de sobrecompra a corto plazo. Pero a largo plazo, apenas ha hecho mella. Esto se debe a que la corrección ha venido con la segunda mayor condición de sobrecompra de todos los tiempos.

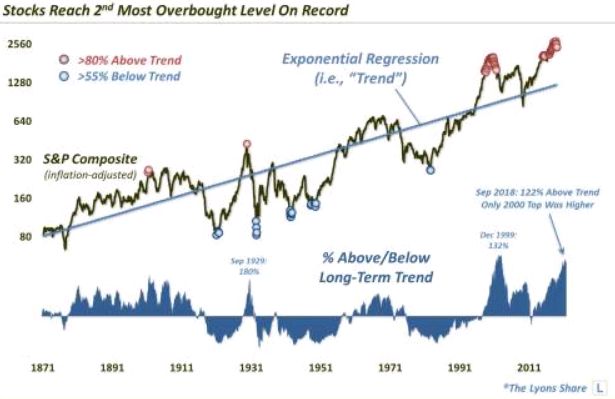

¿Cómo determinamos eso? Estamos utilizando los datos del S&P Compuesto ajustados a la inflación disponibles en la web de Robert Shiller. Este compuesto es esencialmente el S&P 500 actual con precios rediseñados antes de su inicio en la década de 1950 usando los precios de acciones disponibles a partir de ese momento. Luego usamos la regresión exponencial suavizada para encontrar la línea de tendencia de «mejor ajuste» a la serie desde 1871 (gracias a Doug Short por el concepto).

Después de encontrar la línea de tendencia de mejor ajuste para el compuesto, podemos medir cómo están los precios de alejados por encima o por debajo en un momento dado. Como resultado, el pasado mes de septiembre, el compuesto llegó al 122% por encima de la línea de tendencia, es decir, tenía una «sobrecompra» del 122%. En casi 150 años, los únicos meses en que los precios estuvieron más sobrecomprados fueron los que abarcan el techo del mercado de 1999-2000, la burbuja más grande en la historia del mercado de los EE.UU.

Así que, ¿qué significa esto? No vamos a entrar en un largo ensayo sobre sus implicaciones. El otro día publicamos un extracto de nuestra carta a clientes del primer trimestre sobre el riesgo a largo plazo incorporado en el mercado. Basta con decir que el mercado de valores se ha excedido. ¿Puede mantener este exceso? Los últimos años demuestran que puede.

Sin embargo, enfatizaremos que es probable que no sea el mejor momento para destinar una gran cantidad de dinero a los mercados de acciones en general (queremos recalcar una vez más que la Bolsa estadounidense en un índice líder para los mercados de acciones europeos, incluido el español).

Claro, el mercado se mantuvo sobrecomprado en estos niveles durante más de un año durante el techo de 2000. Así que es posible que el mercado continúe más alto sin ningún impedimento. Sin embargo, mirando históricamente, ese período fue una anomalía. Si está dispuesto a apostar a que va a volver a suceder, hágalo. Si no, puede considerar adoptar medidas, reduciendo posiciones en su cartera de acciones.

Carlos Montero

La Carta de la Bolsa