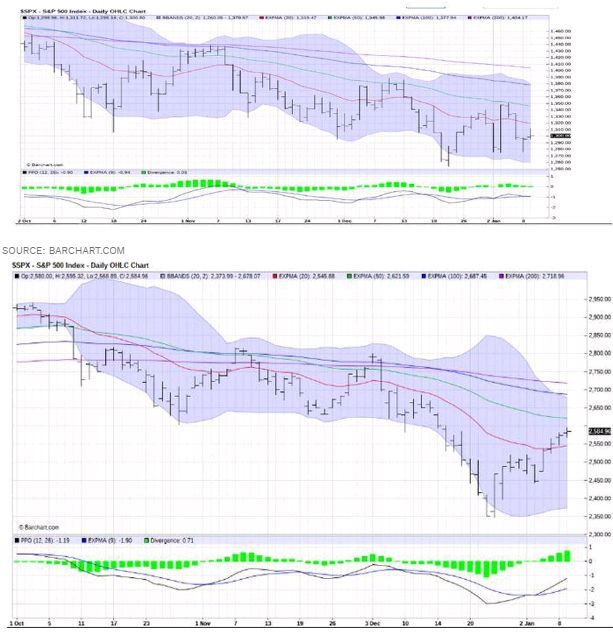

Eche un vistazo rápido a estos dos gráficos del Índice S&P 500, tomados de 2 períodos diferentes en la historia, y responda esta pregunta: ¿qué tienen de similar? Si dijeras «todo», ¡creo que estarías en lo correcto! Como inversor que se apoya en gran medida en el análisis técnico (gráficos) como parte del proceso de toma de decisiones de inversión, no puedo dejar de notar que el mercado actual se asemeja a un período pasado.

En los últimos meses, he visto similitudes con algunos mercados bajistas diferentes de los últimos 50 años, pero el que sigue volviendo a la escena es el período que comenzó la destrucción de la burbuja Dot-Com.

No los abrumaré con detalles, pero lo que veo es un patrón gradual de mínimos más bajos y máximos más bajos que ocurren aproximadamente en los mismos puntos en cada gráfico. La magnitud de las caídas y los incrementos subsiguientes es similar, y parece que el mercado intenta en vano en cada caso recuperarse y recuperarse verdaderamente de lo que en cada caso fue aproximadamente una caída del 20% desde el valor máximo hasta el suelo del rango de trading.

La diferencia clave en el gráfico es el punto más importante de este artículo: el primer gráfico muestra el S&P 500 durante el período comprendido entre octubre de 2000 y principios de 2001. El siguiente gráfico muestra a continuación el S&P 500 desde octubre de 2018 hasta principios de 2019. Y mientras no espero que lo veas tan claramente como yo, como alguien que literalmente ha visto millones de gráficos de acciones en los últimos 38 años, veo una creciente posibilidad de que el mercado de valores de EE.UU. esté imitando el patrón de hace 18 años.

Claro, el ambiente es diferente, los mercados están influenciados por muchos factores modernos, y todos somos 18 años más viejos de lo que éramos entonces. Pero como dicen, la historia no se repite, pero sí rima. Y esta rima como una canción de éxito.

Hace 18 años, el mercado se aceleró rápidamente al comienzo del año, y después de un breve retroceso, finalizó enero con una fuerte subida. Después de un año (2000) en el que el S&P 500 cayó más del 9%, su primer año perdedor en una década (1990 fue el anterior), esto probablemente alivió a los inversores.

Pero febrero fue una ruda renovación del ciclo del mercado bajista que había comenzado el trimestre anterior. De hecho, a finales de marzo, solo 7 semanas después, el S&P 500 había caído más del 20% desde ese nivel de finales de enero. Esto llevó su declive desde el pico del año 2000 a casi el 25%.

A medida que 2001 transcurría, el mercado continuó una serie de breves y bruscos repuntes, cada uno de los cuales fue seguido por una caída a niveles más bajos. Por supuesto, en medio se produjo los atentados del 11 de septiembre de ese año, y en 2001, el S&P 500 terminó a la baja por segundo año consecutivo. En 2002, una serie de eventos llevó al S&P 500 a su primera racha de 3 años de caídas, y el índice se disparó más del 45% desde su máximo del año 2000 en el momento en que se alcanzó el mínimo en marzo de 2003.

No estoy en el negocio de pronosticar eventos precisos o niveles de mercado. Pero en lo que me enfoco es en evaluar el potencial de grandes pérdidas en diferentes segmentos de los mercados financieros globales. Lo que veo hoy es una espada de doble filo. Existe un potencial para rallyes furiosos, así como continuos descensos bruscos de valor. Este es particularmente el caso del índice S&P 500, que ha estado en la versión todopoderoso durante los últimos años, gracias en gran parte a muchas profecías autocumplidas de inversores que se han centrado en fondos de índices con fe ciega y tremenda complacencia.

Eso es muy similar al entorno que recuerdo a principios de 2001. El año anterior terminó con una batalla judicial política tras el resultado electoral en noviembre de 2000, que no finalizó sino hasta un mes después. Cuando comenzó el año 2001, la expansión económica de la década anterior estaba en su punto álgido, las acciones tecnológicas estaban muy afectadas, las ganancias corporativas disminuyeron y las empresas recortaron el gasto. Estas son las principales preocupaciones de los inversores al comenzar 2019. A principios de 2001, la Reserva Federal de los Estados Unidos redujo las tasas de interés en medio punto porcentual. Como lo muestran los gráficos anteriores, eso ayudó durante un momento, luego se reanudó la desaceleración.

Y antes de tratar de explicar que el mercado de hoy está animado por una tasa de desempleo inferior al 4%, señalaré que en 2000, la tasa alcanzó el 3.9%, un mínimo de 30 años en ese momento. El dólar estaba fuerte entonces como lo está ahora. Tanto los gráficos como el entorno del mercado son sorprendentemente similares a los de principios de 2001.

Esto podría no significar nada cuando miremos hacia atrás dentro de un año. O bien, puede hacer lo que hago con esta información: anótela, recuérdela y aplíquela cuando considere planificar su estrategia de inversión para este año y más allá. Como suele ser el caso, el análisis del mercado de valores a través del estudio de patrones de gráficos nos alerta sobre cosas que de otra manera nos podrían sorprender. Como dice la vieja expresión, los que ignoran la historia están condenados a repetirla.

Permanezca atento en 2019. Abundarán las oportunidades.

Carlos Montero

La Carta de la Bolsa