El BCE publicó ayer las actas de su última reunión del Consejo, reconociendo importantes realidades:

- la situación económica es frágil pero fluida,

- los riesgos se decantan a la baja,

- caída del precio del petróleo impacta significativamente en la inflación, que por otra parte, es presionada al alza por los costes salariales al alza dado al elevado nivel de la capacidad productiva,

- sugiere una revisión de las líneas de financiación bancaria LTRO, sin debatir sobre el esperado (según los mentideros financieros) lanzamiento de un nuevo programa.

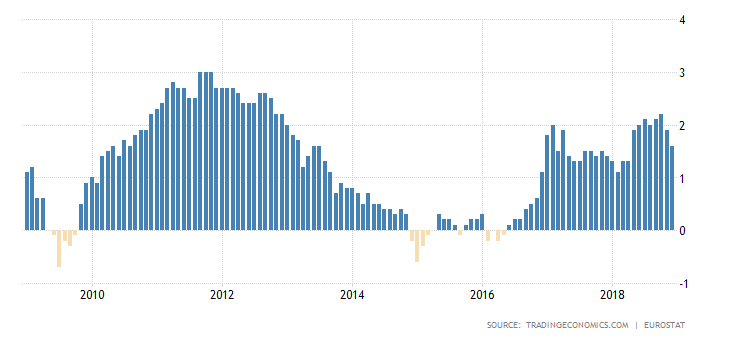

La inflación en la UE es muy moderada, se encuentra por debajo del umbral del BCE y cayendo, cuestión que permitirá el mantenimiento prolongado de la política ZIRP, de tipos Cero.

INFLACIÓN EUROPEA

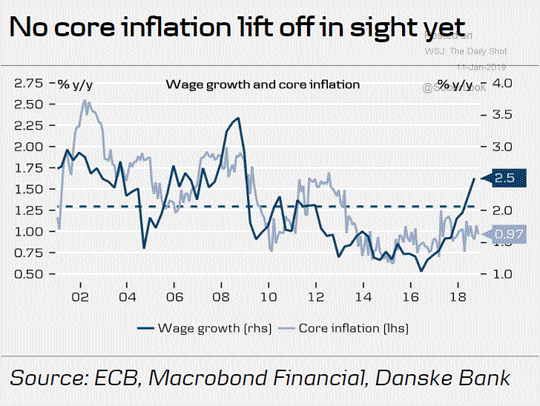

Las perspectivas han sido revisadas a la baja por los mercados y las autoridades y el impacto de los costes salariales es objeto de análisis y atención dada la correlación existente.

El episodio de desacoplamiento entre la marcha de la inflación y los costes salariales en 2007-2008, contrario a lo esperado, es un antecedente a considerar ahora que la situación es similar, vean:

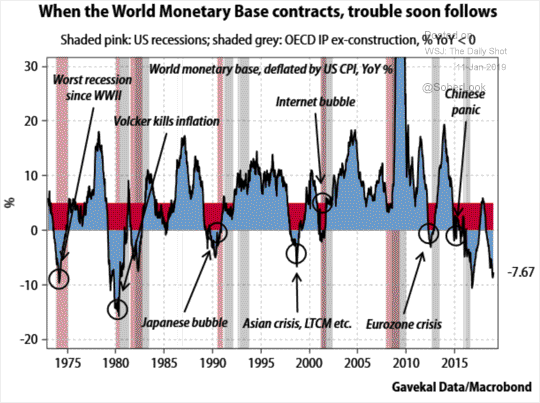

La subida de tipos de interés es un freno a la actividad económica y financiera que está dejando de ser motivo de preocupación entre expertos, tanto en EU como en USA. Sin embargo, el problema que sí asusta es la retirada de liquidez o proceso inverso del QE, que se puede denominar de contracción cuantitativa de los bancos centrales.

La FED ya comenzó meses atrás y el BCE de momento ha dejado de inventar dinero (de expandir su balance) para comprar activos. El siguiente paso natural del BCE pasaría por retirar liquidez, con lo que se produciría una contracción global de la base monetaria, de consecuencias inquietantes para los mercados.

La inquietud se explica por la siguiente secuencia: cuando la liquidez abunda los mercados siempre encuentran una excusa para subir, cuando falta suelen encontrar argumentos para caer.

Las decisiones de las autoridades monetarias están siendo cada vez más complejas y menos compartidas, más criticadas y puestas en entredicho.

Desde finales de 2017 venimos advirtiendo en este blog el riesgo creciente de que se produzcan errores en política monetaria que, dada la fragilidad de la economía sistema bancario y financiero, en el entorno actual devendrían en mayor ralentización económica acompañada de severas reacciones de mercado.

Ayer, el señor James Bullard, presidente de la Reserva Federal de St. Louis, sorprendió al reconocer la siguiente noticia bomba: “I am concerned we are on a precipice of a policy mistake” (estoy preocupado en la idea de estar ante el precipicio de un error en política monetaria).

En realidad, los errores de política monetaria comenzaron allá por finales de los años ´90, cuando el denominado “mago” Alan Greenspan, entonces presidente de la FED, decidió doblegarse ante el lobby bancario de Wall Street y derogar la ley que había prevenido grandes debacles bancarias y crisis económicas durante 70 años.

Además a partir de entonces comenzaron los problemas que derivaron en la insolvencia total del sistema y gran crisis subprime que invitó a las autoridades a crear chorros de liquidez para controlar la situación.

En 2008 los principales Bancos Centrales del mundo mantenían un balance agregado próximo a los $7 billones -trillion- pero ahora, sólo 10 años después, ya supera los $22 billones.

No es sólo la deuda inventada por las autoridades monetarias, por ejemplo, la economía USA había creado un volumen de deuda próximo a los $9 billones en 100 años hasta 2007 y también, sólo en la última década ha creado más de $12 billones nuevos. La deuda total USA de hoy alcanza los 21.9 Billones de dólares, un 106% del PIB americano.

Así las cosas, el margen de error de las autoridades monetarias es de máxima probabilidad y su capacidad para intervenir ante una eventual crisis menguante, visto el nivel de tipos de interés, en zona de mínimos históricos, y de sus balances completamente disparados, fuera de lugar y en máximos históricos.

Las bolsas han perdido el “duende” de la liquidez de los Bancos Centrales y ahora los inversores fijan la mirada más en el riesgo que en la rentabilidad presunta, lo que deriva en menor demanda de acciones y por tanto menor soporte para las cotizaciones.

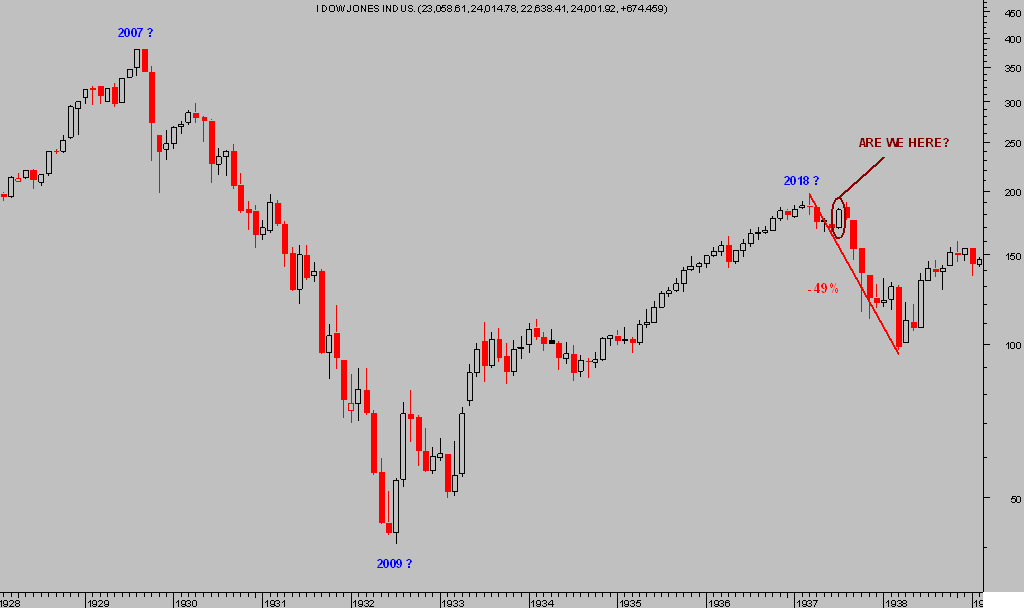

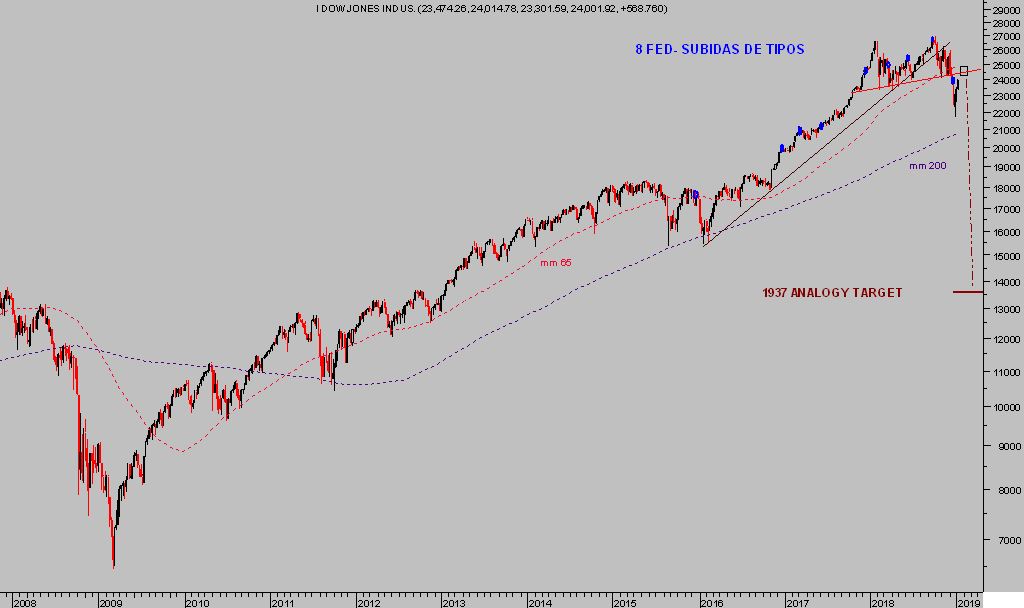

Transcurridos 10 años desde el suelo de la crisis subprime, algunos expertos como Ray Dalio (gestor del mayor Hedge Fund del mundo con cerca de $50.000 millones bajo gestión) advierten de la posible analogía de mercado con la de los años posteriores a la gran crisis de 1929, ¿estaríamos ahora en 1.937?

DOW JONES 1926-1.939 mensual

Una corrección similar enviaría al Dow Jones a la baja hacia la zona de los 13.500-14.000 puntos, área que prácticamente corresponde con la proyección de corrección proporcional Fibo-61.8% de toda la subida 2009-2018.

DOW JONES semana.

La situación actual de mercados y perspectivas apuntan a un futuro volátil (desarrollo reservado suscriptores), aunque de momento muy oportuno para aprovechar las oportunidades que brinda la volatilidad, tal como demuestra la mayoría de las estrategias sugeridas para suscriptores en las últimas semanas subiendo por encima del 10%.

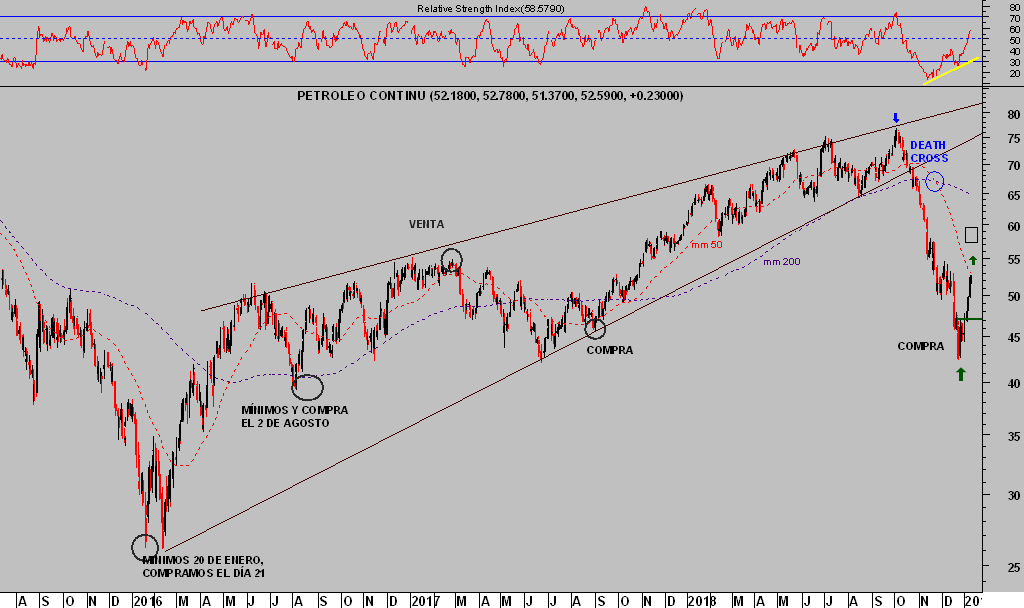

No sólo en el mercado de acciones, las previsiones realizadas sobre materias primas, crudo West Texas, Oro y Plata, están muy alineadas con el comportamiento esperado y las rentabilidades de las estrategias (suscriptores) también suman rentabilidades superiores al 10%.

El West Texas, el precio de la energía en general, es un factor de mayor importancia tanto para la inflación, como para el consumo, crecimiento de PIB y por tanto para las autoridades monetarias en sus modelos de predicción, que consideran para adecuar las políticas monetarias.

El crudo se ha desplomado durante el pasado otoño y ahora se encuentra en la esperada fase técnica de rebote. Después veremos!

WEST TEXAS diario

BUEN FIN DE SEMANA A TODOS !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com