Los mercados de renta variable europeos cerraban la semana con subidas, ya que tenían esperanzas en la reunión de USA con China, ademas también ayudaban los datos de empleo de Estados Unidos (el número de nuevos empleos superaba las previsiones a la vez que se producía un crecimiento de los salarios). En cambio, en China tuvimos una de cal y otra de arena (el PMI manufacturero caía por primera vez desde 2016, mientras que el PMI de servicios salía mejor de lo previsto).

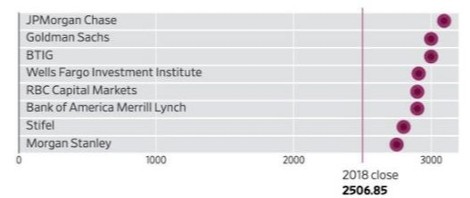

En Wall Street el optimismo no lo pierden. En el cuadro pueden ver ocho agencias y sus previsiones acerca de dónde cerrará el S&P500 este nuevo año 2019. Todas lo ven en verde, por encima del cierre de los 2506 puntos de 2018. Las más optimistas lo ven superando los 3.000 puntos, como son JP Morgan, Goldman Sachs y BTIG. Luego le siguen Wells Fargo, RBC y Bank of America Merrill Lynch. Las más conservadoras son Stifel y Morgan Stanley.

Fuente: The Wall Street Journal

En Europa, el mayor gasto gubernamental y la incertidumbre política amenazan el aumento de los rendimientos de la deuda en Italia y Francia, sin olvidar que los mercados cada vez tienen menos claro que el Banco Central Europeo aumente los tipos de interés en 2019 debido a la desaceleración del crecimiento y los riesgos comerciales. Es cierto que Italia ha logrado evitar de momento el procedimiento de déficit excesivo de la Unión Europea, pero la amenaza de recesión no ha desaparecido por completo. Goldman Sachs estima que si los diferenciales italianos se mueven a un rango de 350-400 puntos, España podría subir hasta 150 puntos.

El año pasado, el sentimiento alcista promedió 36.4%. Esto sitúa el año 2018 como el décimo nivel más bajo de optimismo en los 31 años de historia de la encuesta AAII. La verdad es que el mes pasado, el optimismo y el pesimismo alcanzaron niveles inusuales. El sentimiento alcista cayó a 20.9% el 12 de diciembre de 2018, mientras que el sentimiento bajista saltó a un máximo de varios años a finales de diciembre, concretamente 50.3%.

Como dato anecdótico, comentar que el indicador Bull & Bear de Bank of America, que mide la confianza de los inversores sopesando factores como los flujos de fondos de acciones y bonos, dio su primera señal de compra desde que Reino Unido votó a favor de abandonar la unión europea en 2016. La entidad apuesta por bonos de alto rendimiento de Estados Unidos y Europa, acciones de pequeña capitalización de Estados Unidos y acciones de China y Alemania, y estiman que el índice S&P 500 podría situarse en los 2650 puntos este mes.

En 2018 tuvimos que lidiar con la volatilidad, pero 2019 no será muy diferente. El S&P 500 ha oscilado en un rango intradiario de más del 2% en 15 de los últimos 21 días, lo que lo convierte en uno de los tramos más volátiles desde el año 2011.

Un factor clave para los mercados sera la evolución de la política monetaria en Estados Unidos y Europa, con dudas sobre la intensidad de la subida de tipos por parte de la FED y el ritmo de normalización del BCE (uno de los principales riesgos es la falta de estímulos monetarios para los mercados, con dudas sobre qué ocurrirá ahora en Europa, con el final del programa de compra de bonos del BCE). Todo apunta a que la ralentización de la actividad en los próximos trimestres será más intensa de lo previsto. También se confía en que no haya un Brexit duro, puesto que su impacto sería muy negativo para la economía británica y provocaría ventas masivas de libras. La FED reducirá, previsiblemente, las alzas de tipos de tres a una en 2019, lo que a su vez impulsará las divisas de los países emergentes. En cuanto al euro, se prevé que mantendrá un tono plano en el próximo ejercicio y se sitúe en torno a 1,15 dólares.

De cara a la semana que comienza, las principales citas serán la reunión USA-China los días 7 y 8 de enero, las minutas de la reunión de la FED de diciembre, en la UE la confianza del consumidor, la tasa de paro, la producción industrial de Alemania y las ventas minoristas. En Estados Unidos la balanza comercial, los pedidos de bienes duraderos, el IPC y el ISM no manufacturero.

Ismael de la Cruz

ismaeldelacruz.es

Fuente: expansion.com