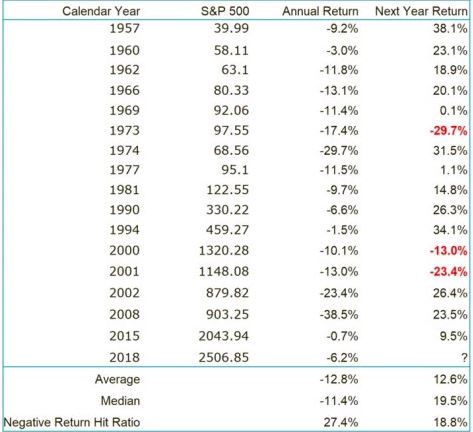

Hay un estudio interesante de Robeco: desde su inicio en marzo de 1957, el índice S&P 500 ha obtenido un rendimiento negativo en 17 años, incluido el 2018. Esto significa que el índice registra un rendimiento negativo aproximadamente uno de cada cuatro años. Quizás más interesante es lo que sucedió en los años posteriores a que el S&P 500 obtuvo un rendimiento negativo: las acciones subieron un promedio de 12.6% en el año siguiente. Así pues, la historia y los números sugiere que las probabilidades de un año positivo para el S&P 500 en 2019 son relativamente altas, pero claro, al fin y al cabo hablamos de estadísticas, nada empírico.

Fuente: Robeco

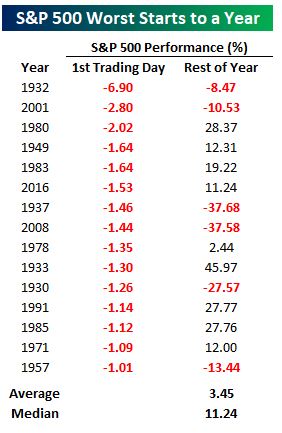

En el siguiente cuadro pueden ver los años en los que el S&P500 ha comenzado el año perdiendo más de un -1%, concretamente 16 veces. La última vez que ocurrió fue en 2016, cuando las acciones comenzaron el año cayendo un -1,53% el primer día de negociación. El resto de ese año no fue tan malo ya que el S&P 500 subió un +11.24%.

Ese avance del +11.24% también es la ganancia promedio del resto del año que hemos visto en los años que el S&P 500 cayó más del -1% en el primer día de negociación del año. Además de 2016, los siguientes dos casos más recientes no fueron tan amigables: en 2008, el S&P 500 cayó -1.44% el primer día y el año terminó -37.58%; en 2001, comenzó el año con un descenso del -2,8% y después de esa fuerte caída, el FOMC anunció un sorprendente recorte de la tasa de 50 puntos básicos desde el 6.5% hasta el 6% al día siguiente, pero al final, no pareció ayudar, ya que el índice S&P 500 cayó otro 10,5% hasta final de año, y la economía entró en recesión en el mes de marzo.

Fuente: Bespoke

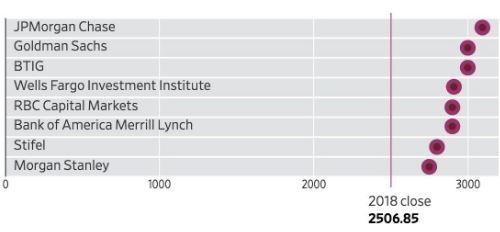

En Wall Street el optimismo no lo pierden. En el cuadro pueden ver ocho agencias y sus previsiones acerca de dónde cerrará el S&P500 este nuevo año 2019. Todas lo ven en verde, por encima del cierre de los 2506 puntos de 2018. Las más optimistas lo ven superando los 3.000 puntos, como son JP Morgan, Goldman Sachs y BTIG. Luego le siguen Wells Fargo, RBC y Bank of America Merrill Lynch. Las más conservadoras son Stifel y Morgan Stanley.

Fuente: The Wall Street Journal

Un factor clave para los mercados en el año que entra es la evolución de la política monetaria en Estados Unidos y Europa, con dudas sobre la intensidad de la subida de tipos por parte de la FED y el ritmo de normalización del BCE (uno de los principales riesgos es la falta de estímulos monetarios para los mercados, con dudas sobre qué ocurrirá ahora en Europa, con el final del programa de compra de bonos del Banco Central Europeo). Todo apunta a que el ritmo de crecimiento mundial ha tocado techo y que la ralentización de la actividad en los próximos trimestres será más intensa de lo previsto anteriormente. También se confía en que no haya un Brexit duro, puesto que su impacto sería muy negativo para la economía británica y provocaría ventas masivas de libras. La FED reducirá, previsiblemente, las alzas de tipos de tres a una en 2019, lo que a su vez impulsará las divisas de los países emergentes, muy castigadas en 2018. En cuanto al euro, se prevé que mantendrá un tono plano en el próximo ejercicio y se situará en torno a 1,15 dólares. ¿Y la Bolsa española? Les vengo comentando que será un año complicado y creo que terminará en verde, pero un dígito solo.

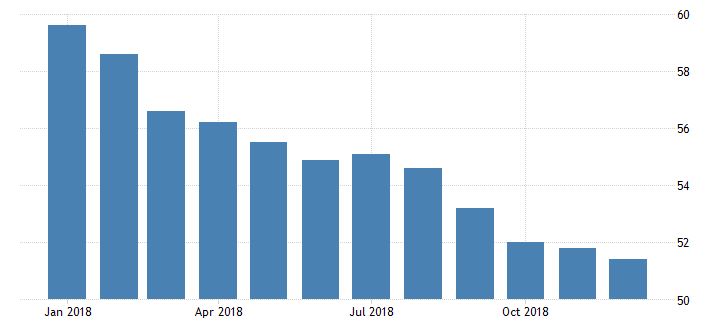

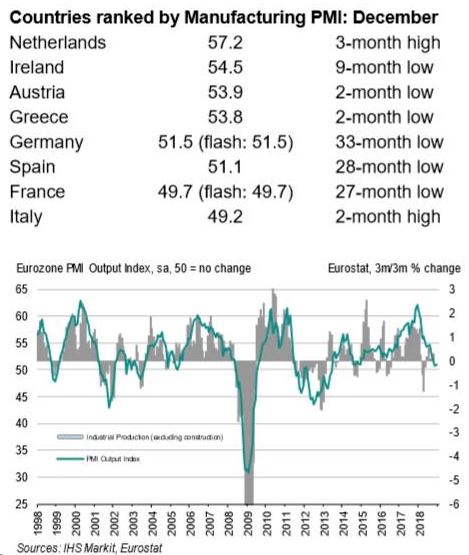

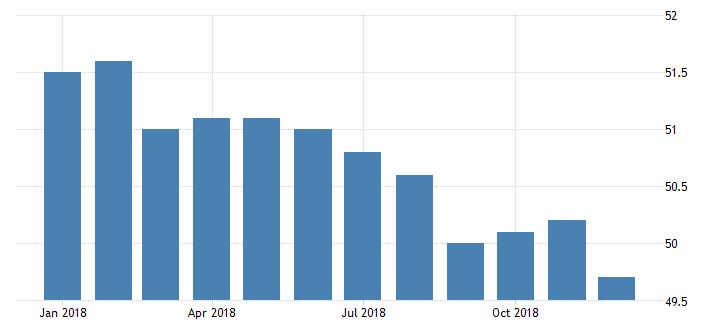

La confirmación del PMI manufacturero de la zona euro en diciembre sitúa el índice en el peor nivel desde febrero de 2016. La lectura final se situó en 51,4 puntos, cuatro décimas menos respecto a noviembre.

Realmente, el PMI en la eurozona indica que los últimos 3 meses de 2018 se vio el peor crecimiento de la producción desde el segundo trimestre del 2013.

Fuente: IHS Markit

El PMI Caixin de China cayó inesperadamente a 49.7 en diciembre de 2018 desde el 50.2 de noviembre. Fue la primera contracción en el sector manufacturero desde mayo de 2017. Parece cada vez más probable que la economía china se verá sometida a una mayor presión a la baja.

El PMI manufacturero en USA cae a un mínimo de 15 meses en diciembre, hasta los 53.8 puntos, todo ello en un contexto de expansión más suave en la producción desde septiembre del 2017.

El Economic Surprise Index es un índice elaborado por Citigroup USA. Una lectura positiva significa que los datos publicados han sido mejores de lo esperado, una lectura negativa significa que los resultados han sido peor de lo esperado. Si observan el siguiente gráfico, verán que la lectura sigue negativa.

Ismael de la Cruz

ismaeldelacruz.es