Se observan desavenencias con la Bolsa. El desempleo está cerca de mínimos que no se veía en medio siglo. La economía estadounidense está preparada para su mejor año desde 2005. Las grandes corporaciones están produciendo ganancias gigantescas. Incluso los salarios están empezando a subir, las fábricas están en auge y la inflación está en el objetivo. Pero los mercados de valores caen, los rendimientos de los bonos corporativos están aumentando y los precios de los productos básicos están cayendo.

Las causas hay que buscarlas en que el crecimiento fuera de USA se está deteriorando y la Reserva Federal está retirando el estímulo monetario sin precedentes que impulsó la economía. Las acciones defensivas han estado subiendo desde mayo. Todas las acciones económicamente sensibles han estado bajando desde mayo. Los productos básicos han sido golpeadas por la perspectiva de una demanda más débil en caso de que la economía mundial se desacelere. Con todo ello, el martes, el índice de acciones S&P 500 se volvió negativo en el año, lo que avivó los temores de que uno de los mercados alcistas más largos de la historia podría estar en riesgo. Y es que las acciones a menudo actúan como un sistema de alerta temprana, detectando cambios sutiles antes de que aparezcan en los datos económicos.

Las acciones estadounidenses han sufrido dos mercados bajistas de intensidad y no hace demasiado tiempo: a principios de la década del 2000 y en 2008. Esto tiene un efecto en las mentes de los inversores que hace que al estar relativamente fresco en la memoria tienda a recordarse demasiado y por tanto las comparaciones son inevitables.

Vaya por delante, para no asustar al personal (nada más lejos de mi intención) que aunque hay similitudes que veremos a continuación, realmente se puede decir, a día de hoy, en este preciso momento, que una cosa es estar atravesando un momento delicado y difícil y otra muy diferente es hablar de una crisis económica y bursátil del calado y la intensidad que arrojó la de 2008.

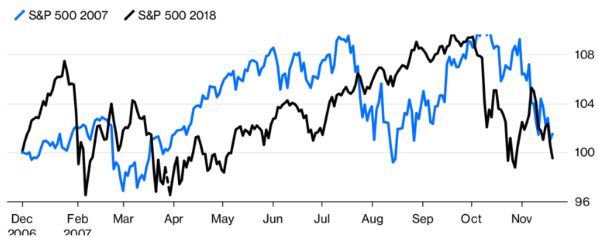

Bien, en el siguiente gráfico pueden ver la comparativa del S&P500 en el año 2007 (línea de color azul) y en el presente ejercicio (línea de color negro). Realmente da miedo, ¿verdad? Parece en líneas generales un calco.

The Wall Street Journal

En el segundo gráfico pueden ver cómo siguió el S&P500 (línea azul). Esto sería lo que nos esperaría si estuviésemos ante una fotocopia de ese escenario.

The Wall Street Journal

Sin embargo, como ya les he comentado, esto no significa que necesariamente vaya pasar lo mismo. Lo que sí es cierto es que, al igual que en 2008, se ha formado un techo y podríamos, por tanto, decir que ahora toca corregir.

Miren, hablar de mercado bajista, si nos atenemos a la definición “oficial” de que es cuando tenemos una caída del 20%, es algo que queda muy bien para la literatura, pero no es algo que aporte valor al inversor. Me explico, Apple ha caído más de un 20 por ciento (pero aun así está por encima del nivel donde comenzó el año), en cambio los medios hablan de corrección y no de un mercado bajista. Pero esos mismos medios, al hablar de la Bolsa en general, aluden a mercado bajista en vez de corrección. Con esto lo que les quiero decir es que la semántica es un tema bien traído cuando se trata de ser sensacionalista, pero hay que ser coherente y sobre todo fiel a la realidad: estamos asistiendo a una corrección.

Pero no hay que caer en el miedo ni en el pánico. Los fundamentales siguen siendo sólidos, las valoraciones de las compañías están en línea o incluso por debajo de los promedios a largo plazo y el crecimiento de las ganancias de las compañías seguramente se mantenga en el 2019.

Así pues, la venta de acciones es algo exagerada y obedece a una corrección del mercado alcista, originando valoraciones que se han vuelto más convincentes, de hecho, el S&P 500 ahora cotiza cerca del nivel más bajo desde principios de 2016 y las acciones europeas, cuya caída se ha visto exacerbada por las preocupaciones políticas de Italia y Reino Unido, son incluso más baratas, acercándose a niveles de 2013.

Ya les dije la pasada semana lo que espera Wall Street que hará el S&P500 en lo que resta de año y en 2019 de que se barajan tres escenarios, cada uno de ellos con su porcentaje correspondiente de probabilidad:

- Escenario base (50% de probabilidad): el índice S&P 500 cerrará este año en 2.850 y en 2019 subirá a 3000 puntos.

- Escenario negativo (30% de probabilidad): el riesgo de una recesión en 2020 comienza a afectar a los inversores, con el S&P 500 llegando en 2019 a los 2.500 puntos.

- Escenario positivo (20% de probabilidad): el crecimiento económico se mantiene fuerte durante un período de tiempo más largo, y el índice llega a los 3.400 puntos el próximo año.

Ismael de la Cruz

ismaeldelacruz.es