El Boom económico y empresarial que esperaba el equipo de Trump en enero, al aprobar la controvertida reforma fiscal, se ha producido pero de forma bastante menos espectacular de lo pronosticado.

La actividad económica ha repuntado en los pasados trimestres, ahora comienza a perder fuelle y las previsiones apuntan a que continuará perdiéndolo, creando un problema añadido: el potente coste fiscal, para las arcas de la administración USA, derivado de la rebaja de impuestos nunca será pagado por los dividendos de la recuperación proyectada.

Como consecuencia, el déficit se va a disparar, este año fiscal superará el 5% equivalente a un Billón -trillion- de dólares y el Tesoro se verá en la necesidad de emitir deuda como nunca antes para financiarlo, asunto explorado con detalle en distintos posts.

Por otra parte, el Boom empresarial también se desarrolla de forma más limitada que lo esperado. El Boom realmente inesperado y convertido en Burbuja ha sido el experimentado por las bolsas desde la llegada de Trump a la presidencia USA.

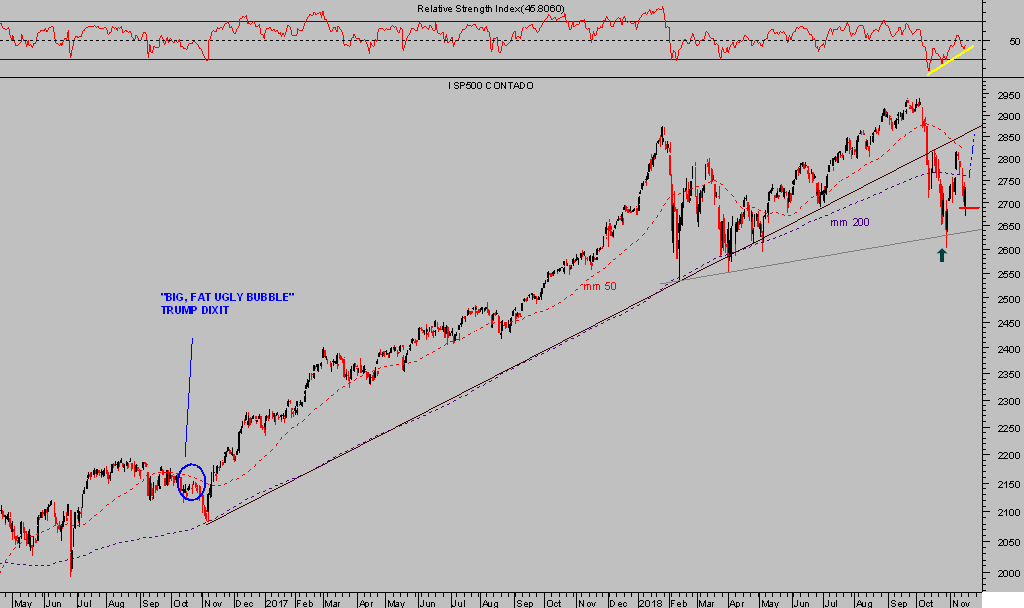

En octubre-noviembre de 2016, el aspirante Trump afirmaba que las bolsas estaban muy caras, “Big, fat, ugly bubble” dixit. Desde entonces, los mercados se han disparado arriba más del 35%, sin embargo, ahora no hay rastro de burbujas pero, además, se congratula por las alzas, un logro de sus políticas:

S&P500 diario

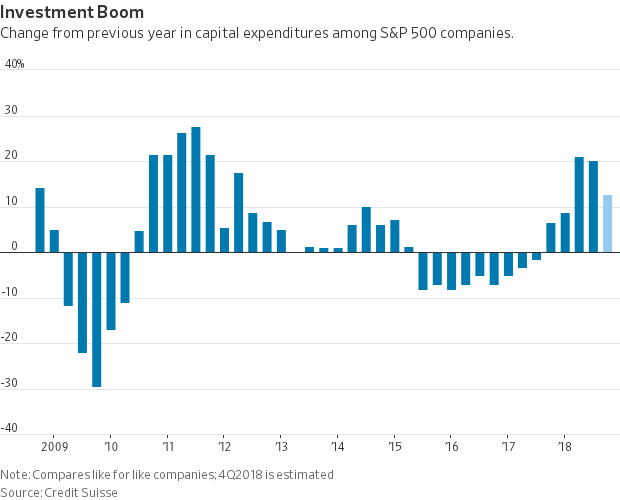

Existían unas proyecciones de crecimiento de la inversión empresarial -CAPEX- que no se han alcanzado y además se está ralentizando.

Las previsiones de incremento de CAPEX están decayendo para la recta final del año, lastradas entre otros, por la desaceleración económica, elevado nivel de inventarios o por las consecuencias de la guerra comercial.

El impulso de la reforma fiscal al CAPEX ha sido real pero realmente flojo en relación a los esfuerzos, vean evolución del CAPEX en la última década y proyecciones más inmediatas:

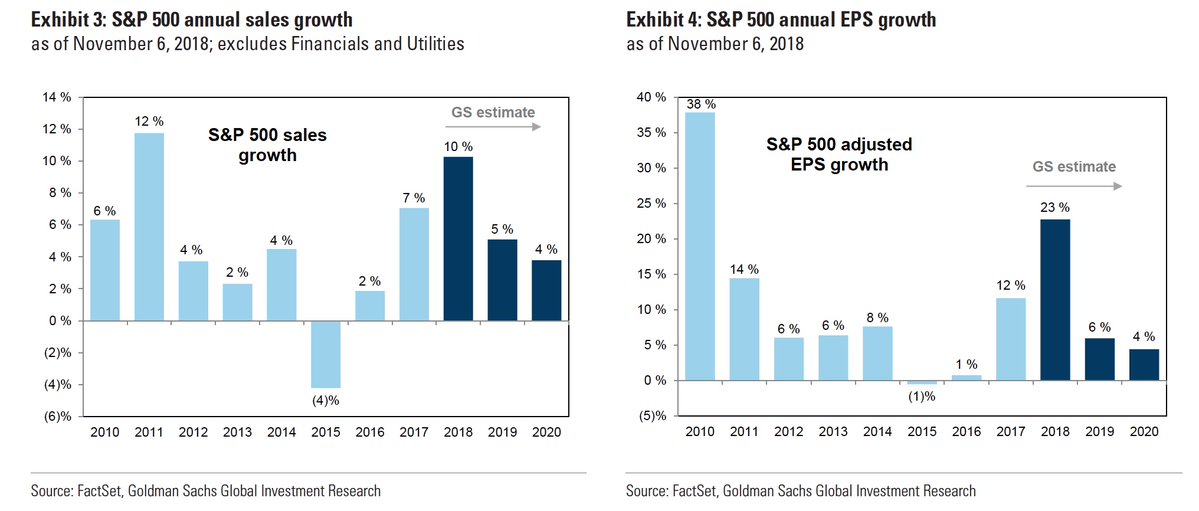

Los beneficios empresariales se encuentran en zona de máximos históricos, y en situación realmente susceptible de haber alcanzado techo de ciclo, después de haber sido prolongado por Trump gracias al gran impulso que recibieron a principios de año vía reforma fiscal.

Así, los resultados empresariales han continuado fuertes aunque reflejan cierta falta de inercia y con proyecciones claramente correctivas según se observa en los comunicados “forward guidance” las mismas compañías así como en los informes de distintos expertos del mercado.

Goldman Sachs, por ejemplo, espera un crecimiento de beneficios decreciente para los próximos años, llegando a ser sólo del 4% en 2020, una gran brecha frente al 23% de 2018 y un incremento de los ingresos que pasa del 10% de este año a sólo un 4% en 2020. A medida que se esfuman los parabienes de la reforma fiscal, suben los tipos de interés (coste de financiación) la economía se desacelera y los márgenes empresariales comenzarán a sufrir presiones.

Vean los cuadros de estimaciones para el crecimiento de las ventas y del Beneficio por Acción o EPS en inglés, contempladas por Goldman:

Además, los analistas de Goldman revelan su predisposición hacia los índices USA, sorprendentemente negativa, la más pesimista para las bolsas registrada en la última década:

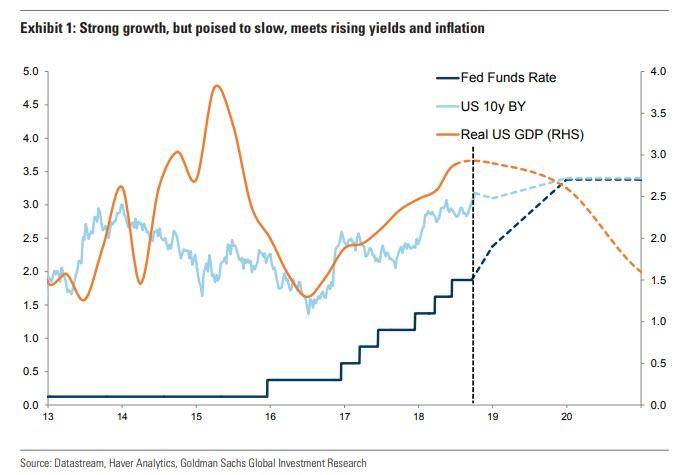

Las previsiones de evolución económica y de tipos son de gran importancia y calado para los mercados financieros, tanto los de renta variable como fija. Analistas de Goldman interpretan la fortaleza del PIB de los últimos trimestres como el “último hurra” o techo de ciclo y proyectan desaceleración del PIB que se intensificará notablemente en 2020.

Ayer, sin embargo, el presidente de la Reserva Federal mostró tranquilidad respecto de la situación económica y tendencia de tipos de interés, al afirmar:

- “You still see solid growth, but you see growing signs of a bit of a slowdown. And it is concerning.”

- “I’m very happy about the state of the economy now,” he said. “Our policy is part of the reason why our economy is in such a good place right now.”

- “no economic concerns are strong enough to change current gradual tightening path but monitoring:

– global growth slowdown

– reduced fiscal stim

– strong #dollar amidst growth divergence

– financial conditions & #markets”

La aparente calma resultó matizada, reconociendo un alto grado de seguimiento, valoración y análisis de consecuencias de sus decisiones políticas (endurecimiento de condiciones monetarias) sobre la economía y mercados:

- “the central bank would evaluate really carefully…how the markets and the economy and business contacts are reacting to our policy.”

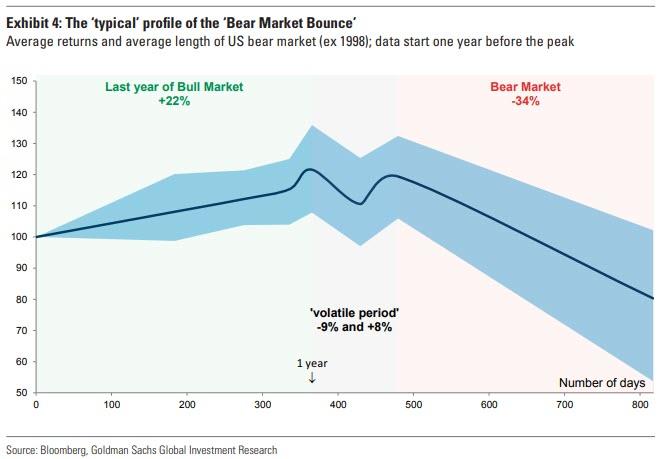

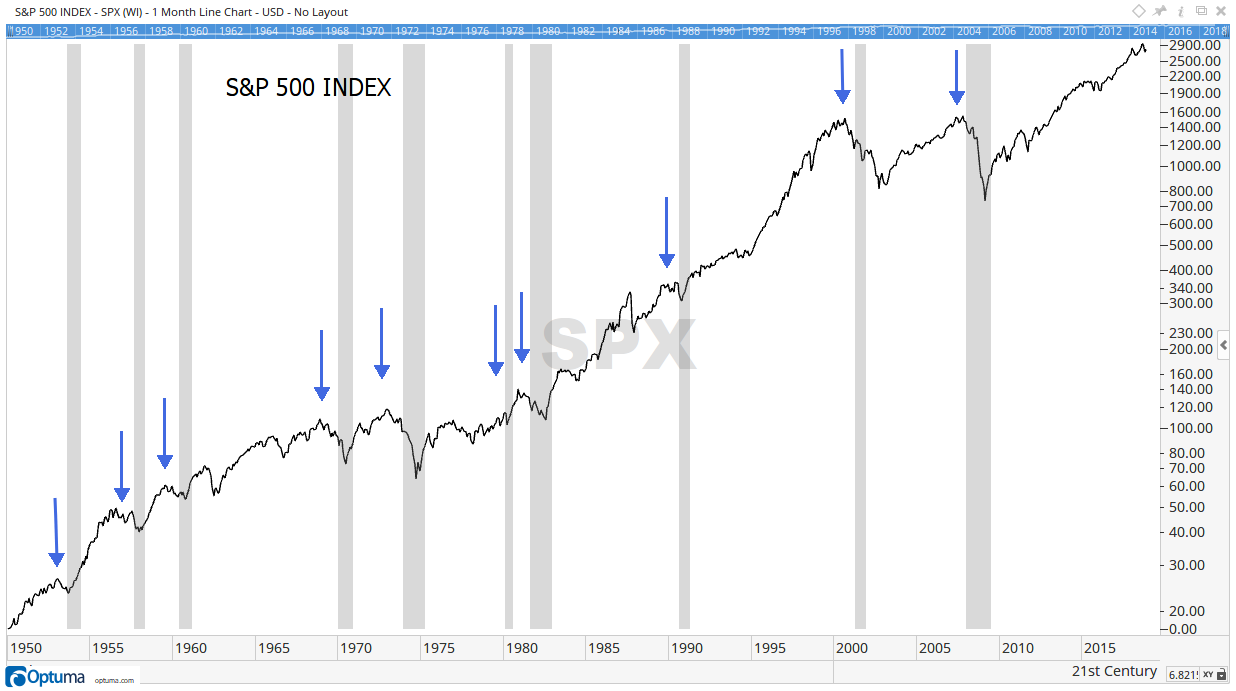

Es evidente el riesgo de continuar subiendo tipos en un entorno de desaceleración económica, los inversores pueden anticipar los problemas de la desaceleración y errores de política monetaria y reducir posiciones de riesgo, tal como ya vienen haciendo muchos expertos desde hace meses. Un problema añadido para las autoridades, máxime cuando es conocido el hecho de que las bolsas siempre se giran a la baja antes que la economía.

El comportamiento del mercado durante este año 2018 está resultando pesado y reflejando una gradual caída del interés inversor por el riesgo, una reacción normal para quienes saben que las condiciones de valoración actuales históricamente han generado minusvalías a 5 y 10 años.

La posibilidad de que el entorno de precios alcanzado por los índices USA se convierta en el techo del ciclo alcista es cada vez más plausible y defendida por un número creciente de analistas.

Los “forward guidance” de las empresas USA en el tercer trimestre reflejan caída de optimismo y según encuesta de BofA-Merrill Lynch entre expertos gestores de fondos, el 44% espera caída de la actividad económica global, el peor registro desde noviembre de 2008.

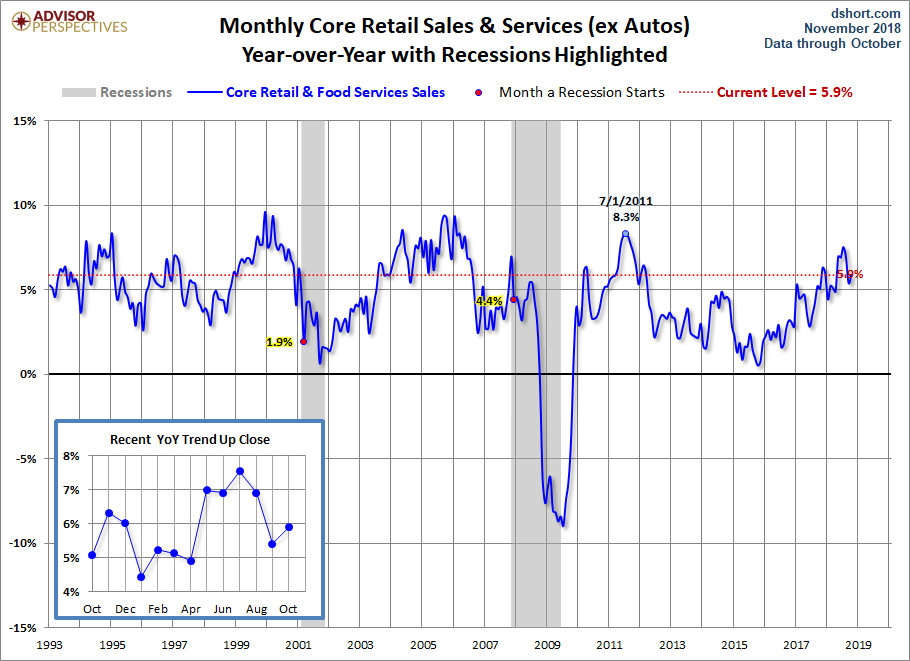

Ayer las bolsas reaccionaron al alza desde zona de control técnico de precios, después de que el Census Bureau publicarse el informe sobre Ventas al Menor de octubre. Las ventas resultaron mejores de lo esperado, crecieron un +0.8%, un +0.7 ex autos, alimentando las previsiones sobre una campaña de navidad excelente, tal como explicamos en post reciente.

VENTAS AL MENOR (ex autos). USA

Así, las bolsas cerraron ayer en positivo, recuperando el Dow Jones un +0.83% y los demás índices por encima del punto porcentual, un +10.6% el S&P500 y el tecnológico Nasdaq-100 el +1.72%.

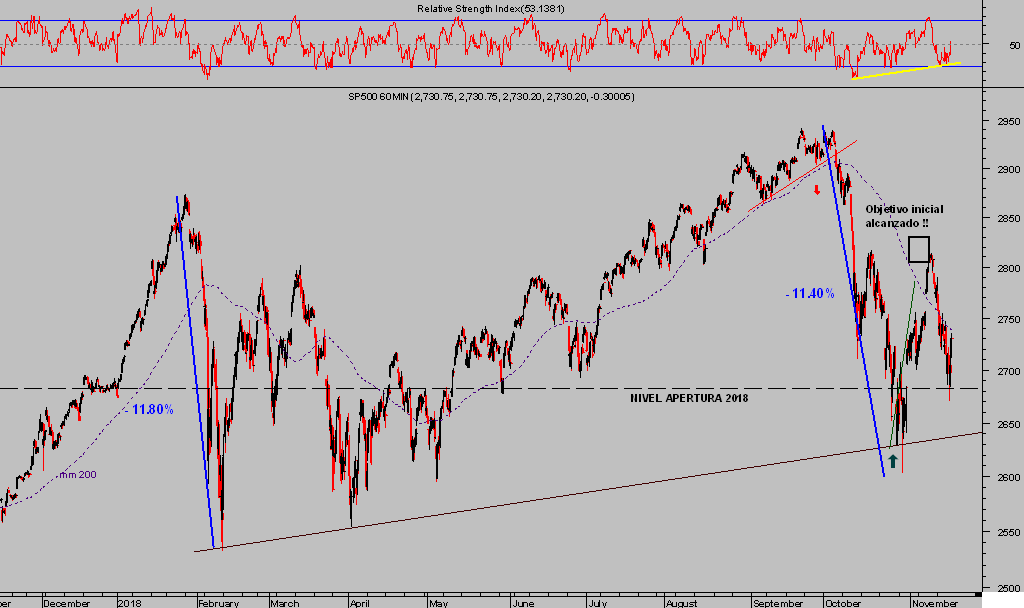

S&P500 60 minutos.

Las previsiones del mercado para próximas semanas son de máximo interés y relevancia para el desarrollo de las pautas técnicas de medio plazo, las posibilidades (reservado suscriptores).

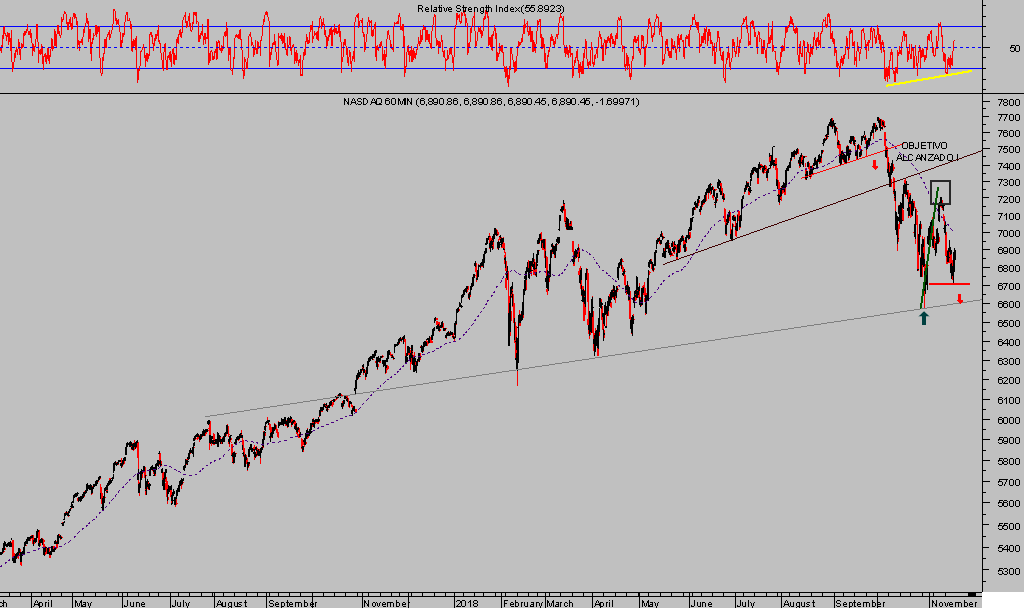

NASDAQ-100, 60 minutos

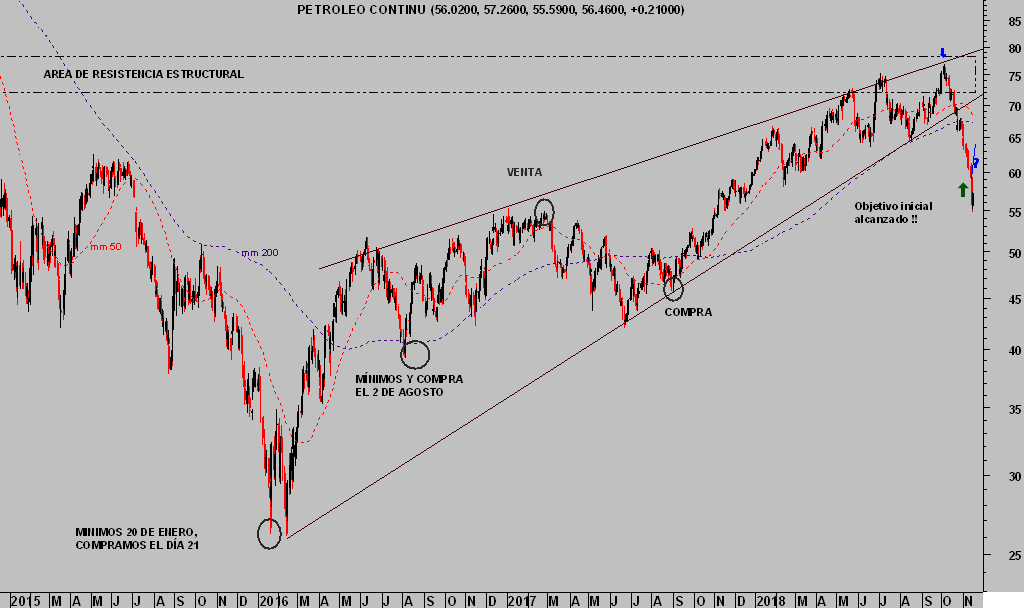

El descenso del crudo, cerca de un 28% en sólo 5 semanas, se ha producido de manera realmente violenta y eleva la incertidumbre sobre el futuro de la demanda y de la actividad económica globales.

Las posibilidades del crudo desde los niveles técnicos alcanzados y con lecturas de sobre-venta tan acusadas, así como de numerosas empresas del sector muy castigadas en las últimas semanas, son ahora esperanzadoras. Existen casos concretos de compañías infravaloradas a los precios alcanzados, con balances suficientemente solventes y desarrollo de pauta técnica interesante como para el desarrollo de estrategias (reservado suscriptores).

WEST TEXAS diario

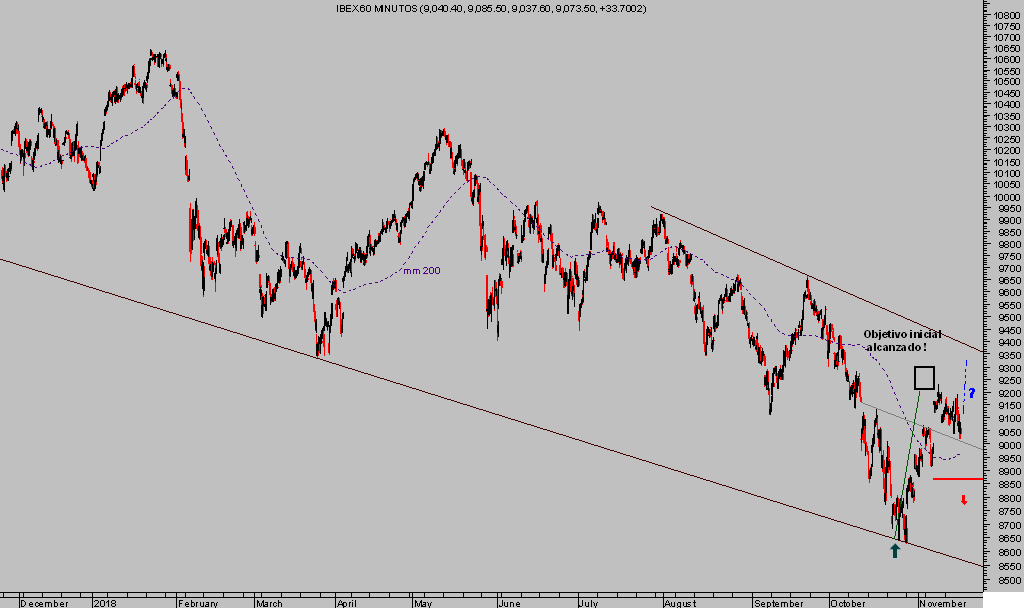

Para finalizar, continuamos vigilando estrechamente el comportamiento del selectivo español IBEX-35, así como el de otros índices europeos como el DAX o Eurostoxx-50 que analizaremos en próximo post.

IBEX.35, 60 minutos

BUEN FIN DE SEMANA A TODOS !

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com