Las previsiones para los próximos meses para un amplio abanico de indicadores y testigos de índole financiera y económica, coinciden todos. Desde las proyecciones para el crecimiento del PIB, USA y también global, de productividad, de crecimiento de beneficios, márgenes y ventas empresariales o también liquidez de los Bancos Centrales y actividad de compra de autocartera por parte de las empresas, todos en contra de la deseada tendencia alcista.

La Reserva Federal continúa tratando de normalizar las condiciones monetarias, bajar tipos de interés y reducir su balance, en un entorno económico financiero vulnerable, de fondo frágil. Conscientes de ello, las autoridades están actuando de manera muy gradual y precavidamente.

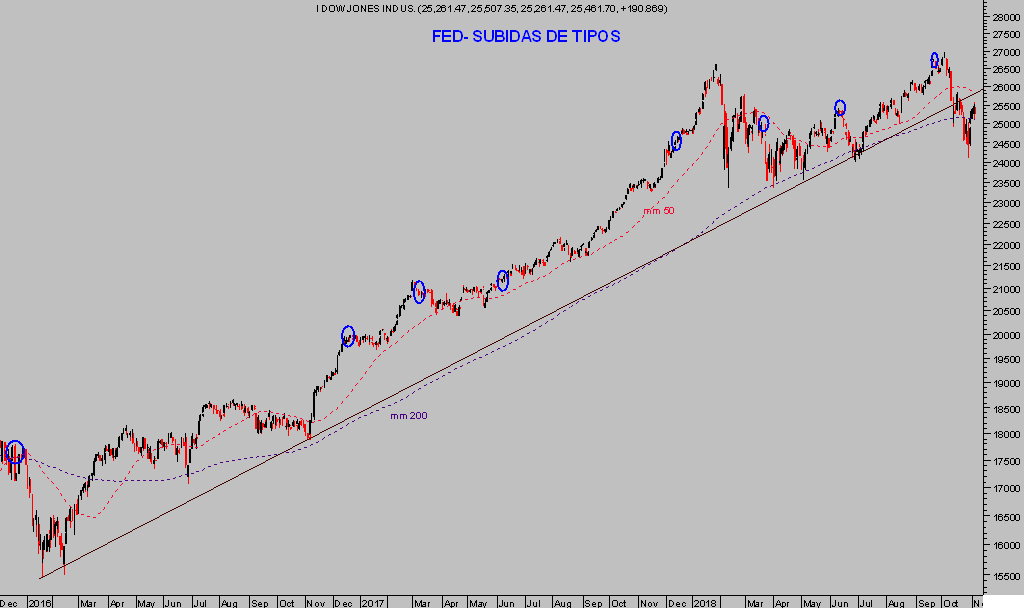

Los tipos de interés comenzaron a ascender en diciembre de 2015 a golpes de 0.25 puntos, controlados y distanciados en el tiempo con el fin de evitar respuestas abruptas y de dejar margen suficiente para evaluar sus consecuencias mientras que mantienen al mercado estabilizado.

No sólo estabilizado, la renta variable ha continuado subiendo con alegría, bajo la presión de la política de reflación de activos y con el viento de cola que supone la inercia de acumulación masiva de autocartera.

DOW JONES diario

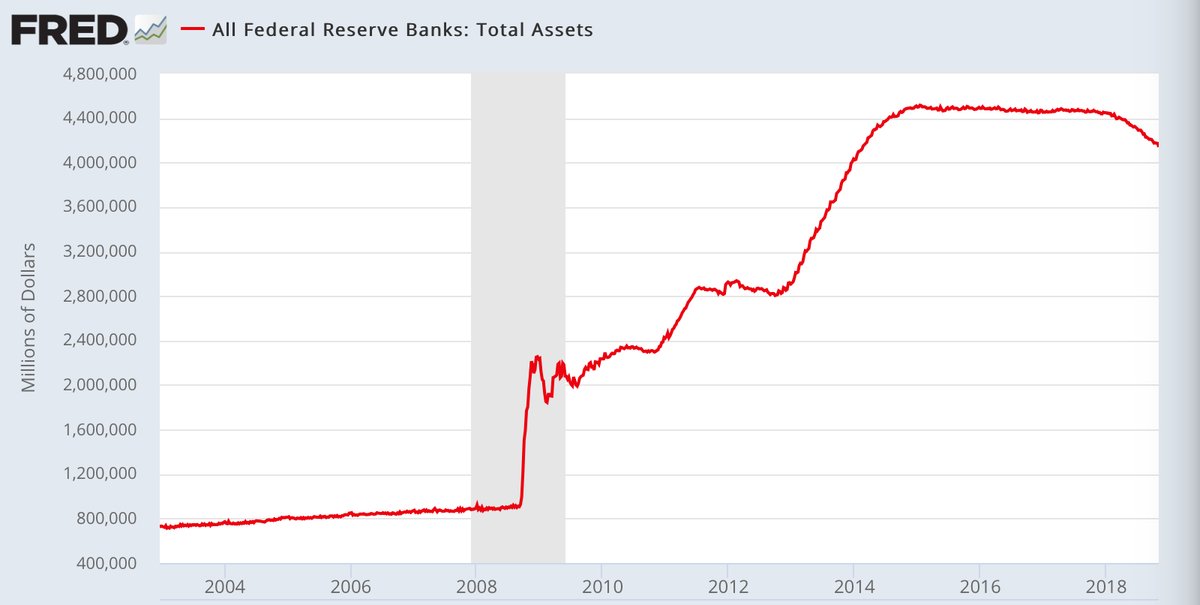

Por otra parte, el ritmo de reducción del balance de la Reserva Federal es también muy lento, el volumen total todavía permanece sobre los $4.1 billones -trillion.

BALANCE RESERVA FEDERAL USA

Las herramientas de política monetaria se han convertido en sinónimo de intervención de mercados, el gráfico anterior refleja el volumen de activos comprados y explica, entre otros, el motivo principal por el que los tipos del secundario USA permanecen todavía en niveles bajos y aún cerca del 30% por debajo de su nivel medio histórico. El bono a 10 años cerró ayer en el 3.2% y el T-Bond a 30 años en el 3.42%.

La cifra del balance es mareante aunque, al menos, dejó de crecer hace meses. No comparable con el BCE, cuyo balance se encuentra por encima de los $4.5 billones… y todavía creciendo.

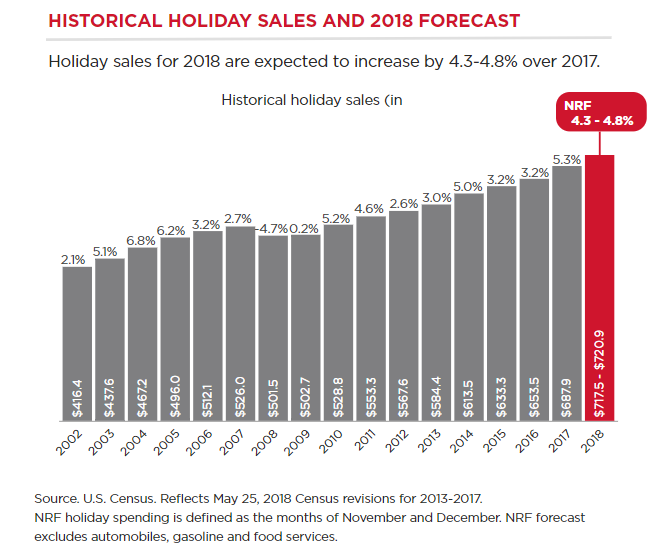

En otro orden de cosas, en dos semanas comienza la temporada del año que concentra la mayor parte de las ventas retail del año en USA, empezará el Día de Acción de Gracias, que se celebra el próximo día 22 de noviembre, y se prolonga hasta el fin de la campaña de navidad, los ciudadanos serán vistos por empresas y mercados desde la perspectiva de animal consumidor.

El crédito, aunque está restringiendo su expansión, continúa accesible y financiando la vida de los agentes económicos. En pocas semanas comienza la temporada navideña y, a pesar de los niveles de endeudamiento o del endurecimiento de condiciones financieras y de acceso al crédito, las expectativas que descuentan los expertos para la temporada son excelentes, vean cuadro:

Excelentes para el consumo y su repercusión en PIB aunque quizá no tanto para la salud económica del consumidor que, atendiendo al comportamiento de los últimos años, saldrá de las navidades con unas cargas de deuda aún más pesadas.

La economía continúa avanzando y de cumplirse las expectativas del consumo para próximas semanas, cerrará el cuarto trimestre en cotas de incremento de PIB próximas al 2.5%-3%, tal como proyecta el consenso de expertos y la propia Reserva Federal, atendiendo a su modelo de cálculo de PIB en tiempo real denominado GDP-Now:

Muy buena noticia aunque con la traba de la deuda, la economía es cada día más dependiente del crédito y el esperado aumento de consumo en la próxima campaña navideña presumiblemente traerá consigo aumento de deuda que, a la larga, empobrece a la población y dibuja un complicado panorama para futuras generaciones.

El post de mañana incluirá comentarios sobre situación y previsiones de beneficios empresariales y evolución de autocartera -buybakcs- esperada para próximos trimestres.

Ayer las bolsas USA abrieron en rojo, particularmente el sector tecnológico, en respuesta a las declaraciones del Sr Trump indicando que el gobierno estaría analizando la posibilidad de que las tres grandes compañías del sector podrían incurrir en situaciones de abuso, por su posición dominante y posibles prácticas monopolísticas de Google, Facebook y Amazon.

Trump dijo ayer:

- “I leave it to others, but I do have a lot of people talking about monopoly when they mention those three in particular.”

We are looking at [antitrust] very seriously … Look, that doesn’t mean we’re doing it, but we’re certainly looking and I think most people surmise that, I would imagine.”

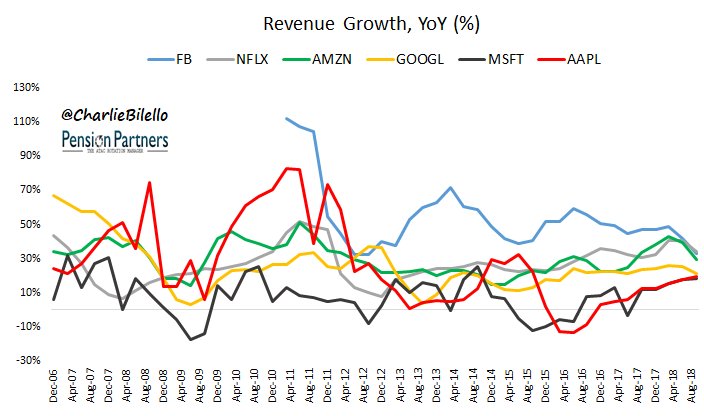

Un varapalo para los inversores y para unas expectativas orientadas ya a la baja, observen el ritmo de esperado de crecimiento de ingresos del universo de intocables FAANG

Las tres BIG TECH bajo investigación cerraron la sesión de ayer en rojo, arrastrando al índice Nasdaq a cerrar también en negativo un -0.38%, más moderadamente que el punto porcentual que perdía en la apertura.

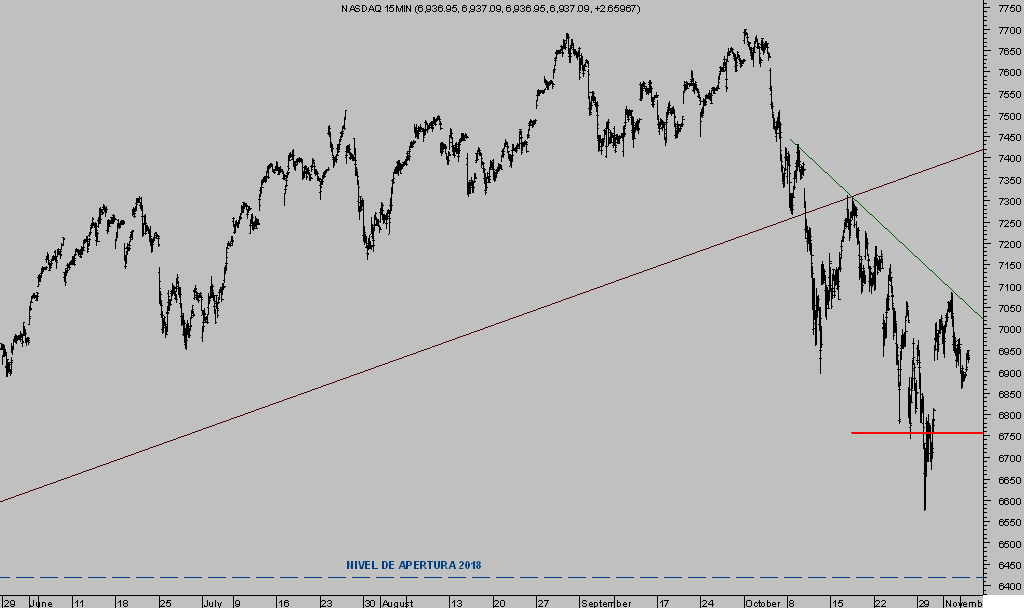

NASDAQ-100, 15 minutos

Las voces sobre posibles prácticas monopolísticas coinciden de manera paradójica y en fecha con un día como el de hoy allá por el año 1.999. El 5 de noviembre de ese año el juez de distrito, Thomas Penfield Jackson, dictaminó que Microsoft era un monopolio. Al día siguiente las acciones cayeron de golpe un 8.5%, para después recuperar casi todo lo perdido cerrando la sesión menos de un 2% abajo. Tras recursos y apelaciones, las acusaciones fueron prácticamente, no todas, anuladas dos años después.

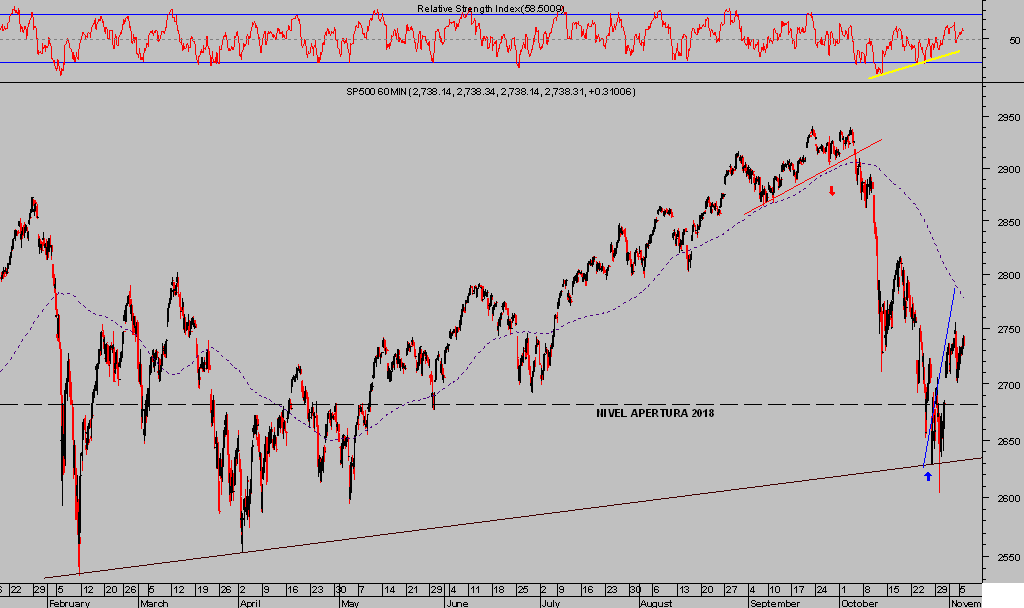

El S&P500 consiguió cerrar en positivo, arriba un +0.56%, y continuando con la pauta de recuperación iniciada desde mínimos de la semana pasada, coincidiendo plenamente con las proyecciones publicadas en anteriores post:

S&P500, 60 minutos.

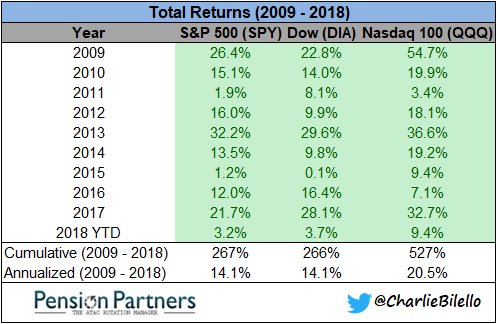

A sólo 7 semanas de cierre del año, los índices USA están a un paso de registrar nuevo máximo record histórico, de años consecutivos en positivo después de que cada uno de los ejercicios desde 2009 incluido ha sido positivo para el Dow, el S&P500 y el Nasdaq.

Un verdadero éxito de las políticas de reflación y apuntalamiento masivo de activos y ¿el Efecto Riqueza?.

Para despedirnos, recordar que hoy se celebran las elecciones “mid term” en USA, se disputan el control del Congreso, un tercio del Senado y gobiernos de los diferentes Estados.

Hay mucho en juego, muy posiblemente Trump perderá el Congreso, no así el Senado, comenzaría así una nueva etapa política USA, bastante más difícil y aguerrida de un gobierno con menos poder y capacidad de gestión. (medidas sobre el control de licencias de armas, uso de marihuana, ajustes en servicios sanitarios, incluso reforma fiscal y otras muchas estarían en riesgo de revisión) Veremos!.

Mantenemos las estrategias sugeridas en pasados post sobre activos del sector Metales, de China o España….

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com