Vamos a ver un estudio interesante que realizó HORAN Capital Advisors acerca del sentimiento de los inversores en estos momentos y del miedo en los mercados.

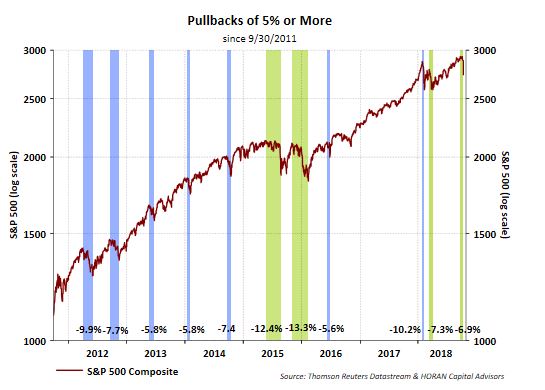

Desde principios de 2016 hasta principios de 2018, el índice S&P 500 subió con muy poca volatilidad a la baja. Una consecuencia de este período de baja volatilidad es que muchos inversores comenzaron a creer que el mercado de acciones no baja. En realidad, los inversores deben esperar que el mercado retroceda entre 5-10% una o dos veces al año. La disminución actual desde el nivel máximo hasta el actual es solo de 6,9%.

Thomson Reuters

Un dato a tener en cuenta es que sólo el 11% de las acciones del S&P 500 cotizan por encima de su media móvil de 50 días. La última vez que esto ocurrió fue en febrero. Respecto a la media móvil de 200 días, el 41% de las acciones cotizan por encima.

En el siguiente gráfico tienen el índice de miedo y codicia de CNNBusiness

Veamos a continuación una serie de datos para entender mejor dónde nos encontramos:

1) Los inversores en bonos basura están aceptando 1,68 puntos porcentuales en el rendimiento adicional sobre los bonos corporativos con grado de inversión “más seguros”. Si bien este diferencial es históricamente alto, está en línea con el historial de precios reciente e indica que los inversores no muestran un temor significativo en el mercado de bonos corporativos.

2) El índice de volatilidad VIX está en 21,31 e indica que los inversores empiezan a preocuparse. La idea se basa en que si el mercado es bajista, los inversores querrán protegerse de las caídas y cubrirán sus carteras comprando más puts, y por el contrario, si el mercado es alcista, los inversores no comprarán puts, ya que no tendrán que protegerse o cubrirse.

Así pues, una subida del VIX implica descensos en las Bolsas, y viceversa. Una elevada volatilidad está relacionada con un elevado riesgo, y lo contrario con una baja volatilidad.

Traducido en números, un Vix por encima de 20 indica temor de los inversores, un Vix por debajo de 20 implica que aún no ha llegado el miedo a los mercados.

La media desde el año 1990 al 2008 fue de 19.04, es decir, antes de la actual crisis económica. El récord se marcó el 20 de octubre de 2008 subiendo a 89,53.

Importante señalar que el VIX no sirve como indicador adelantado, entre otras razones porque lo hace a la par que los mercados.

3) Los bonos han superado a las acciones en 3,65 puntos porcentuales durante los últimos 20 días. Esto se acerca a la racha más débil de las acciones en relación con los bonos en los últimos dos años e indica que los inversores están huyendo de las acciones de riesgo.

4) El número de acciones que alcanzaron mínimos de 52 semanas supera el número de acciones que alcanzó máximos y se encuentra en el extremo inferior de su rango, lo que indica inquietud.

Ismael de la Cruz

ismaeldelacruz.es