Cuando se trata del mercado alcista de nueve años y medio en Wall Street, los entusiastas de las acciones se apresuran a destacar el fuerte crecimiento de las ganancias corporativas como lo que ha provocado los ascensos. Pero, ¿qué ayudó a catalizar una expansión de los beneficios tan impresionante?

Por la política monetaria tan laxa de la Reserva Federal, por supuesto.

Esa es la premisa de la opinión de Stifel de que este ha sido un «mercado alcista impulsado por la política monetaria», construido sobre los hombros de las condiciones crediticias extremadamente acomodaticias de la Fed.

Claro, es una manera cínica de ver el mercado alcista más largo de la historia. Pero Stifel tiene algo que decir. En 2008, cuando las empresas iban a la bancarrota en masa, la Fed intervino para suprimir los rendimientos de los bonos de todo tipo, formando una columna vertebral del mercado.

«Las acciones de EE.UU. se han convertido en las extensiones de las decisiones de la política monetaria en lugar de reflejos de valor económico», escribió Barry Bannister, estratega jefe de acciones de Stifel en una reciente nota a clientes.

Según esta lógica, Stifel cree que será la Fed la que finalmente provoque la próxima gran caída del mercado, deshaciendo gran parte del progreso que hizo después de la crisis financiera.

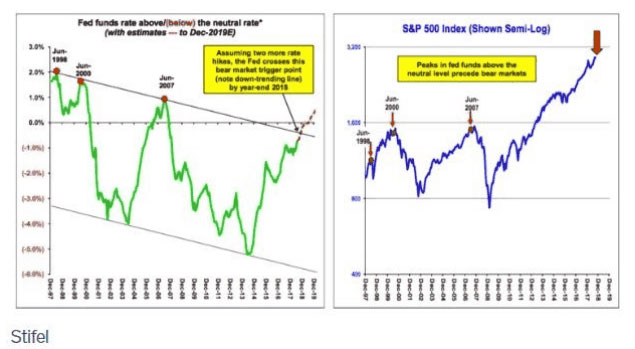

En el centro de esta previsión se encuentra una tasa neutral de fondos de la Fed monitoreada por Stifel. La firma argumenta que, después de dos alzas de tasas más, esta medida atravesará un llamado disparador del mercado bajista, que ocurre en las raras ocasiones en la que la lectura neutral sube por encima de la tasa real de fondos de la Reserva Federal.

Como puede ver en el gráfico a continuación, esto también sucedió en 2000 y 2007, justo antes de los desplomes del mercado.

«Un ‘pico máximo tolerable’ para los fondos de la Fed por encima de la tasa neutral se ha asociado con mercados bajistas desde el boom de la deuda global de finales de los 90», dijo Bannister. «La línea que conecta los techos ha tendido a la baja, tal vez debido a la disminución de la productividad de la deuda (la capacidad de la deuda para generar PIB), lo que aumenta la sensibilidad a la tasa de los prestatarios».

En términos de qué tan grave puede ser la caída de las acciones, Stifel estima que podría llegar al territorio del mercado bajista. En cuanto a cuándo podría caer el 20%, Bannister dice que podría suceder dentro de 6 a 12 meses.

Pero no termina ahí. Si ese mercado bajista tiene lugar, dice Bannister, podría ser seguido por ocho años de movimiento lateral para el S&P 500.

Antes de descartar el sombrío pronóstico de Bannister, considere que fue uno de los estrategas de Wall Street que predijo la corrección del mercado que sacudió a las acciones a principios de febrero.

En términos de cómo los traders pueden combatir una inminente crisis del mercado, Bannister recomienda su comercio de «política monetaria más estricta». Implica ir a grandes industrias defensivas, como servicios públicos, fondos de inversión inmobiliaria y productos para el hogar, mientras que se pondría corto en áreas como construcción, energía, materias primas y seguros.

Carlos Montero

La Carta de la Bolsa