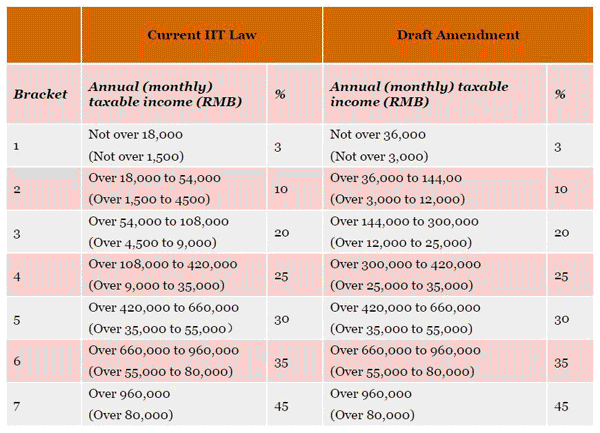

Susto en las bolsas chinas en la sesión de hoy. El índice de Shangai ha abierto la semana cayendo un -3.7% , otros índices chinos han caído casi un 5%, incluso después del anuncio del gobierno de rebaja del impuesto sobre la renta.

Una medida necesaria en un entorno de enfriamiento económico e incertidumbre sobre la deuda y consecuencias de la guerra comercial, buscando aumentar la confianza y la renta disponible orientada a fomentar el consumo.

El gobierno chino apuesta por impulsar el consumo interno, las posibilidades son muy reales dada la inmensa base poblacional, y ha lanzado la mayor reforma fiscal en 38 años.

A finales de la semana pasada se dieron a conocer detalles sobre el espionaje industrial chino a empresas de tecnología USA a través de diminutos chips que introducían en los sistemas con los que habrían conseguido extraer información sensible de al menos 30 gigantes como Apple, Amazon, Micron…

La situación permanece incierta, la guerra comercial se intensifica y empeoran las relaciones internacionales, se trasladará impacto sobre la economía y finanzas en China pero también, el entorno es de gran interés desde la perspectiva de inversión y para la estrategia sugerida (suscriptores) y orientada al mercado de valores chino.

Las bolsas europeas no han comenzado la semana con mucho mejor tono, lastradas por diversos factores como la ralentización económica, la debilidad del Euro o la posición técnica de los índices, por las tensiones en los mercados de deuda y banca originados por la crisis en Italia, cuya bolsa cae más del 2%, etcétera…

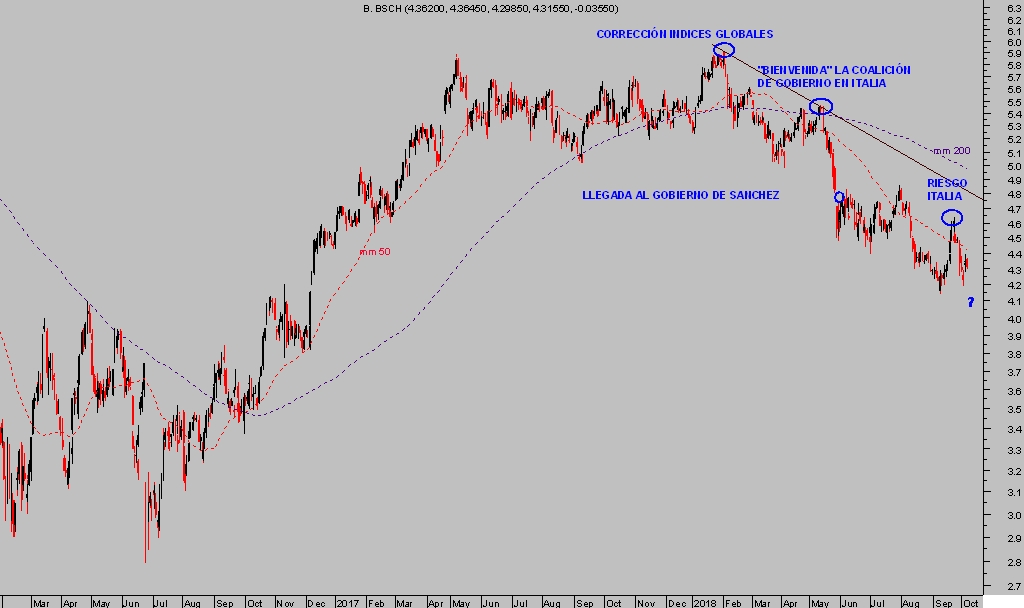

Los principales bancos españoles también ceden posiciones, con los principales BBVA abajo casi un 3% y cerca de la zona de los 5 euros o Santander abajo un punto porcentual y en 4.28 euros, en línea con los objetivos advertidos en un post del 15 de agosto.

La percepción del riesgo Europa está calando fuerte en las últimas semanas, las posibilidades de la banca cada vez más en duda y especialmente de la italiana, pero también la española cuyo escenario de posibilidades y lecturas técnicas invita a (reservado suscriptores).

BANCO SANTANDER diario

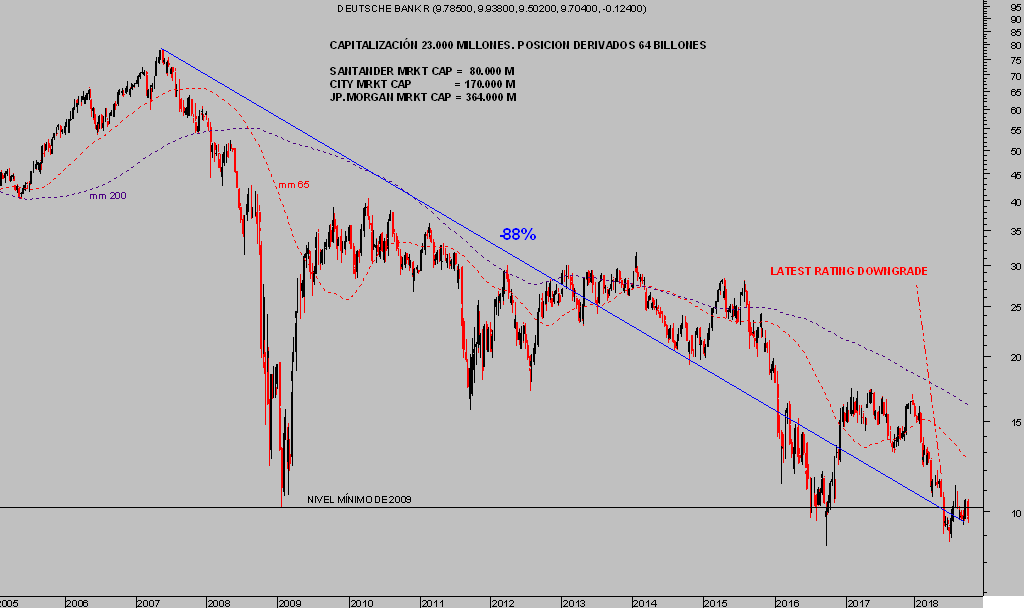

Sin perder de vista el antiguo gigante europeo de la banca y finanzas, Deutsche Bank, convertido en un banco de carácter casi marginal entre los grandes en términos de activos y capitalización, pero siendo aún uno de los más expuestos del mundo al riesgo del mercado de derivados… “too big to fail?”

DEUTSCHE BANK semana

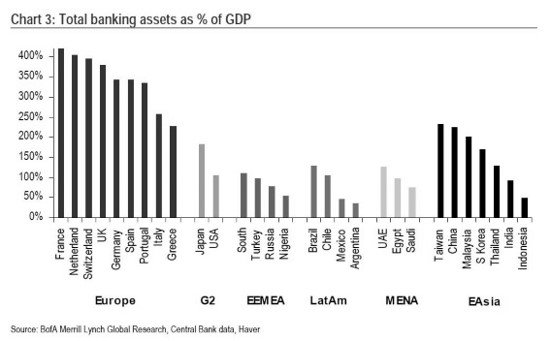

Al margen de las consideraciones y mensajes emitidos desde el Banco Central Europeo o desde Bruselas, uno de los principales riesgos de la Eurozona es el enorme tamaño del sector bancario en relación con su exposición al riesgo y de sus activos como porcentaje del PIB.

El gráfico siguiente compara los la relación de activos bancarios y PIB de distintos países y es muy elocuente, más que las palabras tranquilizadoras pero infundadas de las autoridades europeas:

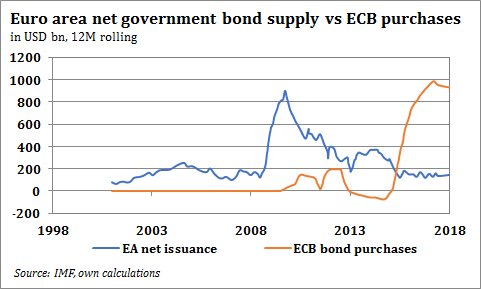

En dos meses finalizará la operación QE del BCE, aunque continuará reinvirtiendo los dividendos, y comenzará el peligro para muchos gobiernos, cargados de deudas y con déficit elevados pero absolutamente dependientes de la presencia del BCE como comprador de último resorte de sus emisiones de deuda.

El gráfico siguiente muestra de un vistazo la actividad frenética del BCE en los últimos años y su posición compradora neta y tan imprescindible para los gobiernos de naciones europeas menos disciplinados.

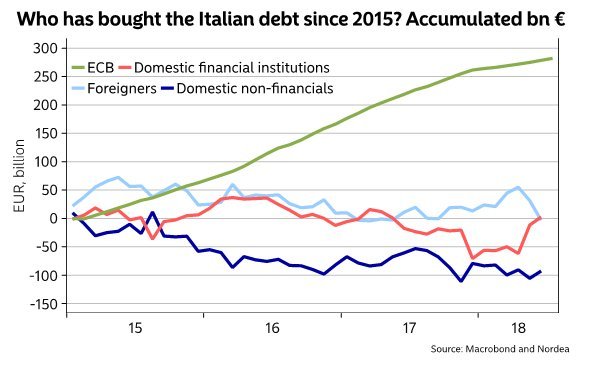

Italia?. Observan el desglose de principales compradores de deuda italiana durante los últimos tres años:

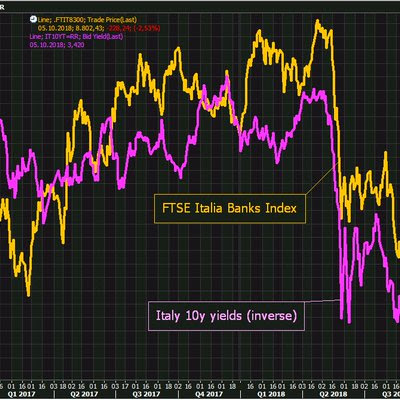

La estabilidad del mercado de deuda italiano es esencial y crítico para la salud de su sistema bancario, la correlación entre los tipos de Bono-10 años y la cotización de la banca es muy estrecha, tal como ilustra el gráfico siguiente, y se agrava en la medida que como refleja el gráfico anterior, las entidades financieras locales son las que están absorbiendo cada vez mayor cuota de las emisiones del gobierno italiano.

Las agencias de calificación de riesgos Moody´s y Standard & Poor´s publicarán a finales de este mes de octubre sus últimas impresiones y revisión de la calificación de la deuda italiana, actualmente a sólo dos escalones de ser considerada Bono Basura.

Cualquier aviso de rebaja de calificación o o incluso advertencia seria puede inquietar y mucho a los inversores. La prima de riesgo ya ha subido fuertemente, la rentabilidad el Bono a 10 años ha saltado hasta el 3.6%, frente a otras como la de Grecia en 4.6%, Portugal en el 1.96% o España en 1.60%, y las expectativas bajo un gobierno díscolo y rebelde con el cumplimiento de la normas de estabilidad europeas, no son buenas.

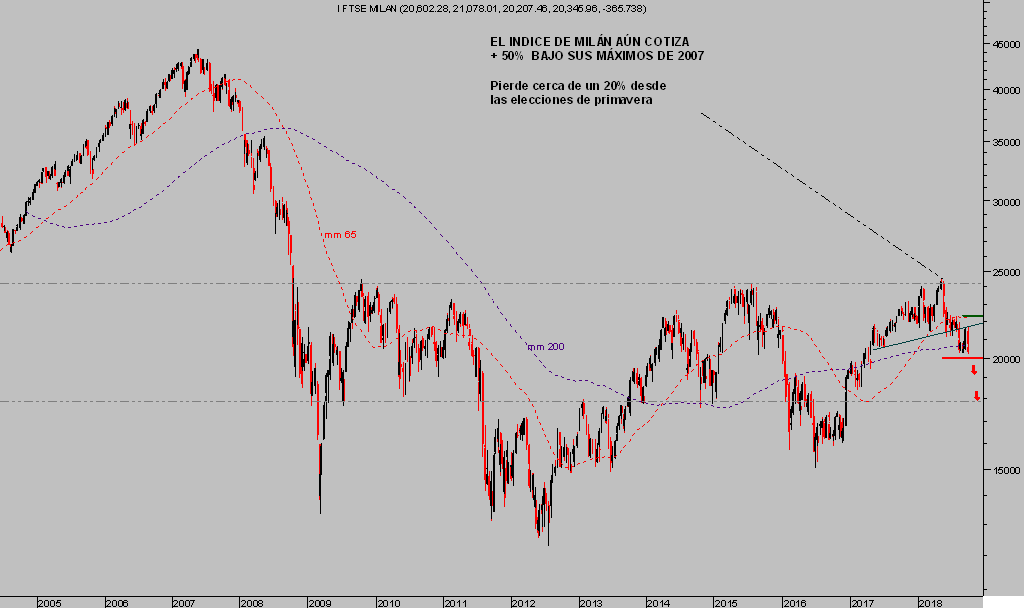

Tampoco para la bolsa de valores transalpina que cotiza más de un 50% bajo sus máximos pre crisis y ha perdido algo más del 20% desde la llegada al gobierno de la coalición populista de extremos la pasada primavera,vean gráfico:

FTSE MILAN semana

Las bolsas USA cerraron en rojo la semana pasada, tras las ventas desatadas en la sesión del viernes después de la publicación del informe de empleo.

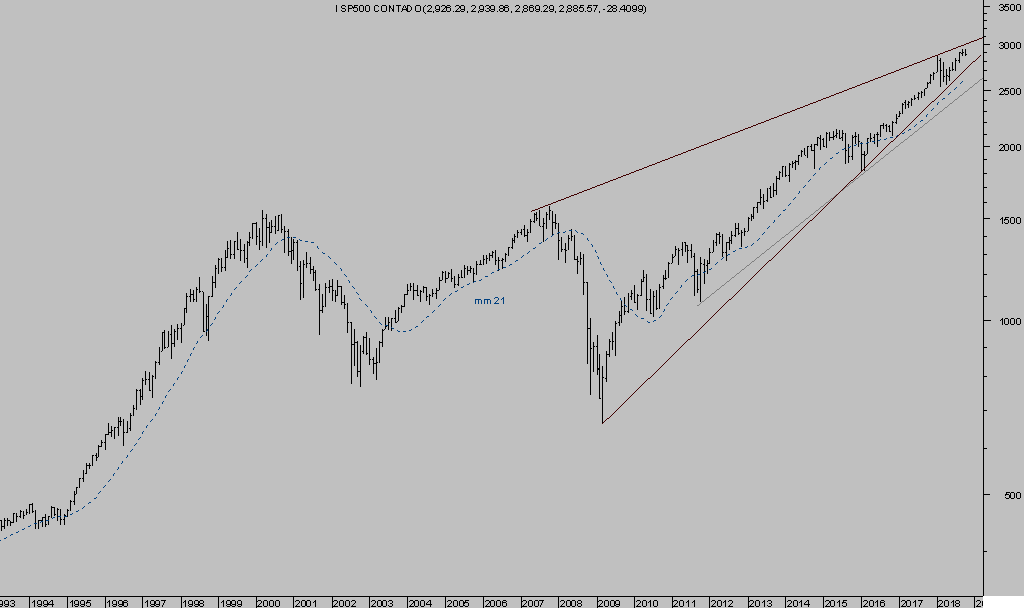

S&P500 mensual

El post del viernes pasado exponía detalles sobre la situación de los mercados de bonos de baja calidad en USA, sobre el impacto de la subida de tipos de interés, de la subida del dólar y perspectivas… finalmente refrendados por el comportamiento del mercado el viernes, a pesar o precisamente porque el Paro descendió hasta el 3.7%, la mejor lectura desde 1969.

En el post de mañana expondremos detalles del informe de empleo y los motivos que invitaron a los inversores a vender semejante noticia, a priori positiva. ¿Octubre rojo?.

La estrategia sugerida para aprovechar este desenlace de caídas de los índices USA está activada desde la semana pasada, mantiene un riesgo extremadamente bajo y limitado y muy interesante potencial de alzas.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com